ZKB prüft Schweizer Banken auf Herz und Nieren

Das Credit Research des Zürcher Staatsinstituts hat die Schweizer Banken unter die Lupe genommen. Der Ausblick für das Zinsgeschäft ist negativ. Bei den Eigenmitteln ziehen die Behörden die Schrauben an. Was nun?

Wie fit sind die Schweizer Banken? Nach dem ungewöhnlich profitablen 2023 befinden sie sich in einer komfortablen Position. Selbst wenn sich das Ausnahmejahr nicht wiederholen dürfte, sind die Ertragsaussichten recht günstig. So lautet das Fazit, dass die Zürcher Kantonalbank (ZKB) an ihrem Bondholder-Anlass vergangene Woche in Zürich zog.

An der Veranstaltung stellte das Finanzinstitut auch den «Swiss Rating Guide» vor, in dem der Löwenanteil der am Obligationenmarkt aktiven Schweizer Schuldner porträtiert wird. Bereits im Guide selber hatte das Credit Research der ZKB die «aus dem Tiefzinsschlaf erwachten» Banken vertieft geprüft.

Fristgerechte Bedienung der Schulden statt Kursfantasie der Aktien

Während das Equity Research grundsätzlich das Kurspotenzial der Aktien eines Unternehmens oder einer Bank abzuschätzen versucht, lautet die zentrale Frage beim Credit Research, mit welcher Wahrscheinlichkeit ein Schuldner seine Obligationen ordnungsgemäss bedienen wird, das heisst Coupons und Rückzahlung fristgerecht und vollumfänglich zu leisten vermag.

Dass es bei der Aktien- und Obligationenanalyse nicht um zwei völlig getrennte Welten handelt, machte auch die Präsentation von Akkio Mettler klar, der im Credit Research den Finanzsektor abdeckt. Die Schlüsselfaktoren für die Bonitätsanalyse der Banken heissen bei der ZKB (und auch bei Ratinganalysten anderer Institute) nämlich Ertragskraft, Qualität der Ausleihungen, Liquidität und Refinanzierung sowie Kapitalisierung.

Eindrückliche Ertragssteigerung

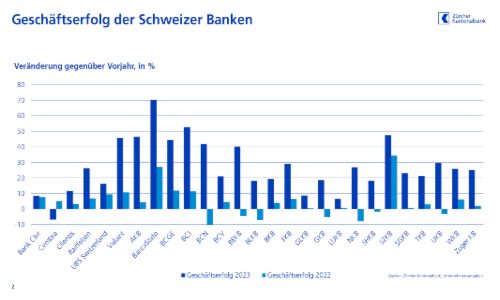

Die Steigerung des Geschäftserfolgs gegenüber dem Vorjahr, die 2023 fast allen Banken gelang, ist eindrücklich. Sie bewegt sich fast durchgängig im zweistelligen Prozentbereich und oft über der Marke von 20 Prozent (siehe nachstehende Grafik).

Für die meisten von der ZKB bewerteten Banken (darunter fast alle anderen Kantonalbanken) spielt dabei das Zinsergebnis die Hauptrolle. Dass sich mit den wieder positiven Zinsen die Margen der Banken (Zinsdifferenz zwischen Krediten und Kundeneinlagen) ausgeweitet haben, dürfte in der Zwischenzeit bekannt sein.

(Quelle: ZKB, klicken zum Vergrössern)

Weniger thematisiert worden ist der Umstand, dass die Banken nicht nur indirekt, sondern auch direkt von den Zinserhöhungen der Schweizerischen Nationalbank (SNB) profitiert haben.

Anders als früher muss nämlich die SNB aufgrund der Überschussliquidität im System die Sichtguthaben der Banken verzinsen (oder mit SNB-Bills und Reverse Repos abschöpfen, was für sie ebenfalls nicht gratis ist), weil sie ihren Leitzins am Geldmarkt durchsetzen muss.

Neues Element für den Zinserfolg

Dieses neue Element in der Kalkulation des Zinserfolgs wird für die Banken allerdings im laufenden Jahr weniger lukrativ ausfallen. Die SNB hat ihren Leitzzins, die auch für die Verzinsung der Sichtguthaben massgebende Grösse, 2024 bereits wieder zweimal gesenkt und die Mindestreserve, die Banken unverzinst halten müssen, auf das gesetzliche Maximum erhöht. Die Entwicklung der traditionellen Bestimmungsgrössen weist ebenfalls in diese Richtung. Die ZKB prognostiziert daher ein weniger starkes Zinsergebnis der Banken.

Aufwärtspotenzial sieht das Staatsinstitut hingegen beim zinsindifferenten Geschäft. Die gute Börsenentwicklung im laufenden Jahr sollte den Handel antreiben und die verwalteten Vermögen mehren, was zu steigenden Kommissions- und Dienstleistungserträgen führt. Dieser Effekt sollte die Einbusse beim Zinsgeschäft kompensieren, so dass die Ertragskraft der Banken insgesamt stabil bleibt.

Kreditqualität bleibt hoch

Auch die Qualität der Ausleihungen bleibt hoch. Der Anteil der notleidenden Kredite ist trotz dem Signa-Debakel weiterhin klein, zudem sind die meisten Kredite mit Sicherheiten gedeckt (wobei letztlich nicht die blosse Existenz einer Sicherheit, sondern ihre Verwertbarkeit im Krisenfall zählt). Vor kurzem hatte die Bank für Internationalen Zahlungsausgleich (BIZ) in ihrem Jahreswirtschaftsbericht vor wachsenden Kreditausfällen gewarnt.

Keine unmittelbare Gefahr droht den Schweizer Banken auch von der Liquiditäts- und Refinanzierungsseite. Dabei nimmt neben den Einlagen der Sparer der Anleihenmarkt eine tragende Rolle wahr, wobei sich Banken dort Fremdkapital selber oder (was sie in den vergangenen Jahren besonders ausgiebig getan haben und weiterhin tun werden) indirekt über eines der beiden Pfandbriefinstitute beschaffen können. Allerdings verfügen nicht alle Banken diesbezüglich über den gleichen Handlungsspielraum.

Kernkapitalquote im Zentrum

Beim Schlüsselfaktor Kapitalisierung spielt immer auch die Regulierung mit, und seit der Erfahrung mit der CS noch ausgeprägter als vorher. Zudem steht die ZKB als offiziell systemrelevante Bank in dieser Beziehung selber unter besonderer Beobachtung der Finanzmarktaufsicht Finma und der SNB.

Mettler hielt fest, dass bei der ZKB-Ratingmethodik neben dem harten Kernkapital (CET1) die Kernkapitalquote (Tier-1-Ratio) im Zentrum steht, also das zusätzliche Aktienkapital, das einer Bank im Fall einer Krise in Form von Additional-Tier-1-Bonds (AT1) zur Verfügung steht, einem Marktsegment, das seit der CS-Krise viel bekannter ist als vorher.

Ähnlich wie die SNB in ihrem jüngsten Stabilitätsbericht stuft auch die ZKB die Kapitalisierung der meisten Banken als gut ein. Einzelne Banken gelten aber aufgrund der regulatorischen Eigenmittelanforderungen als Kandidatinnen für die Emission von AT1-Bonds oder von (in der Konkurshierarchie bessergestellten) nachrangigen Anleihen (Tier-2).

Ratschlag für AT1-Obligationäre

Den Besitzern von AT1- und Tier-2-Anleihen empfiehlt das Credit Research, stets die Änderungen bei der Regulierung im Auge zu behalten, mögliche Krisensituationen als Szenarien durchzudenken und die Bedingungen in jedem einzelnen Emissionsprospekt durchzusehen, das für ihre Obligationen massgebend ist.

Und am ZKB-Anlass war auch etwas über die systemrelevante UBS zu erfahren. Mettler konstatierte gestützt auf Daten aus den Stresstests der US-Notenbank, dass die vom Fed geprüfte Auslandtochter weiterhin im internationalen Vergleich sehr hohen Kapitalanforderungen (CET1) genügen muss.

Offenbar beherzigt der Regulator in den USA das Vorsichtsprinzip sogar noch rigoroser als in der Schweiz.