Kleine Retailbanken trumpfen gross auf

Die finanzielle Verfassung der Schweizer Retailbanken ist erfreulich. Zu diesem Schluss kommt eine Studie der Hochschule Luzern. Dies ist nicht nur auf das gestiegene Zinsniveau zurückzuführen.

Die Schweizer Retailbanken haben im vergangenen Jahr 2023 von steigenden Zinsmargen, höheren Gewinnen und einer verbesserten Effizienz profitiert. Das ist das Fazit, dass die Studienautoren der von der Hochschule Luzern (HSLU) veröffentlichten «IFZ Retail-Banking-Studie 2024».

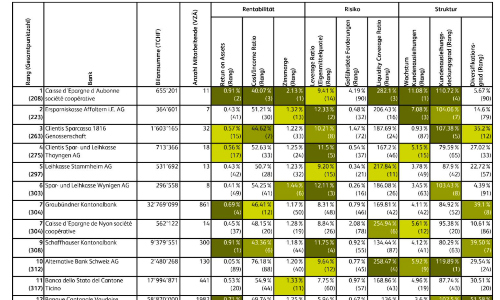

In einem Ranking werden dabei auch die Bilanz- und Erfolgsrechnungen der Retailbanken, die sich auf den Schweizer Markt fokussieren, basierend auf neun Kennzahlen bewertet. «Insgesamt ist die finanzielle Verfassung der Schweizer Retailbanken sehr gut», heisst es weiter.

Insbesondere das gestiegene Zinsniveau habe sich in den Geschäftsabschlüssen per Ende 2023 sehr positiv ausgewirkt. Die Zinsmarge sei auf 1,31 von 1,15 Prozent gestiegen. Damit sei ein acht Jahre andauernder Rückgang in nur einem Jahr wieder wettgemacht worden.

Die Profitabilität (Return on Assets) hat sich um 9 Basispunkte auf 0,49 Prozent erhöht und die Cost/Income Ratio, welche den Geschäftsaufwand dem Geschäftsertrag gegenüberstellt, sank um 4,72 Prozentpunkte auf nun noch 52,82 Prozent.

Kleine Institute vorn

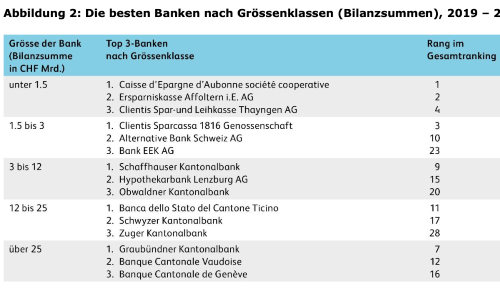

Das Ranking der HSLA wird auf den vorderen Plätzen von kleinen Instituten wie Caisse d’Eparnage d’Aubonne, Ersparniskasse Affoltern oder Clientis Sparcassa angeführt. Die bestplatzierten Kantonalbanken sind jene aus Graubünden, Schaffhausen und dem Tessin.

«Bei den Retailbanken mit einer Bilanzsumme ab drei Milliarden Franken oder höher schneiden die Kantonalbanken besonders gut ab» heisst es weiter.

(Grafiken: HSLU)

Tiefe Wechselbereitschaft bei Hypotheken

Auch die Kundenumfrage der HSLU liefert interessante Einsichten zum Retail-Banking. Laut den Antworten sind die Schweizer Kundinnen und Kunden offenbar sehr träge, wenn es darum geht bei Hypothekarangeboten einen etwas weiter gefassten Vergleich der Angebote einzuholen.

Zwar geben 86 der Befragten an, dass ein tiefer Zinssatz ein wichtiger Faktor bei der Wahl des Hypothekaranbieters ist. Jedoch würden viele Hypothekarkunden gar keine umfassenden Zinsvergleiche anstellen. Bei einer Neufinanzierung holt jeder Dritte nur eine einzige Offerte ein. Bei einer Anschlussfinanzierung sogar nur jeder Zweite.

Die Studienautoren machen dafür eine «bemerkenswert tiefe Wechselbereitschaft» verantwortlich. Mit mangelndem Bewusstsein habe dies weniger zu tun. «Die Hausbank geniesst in vielen Fällen noch immer grosse Loyalität, besonders wenn ein Wechsel mit zusätzlichen Hürden verbunden ist, sagt Andreas Dietrich. Für 30 Prozent der Kundinnen und Kunden komme ein Anbieterwechsel, unabhängig von der Höhe der Zinsdifferenz, gar nicht in Frage.

Wenn Wunsch auf Wirklichkeit trifft

Die Teilnehmer wurden in der Studie auch nach ihren Wünschen zum Thema Wohnen und Wohneigentum befragt. Dabei gaben rund 40 Prozent an, dass sie gerne eine Immobilie erwerben würden. «Der Wunsch nach Wohneigentum und hier insbesondere nach einem Einfamilienhaus ist weiterhin gross», heisst es dazu.

Die Studie unterteilt dabei in die Gruppen der potenziellen Erstkäufer und derjenigen, die schon eine Immobilie besitzen, sich aber verändern wollen. Diese werden als «Dreamer» und «Zweitkäufer» bezeichnet.

Unter den Dreamern würden sich vor allem Personen der Generationen Y und Z befinden und gut die Hälfte von ihnen würden primär ein Einfamilienhaus anstreben. Sie suchen ihr erstes Eigenheim und müssten die damit verbundenen, finanziellen Hürden überwinden. In der Zweitkäufer-Gruppe seien die sogenannten Babyboomer stärker vertreten. Sie würden häufig nach einem neuen Objekt suchen, das veränderten Lebensbedürfnissen besser entspricht.

Fehlende Eigenmittel und zu tiefes Einkommen

Die grössten Hürden für die Mehrheit der Dreamer seien fehlende Eigenmittel und zu wenig Einkommen. 60 Prozent der Zweitkäufer berichten von Problemen ein geeignetes Objekt zu finden. «Dies deutet darauf hin, dass die aktuellen Immobilienbesitzer oft zögern, ihre Immobilien zu verkaufen. Nicht, weil sie nicht verkaufen möchten, sondern weil sie keine adäquate Anschlusslösung finden können», sagt Dietrich.

Wie hoch die finanziellen Hürden für Erstkäufer inzwischen sind, machten jüngst auch die Zahlen von IAZI deutlich. Demnach kostet eine typische Eigentumswohnung in Zürich (115 qm) inzwischen mehr als 2,1 Millionen Franken. Das würde grob gerechnet ein Eigenkapital von 400'000 Franken und ein Jahres-Haushaltseinkommen von 300'000 Franken erfordern, um die Tragfähigkeitsanforderungen zu erfüllen.