Drücken Sie «Play», um diesen Artikel anzuhören

1x

Wiedergabegeschwindigkeit- 0.5

- 0.6

- 0.7

- 0.8

- 0.9

- 1

- 1.1

- 1.2

- 1.3

- 1.5

- 2

kantonalbanken waren die gewinner der zinswende. dass die schweizer banken die nettozinsmarge mit den steigenden zinsen ausbauen konnten, ist keine neue einsicht. eine erhebung zeigt nun, wer am meisten profitiert hat, und wer am anfälligsten für veränderungen ist. die banken konnten dank der zinswende in den jahren 2022 und 2023 ihre nettozinsmargen signifikant erhöhen. im durchschnitt stieg die nettozinsmarge der banken von 1,23 prozent auf 1,40 prozent. das entspricht einem anstieg um 14 prozent, wie eine analyse des vergleichsportals moneypark und der versicherung helvetia zeigt. allen voran hätten die kantonalbanken profitiert. sie haben ihre marge um 25 basispunkte auf aktuell 1,43 prozent anheben können, ein plus von 21 prozent. abstand zwischen spar- und hypothekarzinsen. die nettozinsmarge ist die differenz zwischen den zinsen, welche die sparerinnen und sparer erhalten und denen die die kredit- oder hypothekarnehmerinnen und -nehmer der bank bezahlen. ein entscheidender faktor dabei, wie hoch die marge bei zinsanhebungen ansteigt, sei die fälligkeitsstruktur der hypothekarportfolios. dieser erfolg der kantonalbanken sei massgeblich auf die strategische positionierung und das geschickte management der hypothekarportfolios zurückzuführen. «klarer gewinner der zinswende sind die kantonalbanken, die massiv vom veränderten zinsumfeld profitieren und sich in einer unangefochtenen spitzenposition behaupten», kommentiert lukas vogt, ceo von moneypark. grossbanken hatten bereits zuvor höhere marge. im gegensatz dazu stieg die marge bei den grossbanken kaum. so hätten sie einerseits bereits zuvor die höchste zinsmarge im markt realisiert. hinzu kam die krise bei der credit suisse (cs). «die credit suisse musste einen drastischen einbruch ihrer nettozinsmarge um über 40 prozent hinnehmen, da sparer in noch nie dagewesenem umfang ihre gelder abgezogen haben und sich die bank so teuer refinanzieren musste», heisst es in der analyse. die grossbanken haben zudem einen höheren anteil kurzfristiger hypotheken im portfolio. der anteil liege aktuell bei rund 45 prozent. mit blick auf die erwartet sinkenden zinsen dürfte das ein vorteil sein. «dies könnte ihnen im jahr 2024 eine deutliche margensteigerung ermöglichen, da kurzfristige zinsen schneller angepasst werden können. fälligkeitsstruktur entscheidend. aufgrund der fälligkeitsstruktur des portfolios werden die raiffeisenbanken als am anfälligsten für veränderungen des zinsniveaus angesehen. fast 85 prozent ihrer hypotheken haben demnach eine laufzeit von über einem jahr. das mache sie weniger flexibel für kurzfristige zinsanpassungen macht. auch die kantonalbanken (71 prozent) und die regionalbanken und sparkassen (72 prozent) weisen einen hohen anteil langfristiger hypotheken auf. «diese langfristigen hypotheken sichern zwar eine stabile ertragslage, machen die betroffenen banken aber auch träge und verletzlich bei unerwarteten zinsänderungen«, sagt vogt weiter. alternative anbieter oft günstiger. versicherungen und pensionskassen seien nicht wie banken auf das zinsdifferenzgeschäft angewiesen und könnten oftmals bessere konditionen als traditionelle banken anbieten. die abgeschlossenen zinssätze für zehnjährige festhypotheken im vergangenen halben jahr würden zeigen, dass sie im durchschnitt deutlich günstiger waren als banken. moneypark tritt als vermittler im hypothekargeschäft auf und ist eine helvetia-tochter.

Kantonalbanken waren die Gewinner der Zinswende

Dass die Schweizer Banken die Nettozinsmarge mit den steigenden Zinsen ausbauen konnten, ist keine neue Einsicht. Eine Erhebung zeigt nun, wer am meisten profitiert hat, und wer am anfälligsten für Veränderungen ist.

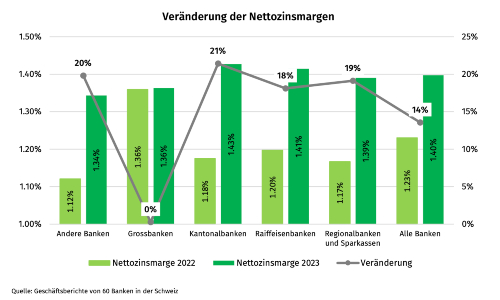

Die Banken konnten dank der Zinswende in den Jahren 2022 und 2023 ihre Nettozinsmargen signifikant erhöhen. Im Durchschnitt stieg die Nettozinsmarge der Banken von 1,23 Prozent auf 1,40 Prozent. Das entspricht einem Anstieg um 14 Prozent, wie eine Analyse des Vergleichsportals Moneypark und der Versicherung Helvetia zeigt.

Allen voran hätten die Kantonalbanken profitiert. Sie haben ihre Marge um 25 Basispunkte auf aktuell 1,43 Prozent anheben können, ein Plus von 21 Prozent.

Abstand zwischen Spar- und Hypothekarzinsen

Die Nettozinsmarge ist die Differenz zwischen den Zinsen, welche die Sparerinnen und Sparer erhalten und denen die die Kredit- oder Hypothekarnehmerinnen und -nehmer der Bank bezahlen.

Ein Entscheidender Faktor dabei, wie hoch die Marge bei Zinsanhebungen ansteigt, sei die Fälligkeitsstruktur der Hypothekarportfolios. Dieser Erfolg der Kantonalbanken sei massgeblich auf die strategische Positionierung und das geschickte Management der Hypothekarportfolios zurückzuführen.

«Klarer Gewinner der Zinswende sind die Kantonalbanken, die massiv vom veränderten Zinsumfeld profitieren und sich in einer unangefochtenen Spitzenposition behaupten», kommentiert Lukas Vogt, CEO von Moneypark.

Grossbanken hatten bereits zuvor höhere Marge

Im Gegensatz dazu stieg die Marge bei den Grossbanken kaum. So hätten sie einerseits bereits zuvor die höchste Zinsmarge im Markt realisiert. Hinzu kam die Krise bei der Credit Suisse (CS). «Die Credit Suisse musste einen drastischen Einbruch ihrer Nettozinsmarge um über 40 Prozent hinnehmen, da Sparer in noch nie dagewesenem Umfang ihre Gelder abgezogen haben und sich die Bank so teuer refinanzieren musste», heisst es in der Analyse.

Die Grossbanken haben zudem einen höheren Anteil kurzfristiger Hypotheken im Portfolio. Der Anteil liege aktuell bei rund 45 Prozent. Mit Blick auf die erwartet sinkenden Zinsen dürfte das ein Vorteil sein. «Dies könnte ihnen im Jahr 2024 eine deutliche Margensteigerung ermöglichen, da kurzfristige Zinsen schneller angepasst werden können.

Fälligkeitsstruktur entscheidend

Aufgrund der Fälligkeitsstruktur des Portfolios werden die Raiffeisenbanken als am anfälligsten für Veränderungen des Zinsniveaus angesehen. Fast 85 Prozent ihrer Hypotheken haben demnach eine Laufzeit von über einem Jahr. Das mache sie weniger flexibel für kurzfristige Zinsanpassungen macht. Auch die Kantonalbanken (71 Prozent) und die Regionalbanken und Sparkassen (72 Prozent) weisen einen hohen Anteil langfristiger Hypotheken auf.

«Diese langfristigen Hypotheken sichern zwar eine stabile Ertragslage, machen die betroffenen Banken aber auch träge und verletzlich bei unerwarteten Zinsänderungen«, sagt Vogt weiter.

Alternative Anbieter oft günstiger

Versicherungen und Pensionskassen seien nicht wie Banken auf das Zinsdifferenzgeschäft angewiesen und könnten oftmals bessere Konditionen als traditionelle Banken anbieten. Die abgeschlossenen Zinssätze für zehnjährige Festhypotheken im vergangenen halben Jahr würden zeigen, dass sie im Durchschnitt deutlich günstiger waren als Banken.

Moneypark tritt als Vermittler im Hypothekargeschäft auf und ist eine Helvetia-Tochter.