Haben die Schweizer keine Lust mehr auf Wohneigentum?

Die gute Nachricht: der überhitzte Schweizer Immobilienmarkt kühlt sich ab, wie ein viel beachteter Gradmesser zeigt. Weniger erfreulich aus Sicht der Banken ist die Entwicklung des Hypothekarmarktes.

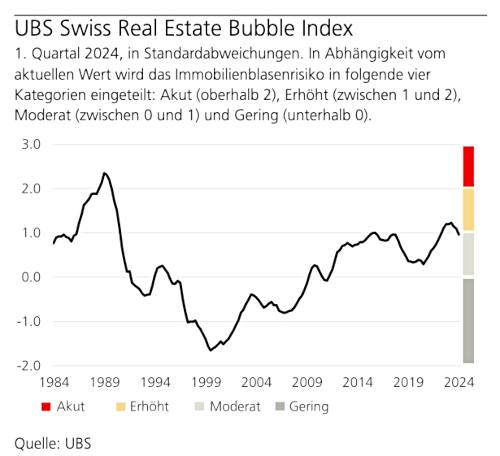

Die Dynamik der Preissteigerungen auf dem Eigenheimmarkt hat sich weiter verlangsamt, wie die Immobilien-Experten der Grossbank UBS für das abgelaufene erste Jahresquartal feststellten. Entsprechend hat der am Mittwoch publizierte Immobilien-Blasen-Index seinen Rückgang fortgesetzt.

Obschon wegen der neuen Berechnung des Zählers nicht direkt mit der Vergangenheit verglichen werden kann, ist damit das Risiko einer Immobilienblase von «erhöht» erstmals wieder auf «moderat» gesunken (siehe Grafik unten).

Weit weg von «akut»

Somit steht der Index signifikant tiefer als während der Immobilienblase anfangs der 1990er-Jahre, als das Risiko als «akut» einzustufen war.

Das Überhitzungsrisiko hat zwar als Folge der schwächeren Preisdynamik abgenommen. Ebenfalls sprechen eine gesamthaft tiefe und weiter abnehmende Belehnungs- und Neubautätigkeit gegen eine Preisblase, hiess es. Sinkende Zinsen und die nur moderate Höhe der relativen Nutzungskosten machen jedoch auch eine plötzliche Preiskorrektur nach unten unwahrscheinlich. Damit scheint der Preisdynamik vergangener Jahre vorläufig die Spitze gebrochen.

Allerdings, und das ist aus der Perspektive der Hypothekarbanken wenig erfreulich, hat sich das Volumenwachstum ausstehender Hypotheken von privaten Haushalten ebenfalls verlangsamt. Laut den UBS-Experten steht dieses nun auf dem Tiefstand von Ende der 1990er-Jahre.

Unerschwinglich geworden

Und der Trend zeigt nun weiter nach unten, folgt man der Studie. Wohneigentum ist angesichts anderer Faktoren inzwischen so teuer, dass es für weite Teile der Bevölkerung unerschwinglich geworden ist. «Die gedämpfte konjunkturelle Entwicklung, weiterhin erhöhte Finanzierungskosten und das absolut hohe Preisniveau drücken auf die Nachfrage», schreiben die Experten dazu.

Damit dürfte sich zwar das Immobilienblasen-Risiko weiter reduzieren – aber für die Banken wohl auch die Chancen auf Neugeschäft.