Drücken Sie «Play», um diesen Artikel anzuhören

1x

Wiedergabegeschwindigkeit- 0.5

- 0.6

- 0.7

- 0.8

- 0.9

- 1

- 1.1

- 1.2

- 1.3

- 1.5

- 2

vermögensverwalter erwarten weiteren teuerungsschub. die unabhängigen vermögensverwalter in der schweiz sind schwierigen zeiten ausgesetzt. ihre portfolios zeigen marktbedingt zum teil hohe einbussen. gleichzeitig geht ein grossteil der akteure von einem weiteren inflationsschub aus. was sind jetzt die empfehlenswertesten anlageklassen? knapp die hälfte der unabhängigen vermögensverwalter in der schweiz geht von einer weiter steigenden inflation aus. ein drittel der befragten hingegen ist der meinung, dass sich die teuerung auf dem aktuellen niveau einpendeln wird (vgl. nachstehende grafik). (zum vergrössern, grafik einfach anklicken). tendenziell überwiegt zwar noch immer der anteil an akteurinnen und akteuren, die in den nächsten drei monaten steigende börsenkurse erwarten; das sind immerhin 45 prozent gegenüber 48 prozent noch vor drei monaten; gleichzeitig hat der anteil an unabhängigen vermögensverwaltern zugenommen, die mit rückläufigen notierungen rechnen. das sind nun 3o prozent der befragten, gegenüber 24 prozent ende juni 2022. «wir gehen davon aus, dass die inflation nur geringfügig zurückgehen wird. sie wird im vierten quartal 2022 zu lohnforderungen der arbeitnehmer führen. die gewerkschaften verlangen vollen teuerungsausgleich und noch eine reallohnerhöhung, was zu einer lohn-preis-spirale führen wird. die inflation wird daher auch 2023 anhalten, was momentan an den börsen noch nicht eingepreist scheint», sagte bruno schneller, managing director bei der in zürich ansässigen firma invico asset management. aktien aus industrieländern favorisiert. diese informationen gehen aus dem aquila-vermögensverwalter-index (avi) hervor, den die schweizer aquila-gruppe alle drei monate in zusammenarbeit mit finews.ch publiziert. der index fasst verschiedene prognosen und einschätzungen von unabhängigen vermögensverwaltern in der schweiz zusammen. an der jüngsten umfrage beteiligten sich 150 firmen. interessant ist in diesem zusammenhang auch, welche anlageklassen die umfrageteilnehmer nun favorisieren. an erster stelle rangieren aktien aus industrieländern (33 prozent der befragten), genau ein fünftel der unabhängigen vemögensverwalter setzt nun auf liquidität – um dann einsatzbereit zu sein, wenn am markt eine nachhaltige trendwende absehbar wird; gold wiederum empfehlen nun 12 prozent der akteurinnen und akteure. demgegenber machen die unabhängigen vermögensverwalter nun einen bogen um aktien aus schwellenländern und hedgefonds (vgl. nachstehende grafik). (zum vergrössern, grafik einfach anklicken). anlagen am vorderen ende der zinskurve. «gerade für die konjunktursensitiven aktien bedeutet eine mögliche rezession niedrigere gewinne. vor allem im dollar-raum sind die realzinsen in den vergangenen monaten stark gestiegen, nicht zuletzt dank wieder sinkender inflationserwartungen. somit wirft das halten von cash in dollar eine so hohe reale rendite ab, wie nie in der letzten dekade. damit einher gehen höhere diskontierungssätze, die auch wachstumsaktien oder firmen mit hohem leverage unattraktiv erscheinen lassen», sagte andreas schwyn, chief investment officer bei der in zürich ansässigen firma nimar asset management. «bis auf weiteres scheinen also sichere anlagen am vorderen ende der zinskurve gegenüber vielen teilen des aktienmarktes die besser alternative zu sein», folgert schwyn. potenzial für den smi. in drei monaten (vgl. nachstehende grafik) sehen die unabhängigen vermögensverwalter den swiss market index (smi) auf einem stand von 11'167 (aktuell: 10'456). (zum vergrössern, grafik einfach anklicken). skeptisch sind die unabhängigen vermögensverwalter in bezug auf gold; die jüngsten zinserhöhungen der zentralbanken haben die sicht auf das gelbe edelmetall eingetrübt. gold deutlich unter 2'000 dollar. so rechnen die befragten bis ende september 2022 bloss noch mit einem preis von 1'788 dollar pro feinunze (aktuell: 1'707 dollar) – also deutlich unter der marke von 2'000 dollar. die rendite des 10-jährigen us-treasury schätzen sie in drei monaten auf 3,68 prozent (aktuell: 3,58) und den euro-franken-wechselkurs auf 0,9480 (aktuell: 0,9763). der nächste avi-index erscheint im januar 2023.

Vermögensverwalter erwarten weiteren Teuerungsschub

Die unabhängigen Vermögensverwalter in der Schweiz sind schwierigen Zeiten ausgesetzt. Ihre Portfolios zeigen marktbedingt zum Teil hohe Einbussen. Gleichzeitig geht ein Grossteil der Akteure von einem weiteren Inflationsschub aus. Was sind jetzt die empfehlenswertesten Anlageklassen?

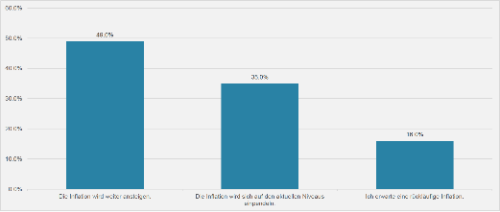

Knapp die Hälfte der unabhängigen Vermögensverwalter in der Schweiz geht von einer weiter steigenden Inflation aus. Ein Drittel der Befragten hingegen ist der Meinung, dass sich die Teuerung auf dem aktuellen Niveau einpendeln wird (vgl. nachstehende Grafik).

(Zum Vergrössern, Grafik einfach anklicken)

Tendenziell überwiegt zwar noch immer der Anteil an Akteurinnen und Akteuren, die in den nächsten drei Monaten steigende Börsenkurse erwarten; das sind immerhin 45 Prozent gegenüber 48 Prozent noch vor drei Monaten; gleichzeitig hat der Anteil an unabhängigen Vermögensverwaltern zugenommen, die mit rückläufigen Notierungen rechnen. Das sind nun 3o Prozent der Befragten, gegenüber 24 Prozent Ende Juni 2022.

«Wir gehen davon aus, dass die Inflation nur geringfügig zurückgehen wird. Sie wird im vierten Quartal 2022 zu Lohnforderungen der Arbeitnehmer führen. Die Gewerkschaften verlangen vollen Teuerungsausgleich und noch eine Reallohnerhöhung, was zu einer Lohn-Preis-Spirale führen wird. Die Inflation wird daher auch 2023 anhalten, was momentan an den Börsen noch nicht eingepreist scheint», sagte Bruno Schneller, Managing Director bei der in Zürich ansässigen Firma Invico Asset Management.

Aktien aus Industrieländern favorisiert

Diese Informationen gehen aus dem (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen und Einschätzungen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich 150 Firmen.

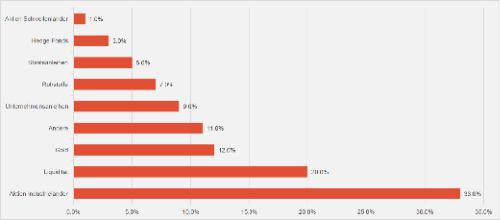

Interessant ist in diesem Zusammenhang auch, welche Anlageklassen die Umfrageteilnehmer nun favorisieren. An erster Stelle rangieren Aktien aus Industrieländern (33 Prozent der Befragten), genau ein Fünftel der unabhängigen Vemögensverwalter setzt nun auf Liquidität – um dann einsatzbereit zu sein, wenn am Markt eine nachhaltige Trendwende absehbar wird; Gold wiederum empfehlen nun 12 Prozent der Akteurinnen und Akteure.

Demgegenber machen die unabhängigen Vermögensverwalter nun einen Bogen um Aktien aus Schwellenländern und Hedgefonds (vgl. nachstehende Grafik).

(Zum Vergrössern, Grafik einfach anklicken)

Anlagen am vorderen Ende der Zinskurve

«Gerade für die konjunktursensitiven Aktien bedeutet eine mögliche Rezession niedrigere Gewinne. Vor allem im Dollar-Raum sind die Realzinsen in den vergangenen Monaten stark gestiegen, nicht zuletzt dank wieder sinkender Inflationserwartungen. Somit wirft das Halten von Cash in Dollar eine so hohe reale Rendite ab, wie nie in der letzten Dekade. Damit einher gehen höhere Diskontierungssätze, die auch Wachstumsaktien oder Firmen mit hohem Leverage unattraktiv erscheinen lassen», sagte Andreas Schwyn, Chief Investment Officer bei der in Zürich ansässigen Firma Nimar Asset Management.

«Bis auf weiteres scheinen also sichere Anlagen am vorderen Ende der Zinskurve gegenüber vielen Teilen des Aktienmarktes die besser Alternative zu sein», folgert Schwyn.

Potenzial für den SMI

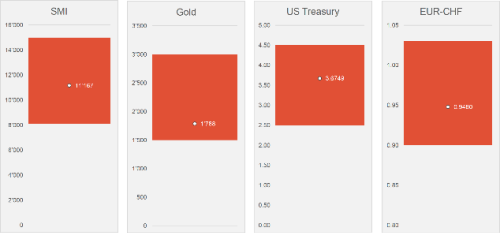

In drei Monaten (vgl. nachstehende Grafik) sehen die unabhängigen Vermögensverwalter den Swiss Market Index (SMI) auf einem Stand von 11'167 (aktuell: 10'456).

(Zum Vergrössern, Grafik einfach anklicken)

Skeptisch sind die unabhängigen Vermögensverwalter in Bezug auf Gold; die jüngsten Zinserhöhungen der Zentralbanken haben die Sicht auf das gelbe Edelmetall eingetrübt.

Gold deutlich unter 2'000 Dollar

So rechnen die Befragten bis Ende September 2022 bloss noch mit einem Preis von 1'788 Dollar pro Feinunze (aktuell: 1'707 Dollar) – also deutlich unter der Marke von 2'000 Dollar.

Die Rendite des 10-jährigen US-Treasury schätzen sie in drei Monaten auf 3,68 Prozent (aktuell: 3,58) und den Euro-Franken-Wechselkurs auf 0,9480 (aktuell: 0,9763).

- Der nächste AVI-Index erscheint im Januar 2023.