Adriano B. Lucatelli: «Bilden Börsen die ganze Wahrheit ab?»

Eine neue Methodik des Wirtschaftsprofessors Ernst Fehr ermöglicht es, die Leistung des Managements einer Firma zu beurteilen – unabhängig von der Börse. Finanzexperte Adriano B. Lucatelli hat mit Ernst Fehr den Indikator für Schweizer Firmen errechnet und stellt ihn exklusiv auf finews.first vor.

In der Rubrik finews.first nehmen renommierte Autorinnen und Autoren Stellung zu Wirtschafts- und Finanzthemen. Dabei äussern sie ihre eigene Meinung. Die Texte sind auf Deutsch und Englisch. finews.first erscheint in Zusammenarbeit mit der Bank Pictet & Cie. Die Auswahl und Verantwortung der Beiträge liegt jedoch ausschliesslich bei den Herausgebern von finews.ch

Gutes Management wirkt sich im Allgemeinen positiv auf den Marktwert eines Unternehmens aus. Doch häufig ist es schwierig, einen direkten Zusammenhang mit den Aktienkursen herzustellen. Zu oft beeinflussen Zufallsfaktoren die Performance. Oder wie ein Bonmot sagt: «Die Flut hebt alle Boote, auch die mit Löchern im Rumpf.»

Eine neue Beurteilungsmethodik der Zürcher Beratungsfirma Fehr Advice umgeht diese Problematik und bringt Licht ins Dunkel. Überraschungen sind dabei nicht ausgeschlossen (Präsentation).

«Ziel ist es zu schauen, wie gut und schnell das Management rudern kann»

Ausgehend vom Total Shareholder Return (Kapitalgewinne und Dividenden) werden die zufallsgetriebenen Marktfaktoren eliminiert; so wird der «Market-Adjusted Performance Indicator» (MAPI) ermittelt. Ziel ist es, den «Booten sozusagen den Wind aus den Segeln zu nehmen» und zu schauen, wie gut und schnell das Management «rudern» kann.

Der MAPI errechnet sich über Korrelationen und Kovarianzen auf Basis eines weltweiten Pools von Firmen. Daraus resultiert ein firmenspezifischer Vergleichsindex, der sich mit dem Total-Shareholder-Return der Zielfirma vergleichen lässt.

Die Gewichtung der im Vergleichsindex enthaltenen Firmen beruht jeweils auf dem Grad der Korrelation mit dem Marktumfeld der zu bewertenden Firma. Je höher diese Korrelation ist, umso grösser die Gewichtung im MAPI.

Statt die Marktperformance mit einem Börsenindex zu vergleichen, wird also jede Firma mit ihrem eigentlichen «Klon» verglichen, der sehr ähnliche Risikoeigenschaften aufweist. Ist der MAPI positiv, hat das Management gut gearbeitet, ist der MAPI negativ, wurden die Erwartungen nicht ausgeschöpft.

«Swiss Life hat mehrere Milliarden Schweizer Franken an Aktionärswert vernichtet»

Nicht überraschen dürfte, dass die meisten im Swiss Performance Index (SPI) enthaltenen Firmen im Durchschnitt ordentlich gearbeitet haben. Lediglich einige wenige Branchen, wie der Biotech-Sektor, haben in den vergangenen zehn Jahren überdurchschnittlich abgeschnitten.

Wenn man die Resultate auf die einzelnen Firmen herunterbricht fallen zum Teil unerwartete Muster auf:

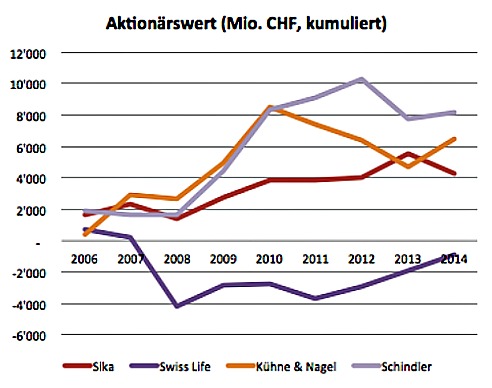

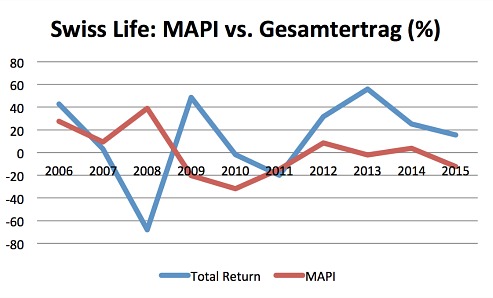

So hat beispielsweise der Schweizer Lebensversicherer Swiss Life mehrere Milliarden Schweizer Franken an Aktionärswert vernichtet (vgl. folgende Grafik). Es ist deshalb auch nicht weiter verwunderlich, dass sich der Kurs von Swiss Life seit der Börsenkotierung am 3. Juli 1997 deutlich schlechter entwickelt hat als der SPI.

(Quelle für alle Grafiken: Thomson Reuters, eigene Berechnungen)

Der Hauptgrund dafür liegt in der falschen Rechtsform der Gesellschaft. Denn statt den Aktionären fällt der Mehrwert hauptsächlich den Kunden über garantierte Zahlungen zu. Während die Aktionäre über mehrere Kapitalerhöhungen zur Kasse gebeten und ihnen die Dividenden gestrichen wurden, kamen die Versicherten jedes Jahr in den Genuss ihrer Garantien und Überschüsse.

Doch es wäre verfehlt, dieses Resultat alleine dem Management anzulasten. Mehrheitlich verlief der MAPI im positiven Bereich. So wird offensichtlich, dass das Management gute Arbeit geleistet hat, obschon sich die Aktienkurse systemisch und strukturell nur mittelmässig entwickeln konnten (vgl. nachfolgende Grafik).

Bei eigentümerorientierten Investoren oder Gruppen, wo zum Beispiel Familien, Stiftungen und Mitarbeiter die Kontrolle über die Gesellschaft ausüben, liegt die Generierung von Aktionärswert mehrheitlich im Plus.

«In diesen Unternehmen ist der Interessenskonflikt zwischen Eigentümern und Management weniger ausgeprägt»

Normalerweise richten sich solche Investoren sehr langfristig aus und lassen sich nicht durch kurzfristige vorübergehende Schwankungen zu einer Strategieänderung verleiten. Ausserdem ist in diesen Unternehmen der Interessenskonflikt zwischen den Eigentümern und dem Management weniger ausgeprägt.

Bei einigen Familiengesellschaften ist die hohe Wertvermehrung aber nicht das Resultat ausserordentlicher Arbeit des Managements. Es scheint, als ob die Hauptaktionäre darauf verzichten würden, vom externen Management die Erreichung des Ertragspotenzials der Firma einzufordern.

«Dies wird sich früher oder später rächen»

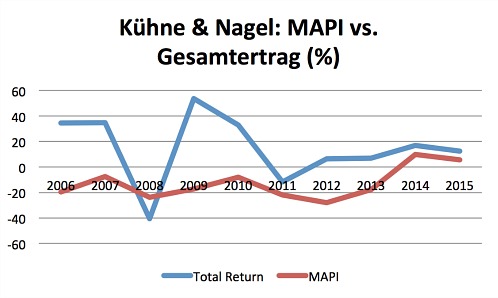

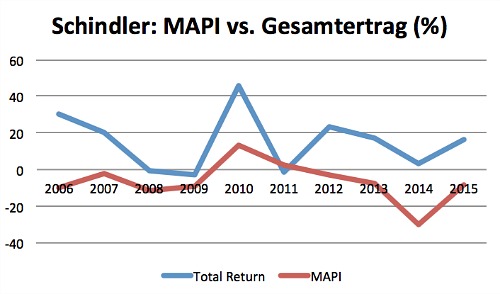

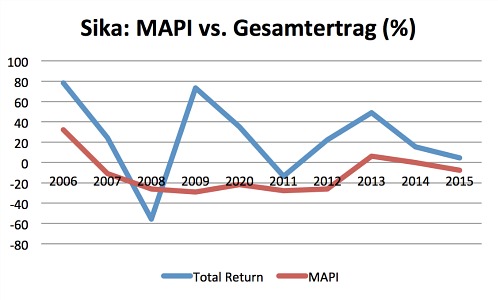

Das sieht man exemplarisch an den Firmen Kühne & Nagel (Logistikbranche), Schindler (Aufzugsbranche) oder Sika (Bauchemie-Sektor). Während die Firmen über mehrere Jahre deutlich an Shareholder Value zulegten (vgl. Grafik ganz oben), blieb die Leistung des Managements unter den vorhandenen Möglichkeiten, wie die folgenden Grafiken illustrieren.

Bei den einzelnen Firmen präsentiert sich die Entwicklung wie folgt:

Man kann diese zurückhaltende Position der Eigner gutheissen und als Gegenpol zur «zügellosen» Verfolgung des Shareholder Value deuten. Wenn man aber aus falsch verstandener Zurückhaltung das Ertragspotenzial vernachlässigt und dieses nicht zum Aufbau von Reserven in der Bilanz nutzt, wird sich dies früher oder später rächen.

Es lohnt sich, bei Börsenüberfliegern jeweils auch deren MAPI anzuschauen. Zu oft täuschen gute Total-Shareholder-Return-Zahlen über mittelmässige Leistungen des Managements hinweg. In solchen Fällen können Aktionäre mehr von der Führung einfordern.

Andererseits muss ein negativer Shareholder Value wie bei der Swiss Life nicht heissen, dass die Geschäftsführung schlecht gearbeitet hat. Der MAPI unterstützt die Aktionäre in der fairen Beurteilung des Managements und bei der Erschliessung des vollen Ertragspotenzials.

Eine wichtige Voraussetzung zur Erreichung dieser beiden Ziele ist eine transparente Entlöhnungspolitik.

Der 50-jährige Adriano B. Lucatelli ist ein Schweizer Unternehmer, Dozent an der Universität Zürich und Präsident des Leserrates der «Neuen Zürcher Zeitung». Ausserdem ist er Mitgründer des Vormärz, eines Think Tanks zur Förderung des Dialogs zwischen der Realwirtschaft und den Finanzmärkten.

Er studierte Wirtschaftswissenschaften und Internationale Beziehungen an der Universität Nevada (BA) sowie an der London School of Economics (MSc). Er promovierte über die Thematik der globalen Finanzmarktaufsicht. Lucatelli ist Mitgründer und Delegierter des Verwaltungsrates von Descartes Finance. Seine Berufslaufbahn startete er 1994 bei der Credit Suisse. Zwischen 2002 und 2009 war Lucatelli bei der UBS Schweiz als Managing Director und Mitglied des Management Committee tätig.

Bisherige Texte von: Rudi Bogni, Adriano B. Lucatelli, Peter Kurer, Oliver Berger, Rolf Banz, Dieter Ruloff, Samuel Gerber, Werner Vogt, Claude Baumann und Walter Wittmann.