Regiobanken: Prognose zu künftigem Marktumfeld überrascht

Die regional tätigen Banken in der Schweiz rechnen mit Blick nach vorn mit einer Einengung der Zinsmarge. Laut einer Umfrage wird die aktuelle Lage jedoch weiter positiv eingeschätzt.

Laut der «Branchenanalyse regional tätige Banken 2024» geht eine Mehrheit der befragten Institute weiter von Wachstumschancen aus und bewertet die aktuelle Lage insgesamt anhaltend positiv. In den Vorjahren haben die Umfrageergebnisse zur Zinsmarge, der Lage und den längerfristigen Aussichten teilweise Trendbrüche und Extremwerte gezeigt. Inzwischen haben sich die Wogen wieder geglättet, und die meisten relevanten Umfragewerte haben sich ihren langjährigen Mittelwerten angeglichen, schreiben die Experten.

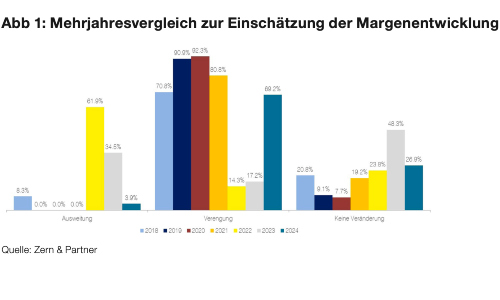

Für die regional tätigen Banken ist das Zinsgeschäft besonders wichtig, und der Hypothekenbereich bringt den Grossteil der Erträge der Umfrageteilnehmer. «Rund 70 Prozent der Umfrageteilnehmer gehen von einer Verengung der Zinsmarge in den nächsten drei Jahren aus», schreiben die Autoren der Studie. Im vergangenen Jahr hatten rund 17 Prozent mit einer solchen Entwicklung gerechnet, 2022 nur rund 14 Prozent.

Klicken zum Vergrössern

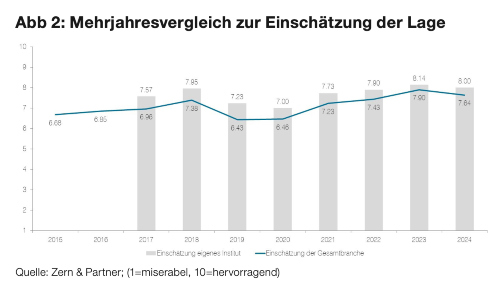

Die Einschätzung der Lage auf einer Skala bis zehn Punkten ist positiv, aber etwas tiefer als im Vorjahr. Im Vergleich zum Rekord 2023 mit 7,90 kommt ein Durchschnittswert von 7,64 heraus. Die Einschätzung der Lage des eigenen Instituts fällt mit 8,00, wie jedes Jahr, etwas höher aus. Gegenüber dem Vorjahreswert von 8,14 liegt der Wert jedoch ebenfalls etwas tiefer.

Klicken zum Vergrössern

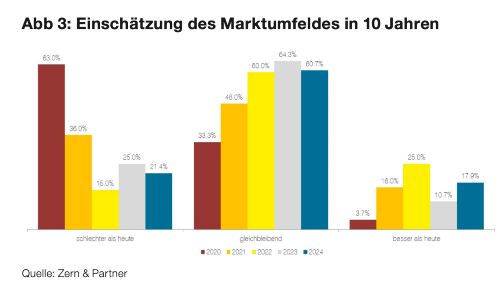

Bei der Frage, wie sich das Marktumfeld für die Regional- und Kantonalbanken in zehn Jahren verändern wird, antworten 18 Prozent «besser als heute». Das sei beachtlich und der zweitbeste Wert der letzten fünf Jahre, heisst es in der Studie. Dagegen sagen gut 21 Prozent «schlechter als heute», was wiederum der zweitniedrigste Wert der vergangenen fünf Jahre ist.

Klicken zum Vergrössern

Regulierung und steigenden IT-Kosten

Die Liste der von den Umfrageteilnehmern als Herausforderungen genannten Themen wird von «verschärfte Regulierung» angeführt. Aber auch «IT-Kosten» sowie «Datensicherheit und Cyber-Security» rangieren hoch und haben an Relevanz gewonnen. Einen Anstieg sah auch das Thema «Personalrekrutierung und -entwicklung», und etwas höher wird auch wieder die «Wettbewerbsintensivierung» gewichtet.

Rückläufige Durchschnittswerte verzeichneten dagegen «Konjunkturschwäche», «Volatilität am Immobilienmarkt», «Entwicklung oder Änderung der Unternehmenskultur» und «Entwicklung von Produkten und Dienstleistungen».

Die erwartet steigenden Personalkosten stellen die Banken vor Probleme. Gefragt wurde, wie sie darauf reagieren wollen. Unter den sieben vorgegebenen Wahlmöglichkeiten verzeichneten «Effizienzsteigerungen» mit 89 Prozent den mit Abstand höchsten Wert. «Den Ertragspotenzialen angepasste Ressourcenallokation» kommt auf 50 Prozent Zustimmung, «Flexible Arbeitsmodelle» auf 43 Prozent. Der Newcomer «Einsatz von KI» erzielt gleich 25 Prozent, «Höhere Preise und Gebühren» planen 14 Prozent. «Personalabbau» und «Keine Massnahmen» werden nur von rund 4 Prozent genannt.

Wachstumsmöglichkeiten werden tiefer bewertet

Bei den Wachstumsmöglichkeiten sind bis auf «Geografische Expansion» alle Durchschnittswerte gegenüber dem Vorjahr zum Teil deutlich gesunken. Am höchsten gewichtet werden «Digitale Kanäle» und «Kooperationen/Outsourcing». Tief rangieren «Beteiligungen an oder Akquisitionen von Fintechs» oder «Aktive Teilnahme am Konsolidierungsprozess».

Das Thema Krypto spielt bei den Kantonalbanken eine untergeordnete Rolle. «Nur wenige Regionalbanken verfügen über eine Kryptostrategie. Dementsprechend ist auch die Expertise im Krypto-Bereich nicht stark ausgeprägt», heisst es hierzu. Nur zwei von 23 Antworten hatten mit «Einführung ist in Planung» und «Reaktiv bei Kundenanfragen» einen positiven Grundton.

Qualität in der Beratung hat Priorität

Bei der Frage, mit welchen Massnahmen das Beratungsgeschäft expandiert werden kann, habe sich eine Ernüchterung in Bezug auf die Betreuungszentren gezeigt. Weiter grösstes Gewicht hat die «Betreuungs- und Beratungsqualität». Etwas weniger zurückhaltend ist auch die Einschätzung zu der Wirkung der «Digitalen Kanälen» als auch «Initiative des Managements» wie der «Mitarbeitenden». «Auch hier haben sich wohl die überhöhten Hoffnungen aus der Covid-Ära nicht erfüllt», wird kommentiert.

Die eigene Resilienz im Fall von Krisen und Schocks wird von den Banken etwas tiefer bewertet, die Einschätzung der allgemeinen finanziellen Gesundheit der Privatkunden ist jedoch positiver als im Vorjahr.

Ambivalente Sicht auf CS-Übernahme

Auch nach den Auswirkungen der Übernahme der Credit Suisse durch die UBS wurde gefragt. «Wie lautet Ihre Evaluierung zur neuen Schweizer Bankenlandschaft und den veränderten Wettbewerbsbedingungen für Ihr Institut?» Hier habe es eine grosse Bandbreite an Einschätzungen gegeben, die von «neutral» über «für uns keine Relevanz» bis hin zu «verschärfter Wettbewerb» reichten. Regionalbanken könnten beim Geschäftsvolumen profitieren, Überregulierung oder die UBS als zu grosses Risiko für die Schweiz wurden ebenfalls genannt.

Die repräsentative Umfrage wurde von Zern & Partner im Auftrag von OTX-Research zwischen dem 1. Juli und 9. August 2024 durchgeführt und beruht auf den Antworten von 28 Banken.