Commerzbank: Verteidigung auf tönernen Füssen

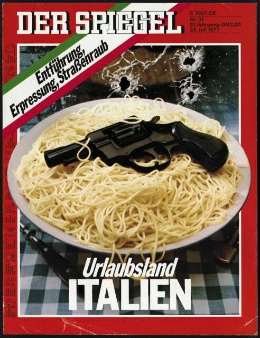

Die Zeiten, in denen es sich das deutsche Magazin «Der Spiegel» erlauben konnte, auf seiner Titelseite einen Teller Spaghetti zu zeigen, auf dem eine Walther P.38, also eine Ordonnanzpistole der deutschen Wehrmacht liegt, und im Hintergrund ein Schaufenster von Kugeln durchsiebt ist, sind vorbei, findet Giuseppe Failla, Italien-Korrespondent von finewsticino.ch.

Angesichts der Entschlossenheit von Unicredit-Chef Andrea Orcel wäre es ratsam, wenn die Bankerinnen und Banker der Commerzbank anfingen, ihre potenziellen Kolleginnen und Kollegen bei der Unicredit-Tochter Hypovereinsbank (HVB) zu fragen, wie es sich anfühlt, von einem Italiener geführt zu werden.

Angesichts der Entschlossenheit von Unicredit-Chef Andrea Orcel wäre es ratsam, wenn die Bankerinnen und Banker der Commerzbank anfingen, ihre potenziellen Kolleginnen und Kollegen bei der Unicredit-Tochter Hypovereinsbank (HVB) zu fragen, wie es sich anfühlt, von einem Italiener geführt zu werden.

Zumal einiges darauf hindeutet, dass der Kampf um die Commerzbank bis Ende Jahr noch hohe Wogen schlagen dürfte. Denn das Management der Commerzbank und das deutsche Finanzestablishment haben mittlerweile realisiert, dass es der italienische Bankkonzern Unicredit seine Ankündigung, bis zu knapp 30 Prozent des deutschen Konkurrenten zu übernehmen, ernst meint. Umso mehr suchen sie nun händeringend nach Gegen- und Verteidigungsmassnahmen.

Deutsche Bank als «Weisser Ritter»?

Naheliegend wäre es, einen «Weissen Ritter» zu finden, der in der Lage ist, ein Angebot zu unterbreiten, das die Übernahme durch die Unicredit verhindern würde. Der natürliche Kandidat bei dieser Strategie wäre die Deutsche Bank, die bereits 2019 das Dossier geprüft hatte und im vergangenen Jahr offenbar erneut interessiert war.

Laut der italienischen Wirtschaftszeitung «Milano Finanza» hat die Deutsche Bank die US-Investmentbank Morgan Stanley damit beauftragt, eine mögliche Beteiligung an der Commerzbank zu prüfen.

Zu grosser Brocken

Allerdings scheint die Deutsche Bank in einem solchen Szenario etwas im Nachteil zu sein. Denn mit Blick auf ihre Marktkapitalisierung ist die Commerzbank mit einem Wert von knapp 20 Milliarden Euro ein zu grosser Brocken für die Deutsche Bank, die «nur» 32,4 Milliarden auf die Waage bringt, während dies für Unicredit, die fast 65,5 Milliarden wert ist, kein Problem darstellt.

Die Unicredit erzielt auch von Quartal zu Quartal neue Rekordergebnisse. Die Deutsche Bank schloss zwar 2023 mit einem Gewinn ab, sie hat aber noch einen langen Weg vor sich, um nachhaltig Erfolg zu haben.

Zu hohe Kosten

Ein Hinweis darauf liefern ihre nach wie vor hohen Kosten: Im vergangenen Jahr beliefen sich diese auf 21,7 Milliarden Euro, was zu einem Kosten-/Ertragsverhàltnis (Cost-/Income-Ratio) von 75 Prozent führte – was deutlich über dem europäischen Durchschnitt liegt.

Im Gegensatz dazu sanken die Betriebskosten der Unicredit 2023 um 0,8 Prozent auf 9,47 Milliarden Euro, was das Kosten-/Ertragsverhältnis auf 39,7 Prozent reduzierte.

Umstrittene Rating-Frage

Traditionell und ihrer Position entsprechend, liegt die Verteidigung der Unabhängigkeit der Commerzbank bei ihrer CEO Bettina Orlopp. In einem kürzlichen Interview mit der deutschen Tageszeitung «Handelsblatt» erklärte sie, dass eine Fusion mit Unicredit schädlich wäre, weil sich «unser Rating verschlechtern würde, wahrscheinlich sogar erheblich», sagte sie und weiter: «Wir würden Kunden verlieren, die bestimmte Anforderungen in Bezug auf das Rating haben und nur mit Banken mit ausgezeichnetem Rating Geschäfte machen»; finews.ch berichtete darüber.

Orlopp sagte dies aufgrund des A-Ratings der Commerzbank, das ihr die Rating-Agentur Standard & Poor’s erteilt hat, im Vergleich zum weniger attraktiven BBB-Rating der Unicredit. Der Aussage Orlopps steht allerdings die Bewertung der Agentur Moody’s gegenüber, die kürzlich das A2-Rating mit positivem Ausblick für die Commerzbank bestätigte.

Sie erklärte, dass «obwohl Zeitpunkt und Auswirkungen einer weiteren Beteiligungserhöhung von Unicredit sowie einer möglichen Übernahme derzeit ungewiss sind, wir nicht davon ausgehen, dass dies die finanzielle Stabilität und das Profil der Commerzbank beeinträchtigen wird.»

Eigentor Dresdner Bank

Ein weiteres, rein defensives Argument Orlopps erwies sich als spektakuläres Eigentor. Laut der CEO sei die Fusion zweier grosser Banken «äusserst schwierig», wie die Übernahme der Dresdner Bank im Jahr 2008 durch die Commerzbank gezeigt habe. Der Zusammenschluss sei durch sehr lange Zeiträume für die Harmonisierung der IT-Systeme beider Banken gekennzeichnet gewesen.

«Eine solche Patt-Situation können wir uns in der heutigen Welt nicht leisten», erklärte Orlopp. «Wenn eine Fusion auf dem Papier gut aussieht, bedeutet das nicht, dass sie zwangsläufig gut ausgeführt wird und am Ende erfolgreich ist und für unsere Aktionärinnen und Aktionäre Wert schaffen kann.»

Im Vergleich dazu: Ausgerechnet die Integration der IT-Systeme war einer der positiven Aspekte der Fusion zwischen der Unicredit und der HBV im Jahr 2005. Bereits wenige Jahre später konnte die HVB verkünden, Mitglied der Unicredit-Gruppe zu sein, und dass die Implementierung der Kernbanken-Software erfolgreich abgeschlossen worden sei.

Wenig Begeisterung

Mit anderen Worten: Die Zeiten, in es sich das deutsche Nachrichtenmagazin «Der Spiegel» erlauben konnte, auf seiner Titelseite einen Teller Spaghetti zu zeigen, über dem eine Walther P.38, also eine Standard-Ordonnanzpistole der deutschen Wehrmacht liegt, und im Hintergrund ein Schaufenster von Kugeln durchsiebt ist, sind vorbei.

Tatsache bleibt indessen, dass viele Deutsche, insbesondere im Bankwesen, wenig begeistert davon sind, von Italienern, selbst kosmopolitischen wie Andrea Orcel, geführt zu werden.