KPMG-Studie: Kleine Privatbanken im grossen Glück der Zinsen

Für die Schweizer Privatbanken war 2023 ein höchst erfolgreiches Jahr. Dies zeigt eine soeben publizierte Studie von KPMG Schweiz. Das gute Ergebnis ist im wesentlichen auf einen Zinsertrag von 5 Milliarden Franken zurückzuführen. Doch jetzt dreht der Wind. Bald dürfte es wieder ungemütlicher werden für das Private Banking.

Wer die Entwicklung der Schweizer Privatbanken mitverfolgt, der kann anhand der Geschäftsberichte für das Jahr 2023 reichhaltige punktuelle Evidenz dafür sammeln, dass die Stimmung gut war im Schweizer Private Banking.

Dieses Bild stützt die gerade publizierte neueste Ausgabe der Studie «Clarity on Swiss Private Banks» von KPMG Schweiz. Seit fast zwanzig Jahren trägt das Wirtschaftsprüfungs- und Beratungsunternehmen in akribischer Fleissarbeit die Zahlen aus den Geschäftsberichten der Banken zusammen.

73 Privatbanken in der Studie

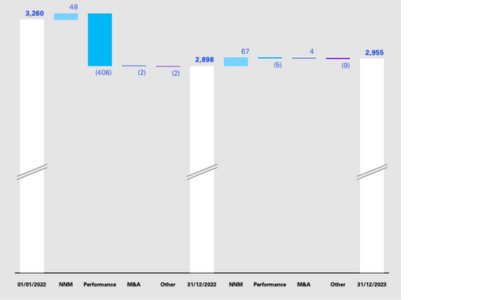

Dies in Zusammenarbeit mit dem Institute of Management & Strategy der Universität St. Gallen. Gegenstand der Studie sind die Jahresberichte von 73 Privatbanken, die zusammen 2,955 Billionen Franken an Assets under Managements verwalten. Nicht berücksichtigt ist die UBS, die ihrerseits bei den AuM grösser ist als alle 73 in der Studie berücksichtigten Institute zusammen.

Am Mittwochvormittag stellten Philipp Rickert, Leiter Financial Services und Mitglied der Geschäftsleitung bei KPMG Schweiz, und Christian Hintermann, Partner Financial Services, die Ergebnisse der Studie vor.

KPMG-Experten Rickert (l), Hintermann. (Bild: KPMG Schweiz)

Gesamthaft zeigt die Studie, dass die Erträge der Privatbanken im Vergleich zum Vorjahr von 19,9 Milliarden Franken auf 20,5 Milliarden zugenommen haben. Dieses Ertragswachstum sei «insbesondere auf höhere Zinseinkünfte zurückzuführen, die im Vorjahresvergleich um 26,5 Prozent zugelegt haben». Demgegenüber war das Kommissionsgeschäft mit Minus 4 Prozent leicht rückläufig.

Die guten Jahresergebnisse seien im Aggregat weder durch eindrückliche Neugeld-Zuflüsse noch durch Kosteneinsparungen begründet. Eher im Gegenteil: Das aggregierte «Net New Money» von 67 Milliarden Franken bezeichnet Hintermann als «medioker» und die Betriebskosten seien weiter gewachsen. Auch das verwaltete Vermögen pro Vollzeit-Äquivalent sei aufgrund einer deutlichen Steigerung der Personalkosten zurückgegangen.

Surfen auf der Zinswelle

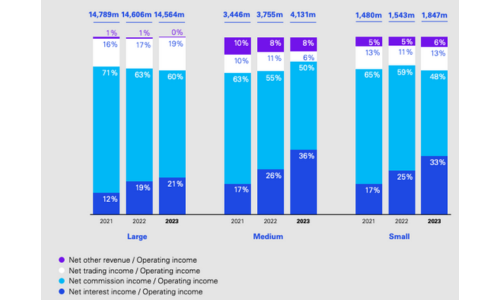

Ein wichtiger Befund lautet, dass die kleinen und mittelgrossen Institute, die von der Anzahl her den Löwenanteil der Studie stellen (65 von 73), massiv vom Zinsgeschäft profitiert haben. Den grössten «Top 8» ist dies in der Summe weniger gut gelungen. Als «Top 8» identifiziert KPMG Pictet, Julius Baer, Vontobel, J. Safra Sarasin, Lombar Odier, Edmond de Rothschild, UBP und EFG.

Das Surfen auf der Zinswelle bezeichnet Rickert als «Spiel mit der Aktiv- und Passivseite». Dies hätten die Kleinen besser betreiben können, da die grossen Privatbanken grössere Kunden haben, die eine Weitergabe der gestiegenen Zinsen verlangt hätten und diesbezüglich «ein eher institutionelles Verhalten an den Tag legten».

Aufteilung der Erträge auf Handels-, Kommissions- und Zinsgeschäft bei grossen, mittleren und kleineren Privatbanken. Für grössere Darstellung Bild anklicken. (Bild: KPMG Schweiz)

Angesichts dieses Bildes stellt das gute Jahr 2023 einen Ausreisser dar. Hintermann erwartet, dass die Zinserträge bereits 2024 substantiell sinken werden und die Zusatzeinnahmen daraus im Jahr 2025 auslaufen werden. «Das Zinsumfeld 2023 war einmalig.»

Philipp Rickert ergänzt: «Bei den kleinen Banken zeigt sich ein atypischer Ertragsmix. Von einer Privatbank erwartet man eigentlich, dass sie ihre Erträge im Wesentlichen im Kommissionsgeschäft erwirtschaftet.»

Abwerben von Kundenberatern statt M&A

Kaum Bewegung zeigt die Studie bei den Firmenübernahmen. Es habe im letzten Jahr keine substantiellen Transaktionen gegeben.

Hintermann begründet dies damit, dass der Verkaufsdruck der kleineren Banken nachgelassen haben. «Dank der ausserordentlichen hohen (Zins-)Erträge konnten sich die kleinen Privatbanken eine Verschnaufpause verschaffen.» Zudem würden potentielle Übernahmekandidaten sehr genau angeschaut, da Legacy-Risiken befürchtet würden.

Hunderte RM-Wechsel

«Wir haben an Deals gearbeitet, aber die Deals sind nicht gekommen», so Christian Hintermann. Die Übernahme von Kundenberatern sei vergleichsweise risikoarm. Diesbezüglich habe man nach der Zwangsübernahme der Credit Suisse durch die UBS eine grosse Dynamik «mit wohl hunderten Wechseln» beobachtet, ergänzt Rickert.

Aus Sicht der Studie stellt das Jahr 2023 eine positive Momentaufnahme dar. Langfristig sei aber die Kostenentwicklung in Verbindung mit den bescheidenen Zugewinnen beim Net New Money problematisch. «Als Finanzplatz verliert die Schweiz eher Marktanteile im Private Banking.»

Problemkind Net New Money

Zur Verbesserung dieser Situation sieht Hintermann in erster Linie die Banken gefordert. «Sie müssen in ihrem Kerngeschäft überzeugende Arbeit leisten.» Der Druck auf die Kundenberater, Neugeld zu bringen, nehme zu und es gelte, überzeugende, einzigartige Investment-Möglichkeiten für die Kunden zu erschliessen, sich auf bestimmte Kundensegmente zu spezialisieren.

Entwicklung der Assets under Management von 73 Privatbanken zwischen 01.01.2022 und 31.12.2023. Für grössere Darstellung Bild anklicken. (Bild: KPMG Schweiz)

«Langfristig stellt sich die Frage, woher das Wachstum kommen soll», so Hintermann abschliessend. Er rechnet damit, dass der Sog hin zu Fusionen und Firmenkäufen schon bald wieder zunehmen wird. Seines Erachtens müsste die Zahl der Institute langfristig von heute 90 auf etwa 70 sinken, um die Profitabilität der Branche insgesamt auf ein gutes Niveau zu bringen.