Was den neuen Julius-Bär-CEO qualifiziert

Man darf sich rückblickend wundern, weshalb es bei Julius Bär so lange gedauert hat, bis der richtige Kandidat oder die richtige Kandidatin gefunden war. Offenbar vertrauten einige Anwärterinnen oder Anwärter ihrem eigenen Können zu wenig, den Aktienkurs wieder nachhaltig nach oben zu bringen. Wird das nun anders mit dem neuen CEO?

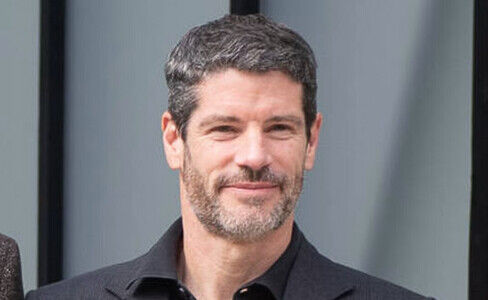

Alles in allem ist die Neubesetzung des CEO-Postens bei der Zürcher Traditionsbank ziemlich glimpflich verlaufen. Das am (heutigen) Dienstag überraschend kommunizierte Resultat kann sich durchaus sehen lassen: Mit dem 50-jährigen Stefan Bollinger übernimmt ein Schweizer mit einer langjährigen, internationalen Bankenerfahrung das Zepter. Einer, der das Metier von ganz unten als KV-Stift bis in die Sphären der Hochfinanz bei Goldman Sachs kennengelernt hat.

Damit ist Julius-Bär-Präsident Romeo Lacher zugegebenermassen ein Coup gelungen, den man ihm am Ende, als sich die Suche immer mehr in die Länge zog, kaum mehr zugetraut hätte. Und noch etwas: Er hat es tunlichst vermieden, die operative Führung der Bank einer dieser unsäglichen Co-Führungen zu übertragen, die mittlerweile im Banking gang und gäbe sind, obschon hinlänglich bekannt ist, dass sie auf Dauer keine Früchte tragen, sondern zumeist ein fauler Kompromiss sind.

Verantwortlich für die Investment-Story von morgen

Bollinger qualifiziert sich als künftiger Julius-Bär-CEO nicht nur aufgrund seiner Erfahrungen bei so renommierten Arbeitgeberinnen wie Goldman Sachs, J.P. Morgan oder der behäbigen Zürcher Kantonalbank (ZKB), und auch nicht nur, weil er in so unterschiedlichen Bereichen wie Handel, Strukturierung (von Produkten und Transaktionen), Sales, Treasury und in der Vermögensverwaltung tätig gewesen ist, sondern vor allem, weil er angelsächsisches Know-how mitbringt, hat er doch – ausser in Zürich – auch in London, New York, Hongkong und in Luxemburg gearbeitet. Darauf kommt es an.

Denn er wird es sein, der den vorwiegend angelsächsischen und meinungsführenden Finanzanalysten auf dieser Welt die neue Investment-Story von Julius Bär «verkaufen» muss. Und wer kann das besser als ein Schweizer, der auf dem internationalen (Finanz-)Parkett schrittsicher ist?

Dramatische Wertvernichtung

Hauptsitz der Bank Julius Bär in Zürich (Bild: finews.ch)

Denn am Ende kommt es weniger darauf an, wie hoch die verwalteten Kundenvermögen sind, als vielmehr welche Kursfantasie die an der Schweizer Börse kotierte Julius-Bär-Aktie besitzt. Deren Kurs entscheidet über den Erfolg oder Misserfolg eines jeden CEOs.

Die Julius-Bär-Aktie hat denn auch einen Schub dringend nötig. Denn: Als Boris Collardi am 27. November 2017 seinen Rücktritt als CEO der Bank bekanntgab, notierte der Titel bei 60 Franken. Heute sind wir bei rund 50 Franken, was einer klaren Wertvernichtung in der Ära von Bernhard Hodler und später von Philipp Rickenbacher entspricht.

Unprätenziöse Feststellung

Man darf sich rückblickend wundern, weshalb es bei Julius Bär so lange gedauert hat, um den richtigen Kandidaten oder die richtige Kandidatin zu finden. Offenbar vertrauten einige Anwärterinnen oder Anwärter ihrem eigenen Können zu wenig, den Aktienkurs wieder nachhaltig nach oben zu bringen. Stattdessen forderten sie lieber hohe Fixlöhne. Davon hat sich das Nominationskomitee von Julius Bär offensichtlich nicht beeindrucken lassen.

Vor diesem Hintergrund beweist Bollinger durchaus, dass er an diese Zürcher Traditionsbank glaubt, die es wiederum dringend nötig hat, eine solche Führungsfigur ab Februar 2025 an der Spitze zu haben. Das unterstreicht auch seine erste, überaus unprätentiöse Feststellung am Dienstag nach Bekanntwerden seiner Ernennung, als er sagte: «Ich fühle mich geehrt, diese traditionsreiche Institution leiten zu dürfen.»