Richard Hess: «Man muss Vertrauenswürdigkeit mit Technologie verbinden»

Im Wettbewerb mit international agierenden BigTechs, Digitalbanken und Fintechs müssen sich die Schweizer Banken stetig neu erfinden. Richard Hess von der Schweizerischen Bankiervereinigung erklärt, warum die Digitalisierung ein strategisches Kernthema der SBVg ist, und wie sie den Austausch zwischen Banken, Fintechs und Behörden fördert, um die Zukunft des Schweizer Finanzplatzes aktiv mitzugestalten.

Herr Hess, Neobanken liefern sich aktuell einen harten Wettbewerb mit traditionellen Banken um die Gunst der Schweizer Kundinnen und Kunden. Warum haben es etablierte Banken oft schwer, als innovativ wahrgenommen zu werden?

Ich sehe das – gerade aus meiner Erfahrung bei der Verbandsarbeit in der Schweizerischen Bankiervereinigung (SBVg) – anders. Viele unserer Mitglieder, also «traditionelle» Banken, sind sehr innovativ unterwegs.

Sie investieren intensiv in ihre digitale Transformation, arbeiten mit Fintechs zusammen oder entwickeln eigene digitale Plattformen. Aber Banken müssen oft strenge regulatorische Anforderungen erfüllen, die teilweise komplexe Strukturen verursachen. Das beeinflusst ihre Innovationsgeschwindigkeit.

Können Sie das noch genauer erklären?

Ich denke da beispielsweise an die Bekämpfung von Geldwäscherei, die Überwachung operationeller Risiken und die Gewährleistung von Transparenz und Datenschutz gegenüber Kundinnen und Kunden. Diesen Spagat zwischen Innovation und Compliance zu meistern, ist ein Hemmschuh, aber auch eine Kernkompetenz der Banken zugleich.

Das heisst, die Schweizer Banken müssen sich bezüglich ihrer Innovationsfähigkeit und -tätigkeit im Vergleich zum Ausland nicht verstecken?

Überhaupt nicht. Der Schweizer Finanzplatz und die Schweizer Banken geniessen weltweit einen exzellenten Ruf, insbesondere aufgrund ihrer hohen Standards bei Sicherheit und Datenschutz sowie ihrer Innovationskraft.

«Das ist der Schlüssel, um in diesem Wettbewerbsumfeld wirkungsvoll agieren zu können»

Die Herausforderung besteht darin, diese Innovationen stärker sichtbar zu machen und die Vorteile der langjährigen Erfahrung und Vertrauenswürdigkeit der Schweizer Banken mit moderner Technologie zu verbinden. Das ist der Schlüssel, um in diesem Wettbewerbsumfeld wirkungsvoll agieren zu können.

Was tut die SBVg, um die Rahmenbedingungen für digitale Innovation am Schweizer Finanzplatz zu verbessern und die Innovationskraft der Banken zu fördern?

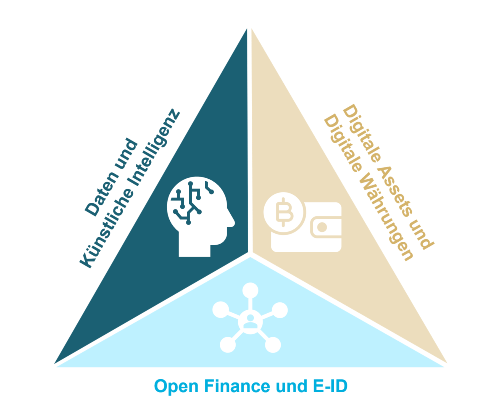

Die Bankiervereinigung ist hier mit einer ganzen Reihe an Massnahmen aktiv. Inhaltlich liegt unser Fokus auf den bekannten Schlüsseltechnologien und deren Einfluss auf den Bankensektor: Künstliche Intelligenz (KI) und Datennutzung, Open Finance und digitale Identität sowie digitale Währungen und digitale Vermögenswerte.

Wir bringen regelmässig führende Expertinnen und Experten aus Banken, Technologieunternehmen sowie Regulierungs- und Aufsichtsbehörden über unsere unterschiedlichen Plattformen zusammen. Ziel ist es, die Auswirkungen digitaler Technologien im Bankensektor zu diskutieren, um Chancen zu Risiken frühzeitig zu erkennen, Unsicherheiten in der Branche vorzubeugen und den technologischen Wandel dort, wo es möglich und sinnvoll ist, positiv zu unterstützen.

Schlüsseltechnologien in der Bankenbranche

(Grafik: SBVg)

Und wie machen Sie das konkret?

Mit unseren Studien, Berichten und Positionspapieren schaffen wir eine wichtige Wissensbasis, die unseren Mitgliedern hilft, sich auf die Zukunft vorzubereiten. Beispielsweise waren wir kürzlich Mitherausgeberin der «Digital Wallets»-Studie des IFZ, die zeigt, dass Wallets zu zentralen Plattformen für digitale Interaktion werden. Banken müssen sich daher überlegen, welche Rolle sie zukünftig im Wallet-Ökosystem einnehmen möchten.

«Hier sind kollaborative Massnahmen der Banken nötig»

Ein weiteres Beispiel ist unser Anfang November mit QuantumBasel publizierter Bericht zu Quantum Computing im Bankensektor. Obwohl die Technologie und deren kommerzielle Nutzung in der Finanzindustrie noch am Anfang stehen, verdeutlicht der Bericht, dass einzelne Aspekte schon jetzt auf die Agenda von Führungskräften in Wirtschaft und Politik gehören. Darüber hinaus arbeiten wir – nicht ganz überraschend – an einer Auslegeordnung zu generativer KI in der Bankenbranche.

Über Digitalisierung zu sprechen ist das eine. Geht es bei digitaler Innovation nicht auch oft um die Umsetzung?

Das ist richtig – und genau das ist eine unserer Ambitionen. Die Brücke zwischen «Wissen», «Können» und «Tun» versuchen wir gemeinsam mit unseren Mitgliedern zu schlagen – soweit uns dies natürlich rechtlich erlaubt ist.

Wir initialisieren und koordinieren Gemeinschaftsprojekte, um die Digitalisierung, aber auch die Resilienz des Bankenplatzes zu fördern. Ein Beispiel ist die lancierte Initiative der SBVg rund um Retail-Multibanking, mit der wir unter anderem gezielt die «Open Finance»-Ziele des Bundesrates unterstützen. Oder der laufende Proof of Concept zu Buchgeld-Token, der die Machbarkeit und den potenziellen Nutzen eines Buchgeld-Tokens im Schweizer Zahlungsverkehr prüft.

«Die Branche ist bereit, kalkulierbare Risiken einzugehen, um langfristig erfolgreich zu bleiben»

Ein weiterer Bereich ist die gemeinsame Betrugsbekämpfung, um immer raffinierteren kriminellen Akteuren entgegenzutreten. Hier sind gezielte kollaborative Massnahmen der Banken nötig, die wir ebenfalls unterstützen.

Eine letzte Frage: Sie sind viel in der Digital-Finance-Community in der Schweiz unterwegs. Wer oder was hat Sie zuletzt am meisten beeindruckt?

…wie mutig einige Schweizer Banken Technologien wie Blockchain oder KI in ihre Geschäftsmodelle integrieren. Die Branche ist bereit, kalkulierbare Risiken einzugehen, um langfristig erfolgreich zu bleiben – das ist beeindruckend.

Auf individueller Ebene finde ich die zahlreichen Gründerinnen und Gründer von Schweizer Fintech-Startups bemerkenswert. Mit ihrer Zielstrebigkeit und Leidenschaft treiben sie Innovationen voran, indem sie Lücken im Markt erkennen und wirkungsvolle Lösungen entwickeln.

Ein Highlight war auch unser «Digital Finance Day» Anfang November. Die Qualität und Tiefe der Diskussionen haben mir einmal mehr bestätigt: In der Schweiz ist geballtes Wissen vorhanden, um die Herausforderungen rund um neue Technologien im Finanzsektor zielgerichtet anzugehen. Dies macht den Einsatz im Verband zugunsten eines innovationsstarken Bankenplatzes umso bereichernder.

Richard Hess ist seit Juli 2020 Leiter Digital Finance bei der Schweizerischen Bankiervereinigung (SBVg). In dieser Rolle widmet er sich den strategischen Herausforderungen der digitalen Transformation im Finanzsektor. Gemeinsam mit seinem Team analysiert er Fragestellungen an der Schnittstelle von Technologie, Regulierung und Finanzwesen und erarbeitet Entscheidungsgrundlagen und Handlungsempfehlungen für die Branche. Vor seiner Tätigkeit bei der SBVg war er als Unternehmensberater tätig, was ihm fundierte Erfahrung in der strategischen und operativen Umsetzung von Digitalisierungsprojekten verschafft hat. Er verfügt über einen Masterabschluss in internationalen Beziehungen der Universität St. Gallen und im International Management der Universität Yonsei in Südkorea.