Kehrt die Bank, welche viele zu gross für die Schweiz halten, dem Land dereinst den Rücken? Folgt man Chef Sergio Ermotti, sollte diese Frage nicht nur der UBS gestellt werden.

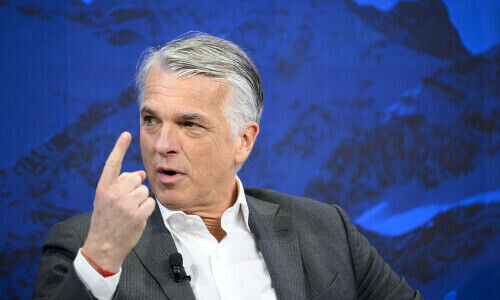

Wer Sergio Ermotti zur Podiumdiskussion lädt, muss damit rechnen, dass das Temperament des Südschweizers zuweilen durchdrückt. Einmal mehr hat der UBS-CEO das an einem von der Agentur «Reuters» respektive der britischen LSE Gruppe am (heutigen) Montag ausgerichteten Panel in Zürich unter Beweis gestellt.

Dies, nachdem die Moderatorin von Ermotti wissen wollte, ob die Grossbank angesichts der hierzulande drohenden Regulierung über eine Sitzverlegung ins Ausland nachdenke.

Er könne ja nicht in die Zukunft blicken, ärgerte sich der Bankchef. Deshalb habe er anderswo schon einmal geantwortet, er schliesse dies nicht vollends aus. Und nun werde ihm das – schon wieder – vorgehalten. Dabei sei klar: die Schweiz zähle zum Kern der gegenwärtigen Strategie der UBS. Die Bank, ihre Kunden wie auch die Aktionäre profitierten von der Standortwahl.

«Wir alle müssen dafür sorgen, dass dies so bleibt»

Allerdings, und hier wurde der Bankmanager überraschend deutlich, profitiere auch die Schweiz von dem Service, den Arbeitsplätzen und der Wertschöpfung, welche die grösste Bank dem Land bringe. «Wir alle müssen dafür sorgen, dass dies so bleibt», mahnte Ermotti.

Mitzunehmen aus der Diskussion wäre also, dass der UBS-Chef eine Sitzverlegung seiner Bank aus der Schweiz nicht kategorisch ausschliesst. Und dies wohl nicht nur, weil er die Frage nicht beantworten will. Sondern auch, weil er damit einen wichtigen Trumpf aus der Hand geben würde, den er und die UBS in der beginnenden Eigenmittel-Debatte mit dem Bund vielleicht noch spielen müssen.

UBS will Fakten sehen

Diese Debatte wird zunehmend hart geführt, obwohl noch gar nichts beschlossen ist. So spricht der Bundesrat von bis zu 25 Milliarden Franken Eigenkapital, die aus seiner Sicht der UBS noch fehlen. Ermotti wiederum will sich auf keine Zahl festlegen und verneint jeweils vehement, dass die UBS «Too big to fail» für die Schweiz sei.

Vergangene Woche hat er nun aber angekündigt, dass die Bank die bestehenden Puffer gegen Krisen mit bis zu 20 Milliarden Dollar stärken werde.

Der Grossbanker wiederholte am Montag ausserdem, dass er vom Regulator Fakten sehen wolle, was den Untergang der Credit Suisse (CS) wirklich ausgelöst habe. Für die UBS steht fest, dass fehlendes Eigenkapital dafür nicht ursächlich war. Das mag ein Verweis auf die Parlamentarische Untersuchungskommission (PUK) zu CS-Krise sein, deren Ergebnis erst Ende Jahr erwartet wird.

«Too big to fail» unzulänglich

Denkbar ist aber auch, dass die UBS in der Schweiz eine Grundsatzdebatte über die Bankenregulierung in Gang bringen will – was den Bund wohl zu unangenehmen Eingeständnissen zwingen würde. Denn der Untergang der CS im März 2023 hat deutlich gemacht, dass die vorhandenen «Too big to fail»-Regeln nur unzulänglich funktionierten.

In höchster Not mussten Bundesrat und Behörden stattdessen die Erzrivalin UBS zur Übernahme der Krisenbank zwingen. Bei der Grossbank wird man dies nicht so schnell vergessen.