Die Schweizer Grossbank UBS plant, in China eine reine Digitalbank aufzubauen. Die soll nach und nach in die ganze Welt ausgerollt werden. Was hat das Institut da genau vor?

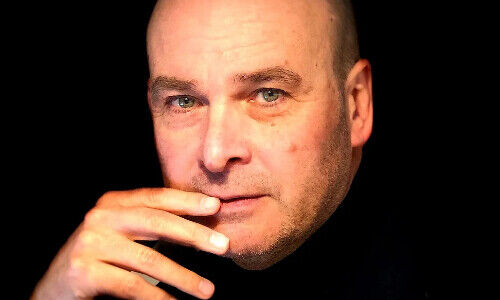

«Wir müssen skalieren, und ich werde das für die UBS in Zusammenarbeit mit den chinesischen Behörden erreichen», sagte Edmund Koh, Chef der Asien-Pazifik-Region für die Schweizer Grossbank UBS zum Wochenbeginn in der «South China Morning Post».

Unter seiner Führung bemüht sich die UBS in China nun um eine Digitalbankenlizenz, wie sie bereits 18 chinesische Banken besitzen, so zum Beispiel die von Tencent unterstützte WeBank, Alibabas Tochtergesellschaft MYbank und die aiBank, zu deren Investoren Google-Konkurrentin Baidu gehört.

99,9 Prozent tiefere Kosten

Passend dazu sollen laut Koh im Juni oder Juli die gesetzlichen Bestimmungen Chinas im Umgang mit Digitalbanken angepasst werden, danach soll die Lizenzvergabe rasch vonstatten gehen. Einmal aufgebaut, soll die neue Digitalbank der UBS das Sammeln von chinesischen Wealth-Management-Kunden deutlich erleichtern: Einerseits will Koh statt den 30'000 Kunden, die die Grossbank in Asien bisher versorgt, innert zwei Jahren deren 200'000 haben.

Zu deutlich tieferen Kosten, rechnet die UBS doch derzeit mit rund 25'000 Dollar Akquirierungskosten pro Kunde, die die Digitalbank auf 60 Dollar drücken soll.

Das geht nicht ohne Qualitätsverlust. Zieht man die derzeit führenden Digitalbanken zum Vergleich heran wie Webank, MYbank oder mit ein wenig Goodwill auch Revolut und N26 und betrachtet man deren Kundenservice und Angebotspalette, dann wird schnell klar, dass auch die UBS die Kosten pro Kunde nicht um stolze 99,9 Prozent senken kann, ohne dass sich das im Fokus und in der Qualität bemerkbar macht.

Affluent-Kunden im Visier

Laut Koh will die UBS in China zukünftig ein breiteres Publikum ansprechen, nämlich die dort rapide wachsende Mittelklasse, von Menschen mit um die 100'000 bis 200'000 Dollar Vermögen. Diese Affluent-Kunden dürften für kostengünstige aber bewährte Bankdienstleistungen durchaus empfänglich sein.

Kho sieht den Idealkunden noch ein wenig genauer vor sich: Jungunternehmer, die ihr Vermögen in ihre schnell wachsenden Unternehmen reinvestieren, aber dennoch ihre Ersparnisse diversifizieren wollen: «Die Wohlhabenden von heute in China werden die reichen Leute von morgen sein und dann die Milliardäre», so Koh.

Damit holt die UBS nun etwas nach, was sie in den Jahren zuvor ihrer Asiendominanz im Wealth Management verpasst hat: Die rasant wachsende Affluent-Kundschaft mit einem digitalen Angebot abzuholen.

Die Digitalbank soll, sobald die Zelte in China aufgeschlagen sind, von dort aus über die ganze Welt ausgerollt werden, geht es nach Koh. finews.ch fragte bei der UBS nach, wie diese Pläne tatsächlich aussehen und erhielt – keine Antwort.

Keine Kampfansage bisher

Somit bleibt vorerst unklar, ob die geplante Digitalbank die langersehnte Antwort der UBS auf digital hochwertige und nutzerzentrierte Challengerbanken wie Revolut oder N26 darstellen soll. Schon seit längerem heisst es aus dem Innern der Grossbank, dass man «bald mal» ein Angebot präsentieren werde, mit dem man den Challengerbanken entgegentreten wolle.

Das wäre spannend, besonders hierzulande, wo die Grossbank über ihre Universalbank bereits Affluent- und Retailkunden bedient. Hier droht dann die Gefahr, dass die Kundschaft vom klassischen E-Banking nichts mehr wissen will, sobald eine bessere, schönere und schnellere Alternative vorhanden ist.

Aber in anderen Ländern, wo die UBS bisher nur vermögende bis sehr vermögende Privatkunden in ihrem Kundenstamm hatte, birgt eine mobile Digitalbank mit der Reputation einer seriösen Schweizer Bank im Rücken enormes Potential, insbesondere auch bei der jüngeren Generation, die mit ihrem Smartphone Zepter und Apfel wohl gleich selbst in die Hände nehmen wird.

Die Konkurrenz macht es vor

Ein Beispiel, wie der Spagat zwischen Tech und Wealth geht, könnte die ebenfalls dieser Tage lancierte Digitalbank Alpian der Genfer Bankengruppe Reyl bieten. Die Bank peilt ebenfalls «Mass Affluents» an, aber jene mit einem Vermögen zwischen 100’000 und 1 Million Franken. Denen will Reyl nun mit einer Smartphone-Privatbank Dienstleistungen wie Investment-Lösungen oder Steueroptimierung anbieten. Also quasi Roboadvisor als Handy-App.

Die andere Schweizer Grossbank, die Credit Suisse (CS), will in diesem Jahr mit ihrer Direct Bank eine eigene digitale Lösung lancieren. Insgesamt will die CS in den nächsten zwei Jahren einen dreistelligen Millionenbetrag investieren, davon einen bedeutenden Teil in die eigene Digitalbank, mit der vor allem die Retail- und Gewerbekunden mit kleineren Ansprüchen bedient werden sollen.