Die Schweizer Banken haben im vergangenen Jahr viel Neugeld einnehmen können, wie eine Zusammenstellung von finews.ch zeigt. Vorläufig deutet jedoch nichts darauf hin, dass sich 2022 ein solches Ausnahmejahr wiederholen könnte.

Viele Schweizer Banken haben im vergangenen Jahr einen rekordhohen Zufluss an Neugeldern verbuchen können, wie eine Zusammenstellung von finews.ch zeigt. Zum einen war dies auf die gute Börsenstimmung vor allem im ersten Halbjahr 2021 zurückzuführen, zum andern brachten manche Kundinnen und Kunden aufgrund der volatilen Entwicklung an den Finanzmärkten noch mehr Geld zu sicheren Finanzinstituten.

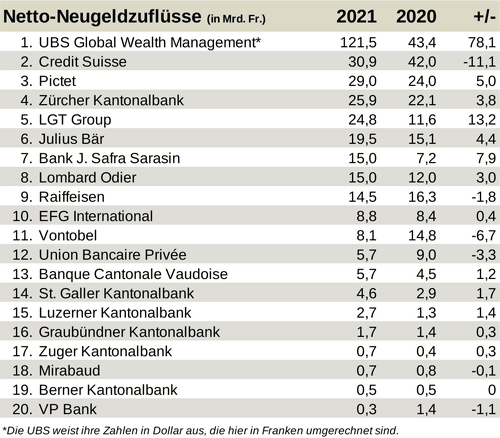

Das zeigt sich vor allem am Umstand, dass insbesondere die klassischen Privatbanken 2021 enorm profitierten, wie das Genfer Geldhaus Pictet, die in Basel ansässige Bank J. Safra Sarasin oder die liechtensteinische LGT-Gruppe (vgl. nachstehende Tabelle).

(Zum Vergrössern, Tabelle anklicken)

Doch nicht alle Finanzinstitute vermochten sich im vergangenen Jahr gegenüber 2020 zu steigern. Die zum Investmenthaus mutierte Bank Vontobel musste in der klassischen Vermögensverwaltung einen Rückgang beim Neugeld hinnehmen, wie auch die Genfer Union Bancaire Privée (UBP).

Schlagzeilen um Pierin Vincenz schadeten

Die genossenschaftlich organisierte Raiffeisen-Gruppe verzeichnete ebenfalls einen rückläufigen Neugeldzufluss. In diesem Fall dürften die Schlagzeilen, welche der frühere Raiffeisen-CEO Pierin Vincenz 2021 (und 2022) lieferte, manche Kundinnen und Kunden davon abgehalten haben, noch mehr Geld zu bringen.

Die diversen Privatbanken liegen allerdings nach wie vor weit hinter den beiden Schweizer Grossbanken zurück, was wiederum die Bedeutung und Dimensionen der UBS und der Credit Suisse (CS) unterstreicht. Allerdings gab es mit Blick auf die beiden «Grossen» im vergangenen Jahr eine aussergewöhnliche Entwicklung: Während die UBS aufgrund ihrer soliden Geschäftsstrategie in Sachen Neugeld markant zulegen konnte, musste die CS gegenüber 2020 einen Rückgang hinnehmen. Dies ist – nicht überraschend – den letztjährigen Skandalen rund um die Greensill-Fonds und die Pleite des US-Hedgefonds Archegos geschuldet. Beide Ereignisse stürzten die CS in eine tiefe Reputationskrise.

Bröckelnde Börsenkurse

Die guten Resultate von 2021 sind allerdings kein Garant dafür, dass es auch im laufenden Jahr so weitergeht. Im Gegenteil. Schon ab Januar 2022 bröckelten die Börsenkurse stetig ab, angesichts der steigenden Inflation und der Zinswende an den Finanzmärkten. Vor diesem Hintergrund fragte finews.ch bereits vor Monatsfrist: «War 2021 das letzte Rekordjahr für die Schweizer Banken?»

Vieles deutet darauf hin, dass die Bäume im laufenden Jahr nicht weiter in den Himmel wachsen werden. Der anhaltende Krieg in der Ukraine beeinträchtigt die globale Wirtschaft und hat die Erwartungen noch zusätzlich gedämpft. Zwar ist die Volatilität an den Börsen weiterhin sehr hoch, was die Handelsergebnisse der Banken sicherlich beflügeln wird, trotzdem dürfte 2022 als ein Jahr der Zeitenwende in die Annalen der Finanzgeschichte eingehen – und somit auch ein neues Kapitel für die Banken aufschlagen.

Ein erstes Indiz dafür, wohin die Reise 2022 gehen könnte, werden die Ergebnisse für das erste Quartal 2022 zeigen, die ab nächster Woche publiziert werden. Die UBS wartet am 26. April 2022 mit ihrem Zahlenkranz auf, die CS einen Tag danach.