Zurich Invest: Stehen Privatmarktanlagen vor einer Blütezeit?

Da Privatmärkte über Jahrzehnte bessere Resultate als öffentliche Märkte lieferten, stieg ihre Beliebtheit. Doch welchen Nährboden brauchen sie für die Zukunft?

Von Peter Bezak, Ökonom und Anlageexperte bei der Zurich Invest AG

Nachdem Privatmärkte zunächst als Nischenanlageklasse galten, begann sich die moderne Private-Equity-Branche in den 1970er-Jahren als eigene Anlageklasse zu etablieren. In den 1980er-Jahren florierte die Branche. Es wurden zahlreiche neue Private-Equity-Firmen gegründet.

Die Investitionsstrategien von Private Equity haben sich jedoch mit der Zeit verändert. Nach der letzten globalen Finanzkrise wurden dann auch noch die Investoren vorsichtiger. Die Einführung neuer Vorschriften, eine strengere Regulierung und die weitere Diversifizierung von Investitionsstrategien veränderten die Branche. Trotzdem haben sich Privatmarktanlagen zu einem wichtigen Segment für institutionelle Investoren entwickelt.

Heute ist der Private-Equity-Markt eine bedeutende Säule der Weltwirtschaft. Private-Equity-Gesellschaften gehören global betrachtet zu den aktivsten Firmenkäufern. Sie verwalten ein Milliardenkapital und haben so grossen Einfluss auf die Unternehmen, in die sie investieren.

Raus aus dem Nischendasein – Volumen steigen an

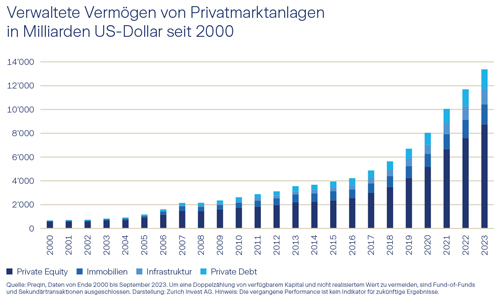

Die Daten des Londoner Investmentdaten-Unternehmens Preqin zeigen bei Privatmarktanlagen seit 2000 ein starkes Wachstum des verwalteten Vermögens. Auch die Pensionskassenstatistik des Bundesamtes für Statistik weist – auf einem deutlich tieferen Niveau – dieselbe Entwicklung aus.

Für Investoren ist eine Erhöhung der Allokation in Privatmarktanlagen aus verschiedenen Gründen interessant. Die Resilienz der Anlageklasse und die stärkere Korrelation zwischen den traditionellen Anlageklassen Aktien und Anleihen machen Privatmarktanlagen für Anleger zunehmend attraktiv. Sie steigern das Renditepotenzial und diversifizieren das Portfolio. Im derzeitigen Marktumfeld ist dies besonders wichtig.

Herausforderungen und Chancen in der neuen Normalität

Der Trend zu Investitionen im Privatmarktsegment scheint sich weiter fortzusetzen. Trotz oder vielleicht dank unbeständiger öffentlicher Anlagemärkte, geopolitischer Spannungen und Inflationsfolgen überprüfen institutionelle Investoren wie Pensionskassen ihre Anlagestrategien und suchen nach Alternativen zu traditionellen Anlagen. Anleger berücksichtigen in ihrer Strategie zunehmend Investitionen in Privatmärkte, auch weil diese langfristig über verschiedene Marktzyklen hinweg bessere Ergebnisse als die öffentlichen Märkte erzielen.

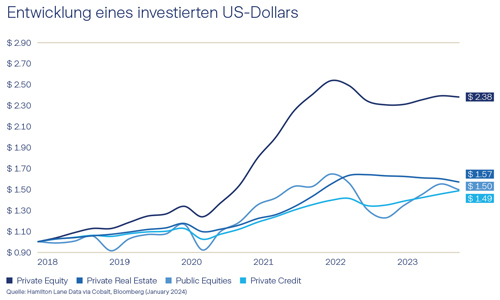

Die Grafik von Hamilton Lane verdeutlicht, wie sich einige Anlageklassen im Vergleich zu den öffentlichen Märkten in jüngster Zeit entwickelt haben. Sie zeigen eine signifikante Outperformance in Stressphasen.

Steigende Zinsen und Inflation führten 2022 zu einem Abschwung. Auch 2023 blieben die Märkte herausfordernd. Bei Privatmarktstrategien war es aufgrund steigender Zinsen und der Bewertungslücke zwischen Käufern und Verkäufern schwierig, Transaktionen zu realisieren. Dennoch waren die privaten Märkte nicht nur widerstandsfähiger als die öffentlichen Märkte, sie übertrafen sie auch deutlich.

Eine anhaltende Inflation wäre in den kommenden Jahren insbesondere bei realen Anlagen ein Performancetreiber. Nach über 15 Jahren mit Niedrigzinsen und geringer Inflation zeigen Privatmärkte eine neue Normalität. Auf lange Sicht und abseits der Volatilität der öffentlichen Märkte verfügen sie aber über die notwendigen Eigenschaften, um weiterhin eine Outperformance zu erzielen.

Neue Normalität ist der Nährboden für Privatmarktanlagen

Trotz weiterhin angespannter Konjunkturdaten in den USA und eines belasteten Arbeitsmarktes in Europa, hat das volatile Marktumfeld zum Beispiel den Wert von Infrastruktur als potenzielle Absicherung gegen Inflation und makroökonomische Belastungen gesteigert. Die Situation auf den Kapitalmärkten hat sich gebessert, die Bewertungslücke weiter verringert. Deshalb wird 2024 ein Anstieg der Transaktionsaktivität erwartet.

In Zukunft dürften die Bewertungen mit zunehmendem Transaktionsvolumen allmählich wieder steigen. Wer nach einem Ausstieg sucht, sollte nicht länger warten. Wenn die Unternehmen die neue Normalität akzeptieren, wird es zu mehr Transaktionen kommen. Der Wettbewerb unter den Private-Equity-Firmen um Vermögenswerte wird sich erhöhen.

Niedrigere Bewertungen haben eine neue Normalität geschaffen, die sich über 2024 hinaus fortsetzen könnte. Die Art und Weise, wie Käufer und Verkäufer sowohl ihre Finanzierungsaussichten als auch ihre Erwartungen neu kalibrieren, zeigt die Robustheit und Flexibilität der Private-Equity-Branche.

Da es jedoch um besonders komplexe Investitionen geht, sollte mit erfahrenen Investment-Experten zusammengearbeitet werden, die über ein solides Know-how und ein grosses Netzwerk verfügen, das einen Zugang zu attraktiven Investments ermöglicht.

- Weitere Informationen zu Zurich Invest erhalten Sie hier

Peter Bezak ist seit 2016 bei der Zurich Invest AG verantwortlich für Kommunikation, Investment Consultant Relations und Ausschreibungsmanagement im institutionellen Geschäft. Er ist Ökonom und hat langjährige Erfahrung im Investment Management und Kapitalmarktgeschäft. Er hält den Master in Economics der Universität Bern, den Master of Advanced Studies in Finance der Universität Zürich und verfügt über die Qualifikation eines EFFAS Certified ESG Analyst®.

Die Zurich Invest AG mit über 130 Mitarbeitenden ist eine hundertprozentige Tochter der Zürich Versicherungs-Gesellschaft AG und die Geschäftsführerin der 1999 gegründeten Zürich Anlagestiftung. Mit einem verwalteten Vermögen von über 42 Milliarden Schweizer Franken ist die Zurich Invest AG eine bedeutende Finanzteilnehmerin auf dem Schweizer Vermögensverwaltungsmarkt. Sie bietet eine breite Palette an traditionellen, Immobilien- und Privatmarkt-Anlagelösungen an. Von den insgesamt 42 Milliarden Schweizer Franken an anvertrautem Vermögen sind rund 5,5 Milliarden in Privatmarktanlagen wie Infrastruktur, Private Equity, Direct Lending und Senior Loans sowie mehr als 14 Milliarden in Immobilien investiert. Neben ihren Hauptkunden – Pensionskassen und institutionelle Investoren – bietet die Zurich Invest AG auch Privatkundinnen und Privatkunden die Möglichkeit, von denselben Anlagelösungen zu profitieren.