Licht an: Der Infrastruktur Boom kommt

Wenn wir morgens duschen, Tee kochen und mit dem Tram zur Arbeit fahren, dann denken wir wohl kaum darüber nach, dass für die Versorgung mit Strom und Wasser eine intakte Infrastruktur notwendig ist.

In vielen Ländern ist diese Infrastruktur jedoch in die Jahre gekommen und entspricht nicht mehr den heutigen Standards und Anforderungen. Deshalb werden in den kommenden Jahren gigantische Investitionen in die Modernisierung und den Ausbau von Strassen und Häfen sowie in intelligente Stromnetze und in die energetische Sanierung von Gebäuden erforderlich sein.

Dabei wird der Schwerpunkt in erster Linie auf Projekten liegen, mit denen die Ziele einer nachhaltigen Entwicklung erreicht werden. Die EU investiert in den nächsten Jahren fast zwei Billionen Euro in den «Green Deal», und in den USA verabschiedete der Senat im August ein umfassendes Billionen-Dollar-Infrastrukturpaket.

USA aktuell hinter Europa, aber bereit abzuheben

Unabhängig von der Beteiligung des Privatmarktes an der Realisation der Infrastrukturziele, wird es für private Infrastrukturfonds zahlreiche Gelegenheiten geben, reichlich in den USA zu investieren. Trotz der enormen Summe von 60 Milliarden Dollar lagen die Vereinigten Staaten beim Gesamtwert der Infrastrukturdeals im ersten Halbjahr 2021 jedoch hinter Europa zurück, wo im gleichen Zeitraum mehr als 100 Milliarden Dollar für Infrastrukturgeschäfte ausgegeben wurden.

Auch wenn die europäischen Infrastrukturinvestitionen Fahrt aufgenommen haben, zeigt der hohe Anteil der Region am weltweiten «Dry Powder» – dem noch nicht investierten Kapital – deutlich, dass es einen Wettbewerb um Vermögenswerte gibt. Um den Aufbau eines gut diversifizierten, stabilen und leistungsstarken Portfolios zu erreichen, ist deshalb der Marktzugriff von entscheidender Bedeutung.

Unterschiedliche Investitions-Strukturen stehen zur Wahl

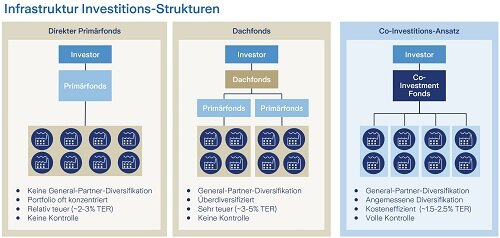

Die grundlegendste Frage beim Aufbau eines diversifizierten und stabilen Infrastrukturportfolios ist diejenige nach dem Investitionsansatz. Investoren, wie etwa Pensionskassen, stehen hier grundsätzlich folgende Investitions-Strukturen zur Verfügung: Es stehen direkte Infrastrukturfonds wie Primärfonds, Dachfonds und Co-Investitionen zur Auswahl.

(Zum Vergrössern, Grafik anklicken, Quelle: Zurich Invest AG)

Die Investoren, die sich für einen Primärfonds entscheiden, bevorzugen Manager, die über Jahre hinweg das zugesprochene Kapital in verschiedene Projekte investieren. Die Anleger geben jedoch bei diesem Ansatz die Kontrolle über die Investitionen völlig ab. Sie setzen alles auf einen Manager und müssen darauf vertrauen, dass dieser seinen Fokus auf spezifische Sektoren und Länder weiterhin beibehält und ausreichend Diversifikation schaffen kann sowie sein Team stabil bleibt.

Bei Dachfonds setzen die Investoren auf einen Manager, der in verschiedene unterliegende Primärfonds investiert und so eine gute Managerdiversifikation erreicht. Dem gegenüber stehen jedoch die Nachteile der Überdiversifikation und doppelter Gebühren.

Volle Kontrolle mit Co-Investments

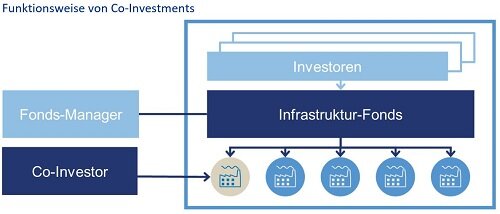

Beim Co-Investitions-Ansatz arbeitet der Manager Hand in Hand mit einzelnen Primärfonds. Er prüft dessen spezifische Stärken und Schwächen, um potenzielle Risiken beurteilen zu können. In der Regel besteht bei den einzelnen Projekten ein Investitionsbedarf, der das Kapital des einzelnen Managers übersteigt. Co-Investitionen bieten hier oft eine günstige «Mitfahrgelegenheit», bei denen der Co-Investor die volle Kontrolle über seine Investitionen behält.

Er wählt diejenigen Projekte aus, bei denen Risiko, Rendite und andere Charakteristiken mit den eigenen Zielen und Anlagerichtlinien übereinstimmen. Auf diese Weise verbindet der Co-Investitions-Ansatz die Vorteile der Primärfonds mit denen eines Dachfonds, ohne dass dabei die Kontrolle über die Investitionen abgegeben wird: Mit in der Regel nur einer Gebührenebene wird so eine breite Diversifikation von Managern, Sektoren und Regionen erreicht.

(Zum Vergrössern, Grafik anklicken, Quelle: Zurich Invest AG. Ein Co-Investment ist eine direkte Beteiligung an einem Unternehmen gemeinsam mit einem Infrastruktur-Fonds. Die Mehrheit des Fonds wird dabei meist von einem Infrastruktur-Fonds gehalten, während der Co-Investment-Anleger eine Minderheitsbeteiligung der Infrastruktur-Anlage erwirbt. Der Co-Investor umgeht dabei die Fonds-Struktur und vermeidet die damit einhergehenden Gebühren.)

Langfristiger Horizont für illiquide Anlagen

Investitionen in Infrastruktur unterliegen oft einer vordefinierten Laufzeit. Sie eignen sich deshalb besonders für Investoren, die eine langfristigen Anlagestrategie verfolgen – wie etwa Pensionskassen. Ein Infrastruktur-Portfolio wird üblicherweise über die ersten drei Jahre aufgebaut und über sieben bis zehn Jahre gehalten, bevor es dann durch Verkauf der unterliegenden Anlagen realisiert wird. Die unterliegenden Investments sind grundsätzlich langfristig und illiquide.

Doch aufgrund der Möglichkeit von vorzeitigen Realisierungen und im Hinblick auf wiederkehrende Renditen ist schon während der Laufzeit für regelmässige Ausschüttungen gesorgt.

Die sorgfältige Auswahl eines erfahrenen Managers ist für ein erfolgreiches Co-Investment unerlässlich. Der Manager sollte nicht nur über spezifische Kenntnisse auf den jeweiligen Gebieten verfügen, sondern auch die Kompetenz besitzen, eine Anlage bis zum Ausstieg navigieren zu können.

Ausserdem dürfen Themen, wie beispielsweise die Übereinstimmung des unterliegenden Gebührenmodells mit dem Risiko-/Renditeprofil, steuerliche Aspekte und die Strukturfrage des Investments nicht vernachlässigt werden. Um die komplette Kontrolle zu haben, sollten Investoren darüber hinaus bei jeder Investition auf einem Vetorecht bestehen.

Höhere Allokationen bei Schweizer Pensionskassen erwartet

Die revidierte BVV 2 (Verordnung 2 über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge) erlaubt den Pensionskassen seit Oktober 2020 neu eine Allokation von bis zu 10 Prozent in Infrastrukturanlagen. Dennoch investieren Schweizer Pensionskassen bislang nur durchschnittlich rund 1 Prozent in entsprechende Angebote. Es besteht also noch ein erhebliches Potenzial für Infrastruktur-Investments.

Die Anlageklasse dürfte also weiter zulegen, aber nicht von heute auf morgen. Pensionskassen nehmen bei jeder Investition eine sorgfältige Abwägung von Ertragschancen und Risiken vor; gewissenhafte Entscheidungen nehmen daher viel Zeit in Anspruch. Dennoch planen einige Vorsorgeeinrichtungen, ihre Infrastruktur-Allokationen zu erhöhen. Mittelfristig wird eine Quote von 3 bis 5 Prozent als optimal erachtet.