Aktien – eine volatile aber langfristig attraktive Anlage

Aktien werfen langfristig höhere Renditen ab als festverzinsliche Papiere und dies trotz mehrerer Krisen. Den möglichen Gewinnen durch Kurssteigerungen und Dividenden stehen aber höhere Risiken in Form von Kursschwankungen gegenüber, wie der jüngste Kurssturz aufgrund des Coronavirus gezeigt hat.

Von Philippe Ebinger, Senior Investment Analyst bei Zurich Invest

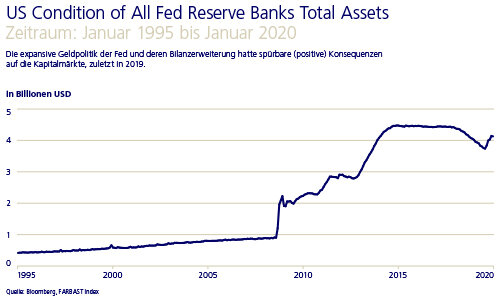

In den vergangenen Jahren sind die Zinsen immer weiter gesunken – mittlerweile haben weltweit ein Viertel aller Anleihen einen negativen Zins. Ursachen dafür sind das konzertierte Vorgehen der Zentralbanken und deren expansive Geldpolitik.

Auch in der Schweiz schwanken die 30-jährigen Zinsen nahe Null und darunter. In diesem Umfeld wird es für Investoren zunehmend schwieriger, mit einem traditionell ausgewogenen Portfolio eine positive Rendite zu erzielen. Deshalb hat das Investment in Aktien an Attraktivität gewonnen.

Überragender Einfluss der Zentralbanken

Zu Beginn des Jahres 2019 hat die amerikanische Zentralbank (Federal Reserve, Fed) eine Kehrtwende ihrer bisherigen Geldpolitik beschlossen und in der Folge unter anderem ihre Leitzinsen mehrfach gesenkt. Zudem hat sich der Handelskonflikt zwischen den USA und China gegen Ende des Jahres mit Aussicht auf baldige Unterzeichnung des «Phase 1-Deal» deutlich entspannt.

Beides hatte einen überragenden Einfluss auf die globalen Finanzmärkte. So erholten sich nach dem jähen Börseneinbruch gegen Ende 2018 die Aktienmärkte 2019 kräftig. Sie bestätigten damit eindrücklich den seit einer Dekade andauernden Aufwärtstrend mit immer neuen Höchstständen weltweit. Manch ein Investor fragt sich, wie es nun weitergehen wird.

(Abbildung 1: Die expansive Geldpolitik der Fed und deren Bilanzerweiterung hatte spürbare (positive) Konsequenzen auf die Kapitalmärkte, zuletzt in 2019. Quelle: Bloomberg, Zurich Invest)

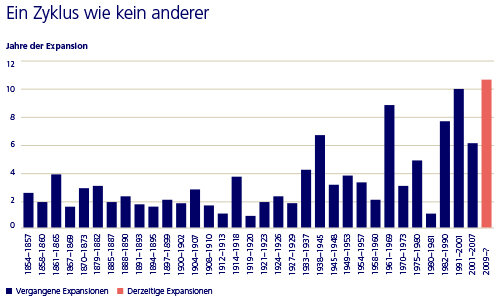

Eine der längsten Aufwärtsphasen überhaupt

Die Erholung der globalen Wirtschaft seit Ausbruch der Finanzkrise in 2008/09 dauert nun bereits elf Jahre an (siehe auch Abbildung 2: Ein Zyklus wie kein anderer am Beispiel USA). Eine Rezession oder mindestens eine Verschnaufpause wäre deshalb statistisch zu erwarten und überfällig. Warum es noch nicht dazu gekommen ist? Der Grund dafür ist, dass die Zentralbanken die Konjunktur zu stützen und anzukurbeln versuchen, unter anderem mit tiefen Zinsen.

(Abbildung 2: Ein Zyklus wie kein anderer. Quellen: Refinitiv Datastream, National Bureau of Economic Research (NBER), Schroders Economics Group im September 2019, Zurich Invest)

Warum weiterhin Aktien halten?

Auch wenn der Aufschwung schon ungewöhnlich lange andauert: Der langfristige Bullenmarkt scheint (noch) ungebrochen und die Nachfrage nach Aktien dürfte weiter anhalten. Das hat vor allem zwei Gründe: Der Markt glaubt an weitere Stimuli seitens der Zentralbanken und honoriert die bei Aktien höheren Ausschüttungen in Form von Dividenden. Beide Argumente haben gemeinsam, dass sie von konstanten Gegebenheiten an den Kapitalmärkten ausgehen.

Die Volatilität ist zurückgekehrt: Die Furcht vor dem neuartigen Coronavirus COVID-19 liess die chinesischen Aktienmärkte nach mehrtägiger staatlich verordneter Handelspause Anfang Februar deutlich tiefer eröffnen, wobei ein Grossteil der Verluste bis Mitte Februar wieder aufgeholt wurden. Mit etwas Verzögerung kam es dann auch an den internationalen Aktienmärkten, angetrieben von den schwierig einzuschätzenden Auswirkungen auf die globale Wirtschaft und der Angst einer globalen Pandemie, zu deutlichen Korrekturen.

Gepaart mit dem Absturz des Ölpreises zu Beginn der Woche führte dies an gewissen Aktienmärkten zu den höchsten Tagesverlusten seit der Finanzkrise. Die Reaktionen liessen nicht lange auf sich warten. So wurden diverse Massnahmenpakete seitens der Regierungen, aber auch weitere Stimuli von den Zentralbanken angekündigt und teilweise auch bereits umgesetzt. Langfristig orientierte Anleger sollten die gestiegene Marktvolatilität hinnehmen und investiert bleiben. Die Bewertungen sind denn auch im selben Umfang relativ attraktiver geworden.

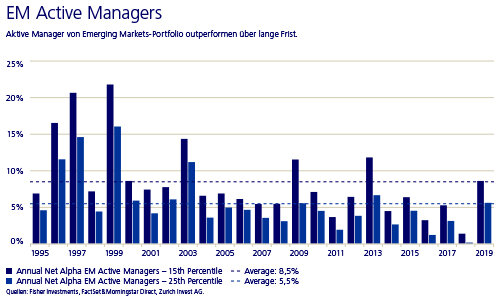

Mehrwert durch aktives Management, am Beispiel der Emerging Markets

Weiterhin gilt: Aktien bieten gegenüber Obligationen attraktive Risikoprämien an, die durch aktives Management zusätzlich erhöht werden können. So lässt sich das Outperformance-Potenzial ausschöpfen: durch klar strukturierte, aber auch flexible Anlageprozesse, den Einsatz verschiedenster quantitativer und qualitativer Methoden und unter Berücksichtigung langfristiger Trends, beispielsweise bei Schwellenländern.

In den vergangenen 25 Jahren haben mehr als die Hälfte der aktiven Aktien Emerging Markets-Manager den MSCI Emerging Markets Index nach Kosten übertroffen. Zudem erzielte das beste Viertel aller Manager über diese Periode eine durchschnittliche Outperformance von über 5 Prozent nach Kosten (siehe Abbildung 3), was im aktuellen Tiefzinsumfeld eine beeindruckende Leistung ist. Dieser Mehrwert kann mittels eines strukturierten und effektiven Manager-Selektionsprozesses ausgeschöpft werden.

(Abbildung 3: Aktive Manager von Emerging Markets-Portfolio outperformen über lange Frist. Quellen: Fisher Investments, FactSet & Morningstar Direct, Zurich Invest)

Aktuell sind die Bewertungen von Schwellenländern im Vergleich zu vielen Industrienationen relativ attraktiv. Angesichts der Tatsache, dass Aktien aus Schwellenländern zudem in den Portfolios westlicher Anleger oft unterrepräsentiert sind, bietet ein solches Engagement neben potenziell hohen Erträgen eben auch zusätzliches Diversifikationspotenzial. Der Nachholbedarf dürfte zu einer gesteigerten Nachfrage führen.

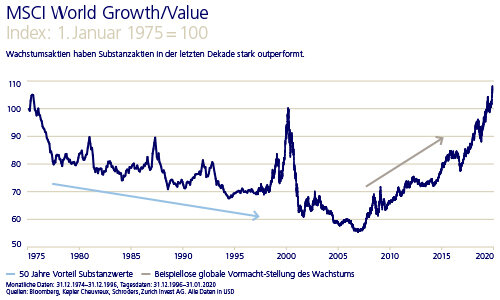

Passives Investieren birgt Risiken

Wer vorsichtiger eingestellt ist, sollte sich erst recht nicht blind auf passive Strategien verlassen (siehe Abbildung 4): Wachstumsaktien haben Substanzaktien derart stark hinter sich gelassen, dass bei der nächsten deutlichen Korrektur vermutlich eine vehemente Drehung stattfinden wird. Anders gesagt: Aufgrund der relativ hohen Bewertungen von Wachstumsaktien haben diese auch ein deutlich grösseres Potenzial, abzustürzen.

(Abbildung 4: Wachstumsaktien haben Substanzaktien in der letzten Dekade stark outperformt. Quellen: Bloomberg, Kepler Cheuvreux, Schroders, Zurich Invest)

Einen Vorgeschmack dafür liefert die Analyse der kurzen Korrektur im 4. Quartal 2018. Damals haben die Wachstumswerte bis zum Tiefpunkt gegen Ende Dezember um 20 Prozent korrigiert, während die Substanzwerte «nur» 15 Prozent verloren.

Deshalb ist ein aktives Management notwendig. Neben klaren Prozessen und Methoden generieren aktive Manager Mehrwert vor allem dadurch, dass sie langfristige Überzeugungen entwickeln und dann auch halten. Es ist zu erwarten, dass die Volatilität nach Jahren mit sehr tiefen Werten wieder zu steigen beginnt. Ein Grund hierfür könnte sein, dass passive Investoren pro-zyklisch investieren und damit unbewusst Klumpenrisiken eingehen (zum Beispiel in Sektoren), was zu Übertreibungen und grösseren Korrekturen führen kann. Dies dürfte aktives Management zusätzlich begünstigen.

Das gilt ebenso für die Zurich Invest: Auch wir bevorzugen einen strukturierten Best-in-class-Selektionsprozess sowie eine aktive Steuerung der Risiken, wobei wir grundsätzlich nach einer besseren Diversifikation nach Sektoren und Titeln trachten.

Philippe Ebinger studierte Banking und Financial Management (MSc) an der Universität Liechtenstein, wo er auch am Lehrstuhl des Instituts für Finanzdienstleistungen der Hochschule tätig war. Seine Laufbahn begann er bei der LGT Capital Partners, wo er von 2008 bis 2014 verschiedene Funktionen im Asset Management innehatte. Seit dem 1. August 2014 verantwortet er für die Zurich Invest in seiner Funktion als Senior Investment Analyst diverse Aktien- und Anleihen-Mandate.