Das Jahrzehnt der Zinsdürre ist vorbei

In diesem Jahr sind viele Anlegerinnen und Anleger mit ihren Obligationen-Investments noch nicht glücklich geworden. Doch im Bond-Segment gibt es grosse Performance-Unterschiede, und der Ausblick für ausgesuchte Fixed-Income-Anlagen ist ausgezeichnet.

Von Reto Ineichen, CIO, Alpinum Investment Management

Wir operieren in einem neuen Zinsregime. Es ist aber nicht nur das absolute Zinsniveau, das wieder die Aufmerksamkeit von Anleihen auf sich zieht, sondern auch der Umstand, dass ein flexibles Anleihen-Portfolio in verschiedenen konjunkturellen Szenarien attraktive Rendite-Aussichten verspricht und wieder spürbaren Diversifikations-Nutzen bietet.

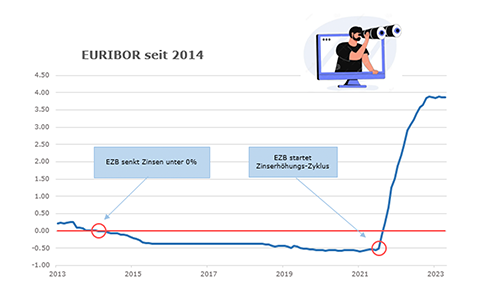

Die nachstehende Grafik veranschaulicht, wie der Euribor von -0,5 Prozent auf ein Niveau von +3,8 Prozent gehievt wurde. Es lohnt sich deshalb, genau hinzuschauen und die richtigen Investment-Gefässe für das neue Zinsumfeld auszusuchen.

Blick nach vorne lohnt sich: Euribor-Entwicklung seit 2014

Quelle: Alpinum IM; von Januar bis Ende März 2024 (zum Vergrössern, Bild anklicken)

Der unmittelbare Blick zurück sagt wenig über die Performance-Erwartungen in der Zukunft aus. Investoren sind mit dem abrupten Zinsanstieg in ein neues Zinsregime eingetreten und «higher for longer» führt in der Konsequenz zu erheblich höherem Zinseinkommen, vor allem für EUR- oder USD-Investoren.

Keinesfalls verpasst

Aufgrund verschiedener Inflations-treibender Faktoren wie «Geopolitik», Demographie oder hohe fiskalpolitische Ausgaben ist davon auszugehen, dass das Kapitel der Niedrigst-Zinsen bis auf absehbare Zeit abgeschlossen ist. Denn die genannten Faktoren tragen alle dazu bei, dass zumindest eine erhöhte Sockel-Inflation generiert wird, was in der Konsequenz zu höheren nominalen Zinsen im Vergleich zur vormaligen 0 Prozent-Zinsphase führt.

Hier gilt es noch positiv anzumerken, dass das «Higher for longer»-Szenario auch bedeutet, dass es noch immer sehr lohnend ist, in den «Zins-Zug einzusteigen» und dass der Einstieg noch keinesfalls verpasst wurde. Wie bereits angetönt, dürfte die strukturelle Inflation erhöht bleiben, was gleichzeitig die aggressiven Zinssenkungs-Fantasien einiger Marktteilnehmer eintrübt.

Soft Landing erwartet

Solch starke Zinssenkungen sind derzeit nur dann realistisch, sollte sich die Konjunktur in eine tiefe Rezession, gepaart mit einem rasanten Anstieg der Arbeitslosenquote, begeben. Dies würde selbstredend Zinspapiere mit hoher Zins-Duration beflügeln.

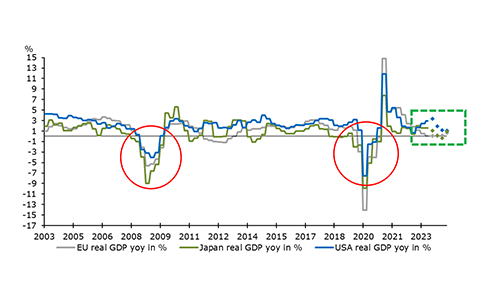

Allerdings erscheint dieses Szenario als nicht sehr wahrscheinlich. Vielmehr erwartet die Mehrheit der Ökonomen in naher Zukunft ein «Soft Landing» oder zumindest ein Vermeiden einer harten Rezession, wie dies die nachstehende Grafik verdeutlicht. Ein Szenario, welches wir teilen.

Konsens BIP-Erwartung in USA/EU/Japan

Quelle: Bloomberg, Alpinum IM (zum Vergrössern, Bild anklicken)

Sollte sich eine leichte Rezession einstellen, ist damit zu rechnen, dass sich die Kredit-Spreads ausweiten (negativ für Unternehmensanleihen) und die Zinsen leicht etwas fallen werden (positiv für Unternehmensanleihen). Dies führt im Ergebnis für Qualitätsanleihen zusammen mit dem Coupon-Einkommen zu positiven Renditen.

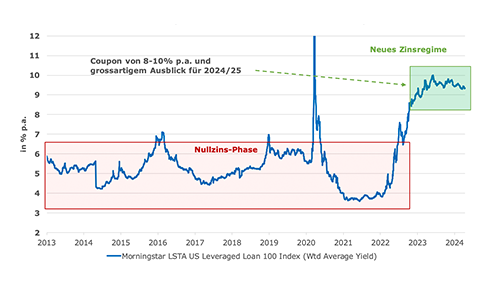

Sollte auf der anderen Seite der Wirtschaftsmotor munter weiter summen, werden die Zinsen mehr oder weniger das hohe Niveau halten, die Unternehmensausfall-Raten moderat bleiben und so ebenfalls zu äusserst attraktivem Zinseinkommen führen, wie dies am Beispiel von «Senior Secured Loans» zu sehen ist, wo der Rendite-Ausblick derzeit bei 8-10 Prozent per annum liegt.

Sehr hohe Verzinsung in «Loans» dank neuem Zinsregime

Quelle: Morningstar (zum Vergrössern, Bild anklicken)

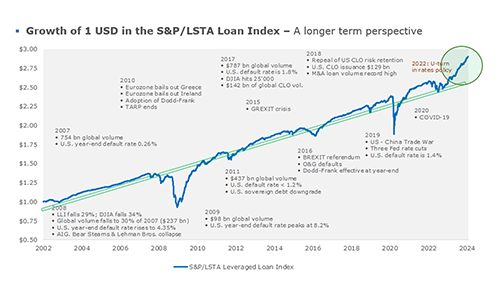

Aufgrund des höheren Zinsumfeldes (und der damit verbundenen gestiegenen Kapitalkosten für die Unternehmenswelt) rechnen wir allerdings mit leicht höheren zyklischen Unternehmensausfall-Quoten, doch von einer Finanzkrise wie im Jahr 2008 sind wir heute aus verschiedenen fundamentalen Gründen weit entfernt.

Das bescheidene Wirtschaftswachstum und die relativ hohe Bewertung einiger Anleihen-Segmente wird allerdings zu temporären Phasen erhöhter Volatilität führen, was gleichzeitig auch vielversprechenden Opportunitäten und Zusatz-Renditen für aktive und erfahrene Portfolio Manager im Fixed-Income-Bereich bietet.

Rendite-Aussichten fast verdoppelt

Quelle: S&P/LSTA (zum Vergrössern, Bild anklicken)

Um ein Anleihen-Portfolio gewinnbringend und risikoavers zugleich auszurichten, sind mehrere Überlegungen von Nöten. Es gilt, verschiedene Klippen sorgsam zu umschiffen: So kann dank der gegenwärtig inversen Zinskurve das Zinsrisiko mittels kurzlaufender Anleihen sehr tief gehalten werden, währendem der Anleger gleichzeitig von der höchstmöglichen Rendite der Zinskurve profitiert – eine historisch betrachtet sehr rare Opportunität, welche es zu nutzen gilt.

Mit der Beimischung von aktiv selektionierten «Senior Secured Loans» erhält ein Investor ein liquides Portfolio, welches jetzt rund 9 Prozent per annum in Dollar, 7 Prozent in Euro oder 5 Prozent in Franken rentiert (vgl. obige Grafik). Experten-Wissen, aktive Selektion und eine breite Diversifikation sind Voraussetzung, um nachhaltig vom neuen Zinsregime zu profitieren.

Der «Rendite-Ausbruch» hat seinen Anfang genommen und wird aufgrund des gegenwärtigen konjunkturellen Umfeldes auch in nächster Zukunft anhalten.

Alpinum – Fixed Income at Its Best!

Das Anlageteam von Alpinum IM um CIO Reto Ineichen kombiniert die interessantesten Zins-Produkte ausgewählter Manager mit dem hauseigenen, stringenten «Drawdown»-Management zu einem attraktiven, risikoreduzierten «Sleep well at Night»-Portfolio, das dieses Jahr sein 10-jähriges Bestehen feiert.

Reto Ineichen ist CIO und Partner der Alpinum Investment Management, einer Expertin für Credit-, Fixed Income-, Direct Lending und Hedge-Fonds-Investments. Er amtete von 2017 bis 2023 zugleich als CEO des Unternehmens. Vor seiner Tätigkeit bei Alpinum IM war er von 2011 bis 2014 als Senior Portfolio Manager und Manager-Research Analyst bei Marcuard Heritage, einem globalen, unabhängigen Vermögensverwalter, tätig. Zuvor war er von 2005 bis 2011 zuständig für Portfolio Management und die Hedge-Fonds-Analyse bei GL Funds. Davor arbeitete er für die UBS und deren Tochterfirmen im Bereich Asset Management & Investment Research, und zwar von 1999 bis 2005.

Reto Ineichen ist CIO und Partner der Alpinum Investment Management, einer Expertin für Credit-, Fixed Income-, Direct Lending und Hedge-Fonds-Investments. Er amtete von 2017 bis 2023 zugleich als CEO des Unternehmens. Vor seiner Tätigkeit bei Alpinum IM war er von 2011 bis 2014 als Senior Portfolio Manager und Manager-Research Analyst bei Marcuard Heritage, einem globalen, unabhängigen Vermögensverwalter, tätig. Zuvor war er von 2005 bis 2011 zuständig für Portfolio Management und die Hedge-Fonds-Analyse bei GL Funds. Davor arbeitete er für die UBS und deren Tochterfirmen im Bereich Asset Management & Investment Research, und zwar von 1999 bis 2005.