Vom Krieg zur Stagflation?

Der Krieg in der Ukraine, zunehmender Inflationsdruck und eine straffere Geldpolitik verringern die Chancen auf Wachstum und erhöhen die Finanzmarktrisiken.

Der russische Einmarsch in der Ukraine hat die wirtschaftlichen Aussichten für 2022 eingetrübt. Trotz aller Unsicherheiten steht fest, dass das Wachstum für das laufende Jahr niedriger und die Inflation höher sein werden als ursprünglich erwartet. Der Haupttreiber dafür ist der Energiepreisschock in Folge des Kriegs.

Die Inflation erreichte bereits 2021 vielerorts Höchstwerte. Nun kurbeln die steigenden Rohstoffpreise die Inflation weiter an. Wenn sich die Löhne nicht gleich stark entwickeln wie die Preise für die allgemeinen Ausgaben, schmälert dies mit der Zeit die Haushaltseinkommen und bremst somit die Nachfrage.

Auch Unternehmen sind mit höheren Inputkosten konfrontiert, was auf die Gewinnmargen drückt. Zusätzlich sind die Corona-Risiken noch nicht vom Tisch. Die jüngsten Lockdowns in China haben dies erneut bestätigt. Auch sie bedrohen die globalen Lieferketten und verschärfen den Aufwärtsdruck auf die Preise.

Erwartungen und Auswirkungen

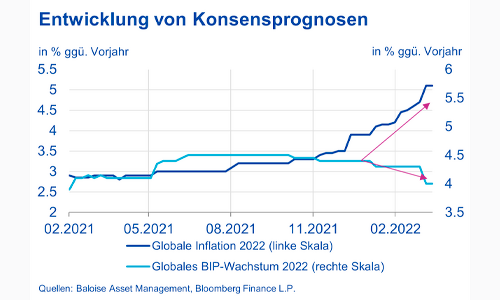

Die durchschnittlichen Prognosen von Analysten zeigen daher, dass die Erwartungen für die Inflation für das laufende Jahr deutlich nach oben revidiert wurden (+1.2 Prozentpunkte seit Januar 2022), während die Prognose für das Weltwirtschaftswachstum sinkt (-0.4 Prozentpunkte).

- Mehr zu den Auswirkungen in der Eurozone erfahren sie hier.

Stagflation als Marktrisiko

Vor diesem Hintergrund warnen Analysten zunehmend vor stagnierendem Wirtschaftswachstum mit steigender Inflation, der sogenannten Stagflation. Die Folgen davon wären ein zunehmend schwieriges Umfeld für Zentralbanken, ihre Geldpolitik zu gestalten, und für Anleger, robuste reale Renditen zu erwirtschaften.

Das überdurchschnittlich hohe Wirtschaftswachstum im letzten Jahr diente risikoreichen Anlagen wie Aktien. In einem Umfeld von schwächerem Wachstum, höherer Inflation und Zinsen haben Aktien in der Vergangenheit aber weniger gut abgeschnitten. Gleichzeitig belasten steigende Zinsen die Performance von Obligationen.

Gold, hingegen, profitiert und bietet eine gute Diversifikationsmöglichkeit im Portfolio.

- Detailliertere Angaben zu möglichen Folgen sowie zu Konjunkturentwicklungen entnehmen Sie der ausführlichen Fassung des Beitrags hier.

- Mehr Informationen zu Baloise Asset Management erfahren Sie hier.