High Yield: Weiterhin ein Lichtblick

Trotz einer moderaten Spread-Verringerung im bisherigen Jahresverlauf zeigen Investorinnen und Investoren weiter Interesse an High Yield, da die Anlageklasse hohe Renditen und Chancen auf attraktive Erträge und Carry bietet.

Von Scott Roth, CFA, Head of Global High Yield und Chris Sawyer, Head of European High Yield bei Barings

Das Umfeld, in dem die Zinsen noch längere Zeit hoch bleiben, dürfte ebenfalls anhalten und erzeugt zusätzlichen Rückenwind für die Anlageklasse.

Dennoch bestehen einige Risiken, die in den kommenden Monaten immer wieder für Volatilität sorgen könnten. Aber High Yield hat sich bisher bewährt und erscheint gut gerüstet, um auf Kurs zu bleiben.

High-Yield-Emittenten befinden sich nach wie vor allgemein in einer guten Finanzlage – viele konnten ihre Finanzkraft in den letzten Jahren stärken. Der Nettoverschuldungsgrad bleibt sowohl in den USA als auch in Europa niedrig und liegt jeweils beim circa 3,4- beziehungsweise 4,5-Fachen der Erträge.

Solide Fundamentaldaten, starke technische Gegebenheiten

Die generelle Stärke der Emittenten kommt auch darin zum Ausdruck, dass die Kreditqualität weiter steigt. Der Anteil der BB-Emittenten im Global High Yield Bond Index liegt mit 55 Prozent weiterhin nahe am Allzeithoch, während der Anteil der CCC-Emittenten etwa 11 Prozent beziehungsweise rund zwei Drittel seines Niveaus von vor zehn Jahren beträgt.

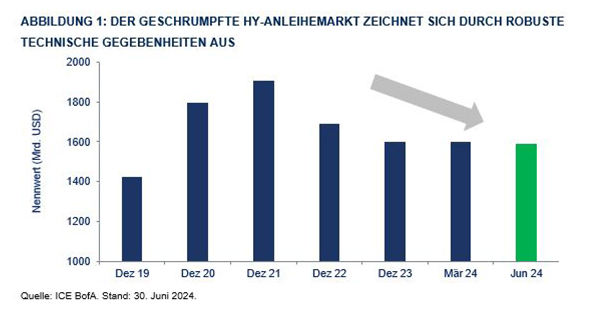

Was die technischen Aspekte anbelangt, wirken noch immer ungewöhnlich robuste und positive Kräfte. Bei Anleihen besteht ein Angebotsmangel: Der Gesamtmarkt ist in den letzten zwei Jahren um rund 250 Milliarden Dollar beziehungsweise knapp 15 Prozent geschrumpft (vgl. nachstehende Abbildung 1).

Diese Entwicklung hat im Wesentlichen drei Ursachen: das geringere Niveau von Fusionen und Übernahmen, da einige Private-Equity-Firmen Schwierigkeiten haben, Käufer für Unternehmen zu finden, die zu Zeiten deutlich geringerer Zinsen gekauft oder mit Kapital ausgestattet wurden; geringe Neuemissionen, obwohl die Refinanzierungsaktivität zum Jahresende anziehen dürfte; und die Heraufstufung vieler High-Yield-Emittenten auf Investment Grade in den letzten 18–24 Monaten, da die Unternehmen umfangreiche Massnahmen zum Schuldenabbau und zur Verbesserung der Liquidität ergriffen haben.

Bei Loans machte die rasante Auflegung von Collateralized Loan Obligations (CLO) nach Vermögen schätzungsweise zwei Drittel der Darlehensnachfrage aus, die unserer Erwartung nach das Angebot auch im restlichen Jahresverlauf übersteigen wird.

Gute Aussichten

Auf der Angebotsseite ist die Primärmarkt-Aktivität leicht gestiegen, aber weiter auf Refinanzierungsgeschäfte von Private-Equity-Firmen fokussiert, die Loans zur Verlängerung der Laufzeiten ihrer aktuellen Darlehen ausgeben, um den inzwischen längeren Haltezeiten zu entsprechen.

Ausserdem wurden seit Jahresbeginn Private-Debt-Titel im Wert von etwa 23 Milliarden Dollar zur Refinanzierung wieder an den öffentlich gehandelten Markt gebracht – ein Niveau, das sich bis Jahresende verdoppeln könnte.

Positive Dynamik

Da die Zinsen hoch bleiben dürften, sind Loans weiterhin besonders attraktiv. Im Schnitt belaufen sich die Kupons auf Loans auf circa 9 Prozent und liegen damit weit über dem langfristigen Durchschnitt von 5,6 Prozent. Vor allem stammt der Grossteil der Renditen aus den bereits heute gezahlten vertraglichen Erträgen und nicht aus dem Warten auf eine Preiserholung.

Zugleich führt die Ertragskomponente traditionell zu einem stabileren Renditeprofil. Auch Anleihen bleiben attraktiv. Die durchschnittliche Marktduration beträgt gut drei Jahre. Das weist darauf hin, dass Anleihen heute besser vor Zinsschwankungen geschützt sind als früher.

Zusätzliche Renditen

Ein weiteres wichtiges Merkmal des Marktes ist die Kündigungsmöglichkeit. Spread und Yield-to-Worst (Rendite im schlechtesten Fall) werden zwar auf der Grundlage der rechtlichen Fälligkeit einer Anleihe berechnet, doch die meisten High-Yield-Unternehmen führen vorzeitige Refinanzierungsmassnahmen durch.

Damit entstehen in der Regel zusätzliche Renditen von 50 bis 100 Basispunkten, wenn Anleihen mit einem Abschlag zum Nennwert notieren, wie es derzeit der Fall ist. Nach unseren Schätzungen sind aktuell etwa 25 Prozent des Marktes aufgrund dieser Dynamik unterbewertet.

Insgesamt starkes Jahr erwartet

Was die weitere Entwicklung betrifft, gehen wir davon aus, dass 2024 ein insgesamt starkes Jahr für High Yield sein wird – das heisst jedoch nicht, dass in den nächsten Monaten keine Risiken herrschen. In diesem Umfeld sind sorgfältige Analysen durch Teams, die sowohl über breit gefächerte als auch umfassende Ressourcen verfügen, nach wie vor von beträchtlichem Wert.

1Quelle: J.P. Morgan. Stand: 31. Dezember 2023

2Quelle: ICE BofA. Stand: 30. Juni 2024

3Quelle: PitchBook LCD. Stand: 30. Juni 2024

4Quelle: Credit Suisse. Stand: 30. Juni 2024

5Quelle: ICE BofA. Stand: 30. Juni 2024

6Quelle: Barings-Schätzungen. Stand: 30. Juni 2024

Nur für professionelle Anleger/institutionelle Anleger. Dieses Dokument ist nicht zur Weitergabe an Privatanleger/Einzelanleger bestimmt. Privatanleger/Einzelanleger sollten dieses Dokument nicht als Grundlage für eine Entscheidung heranziehen. In diesem Beitrag enthaltene Prognosen beruhen auf den Markteinschätzungen von Barings zum Zeitpunkt der Erstellung und können sich in Abhängigkeit von zahlreichen Faktoren jederzeit ohne Vorankündigung ändern. Vorhersagen, Projektionen oder Prognosen lassen nicht unbedingt auf zukünftige oder wahrscheinliche Entwicklungen schliessen. Jede Anlage birgt Risiken. Der Wert einer Anlage und die erzielten Erträge können steigen oder sinken und werden weder von Barings noch von einer anderen Person garantiert. DIE WERTENTWICKLUNG DER VERGANGENHEIT IST NICHT UNBEDINGT EIN HINWEIS AUF ZUKÜNFTIGE ERGEBNISSE. 23/3759604