Aktive ETFs: Das nächste Kapitel beginnt

Anleger und Anlegerinnen in Europa wollen ihre Allokation in aktive ETFs erhöhen – ein Markt, in dem es zu enormen Innovationen kam. ESG wird weiterhin einer der Haupttreiber sein.

ETFs sehen weiterhin starke Zuflüsse. Ende 2022 erreichte das verwaltete Vermögen (AuM) im ETF-Bereich weltweit 11 Billionen Dollar. Wenn sich das aktuelle Wachstumstempo fortsetzt, dürften sich die Vermögenswerte bis 2027 verdoppeln.

Verschiedene Faktoren sind dafür verantwortlich: weiter zunehmende Akzeptanz durch Anleger und Anlegerinnen, die steigende Nachfrage nach aktiven ETFs und ein stärkerer Fokus auf Anleihen.

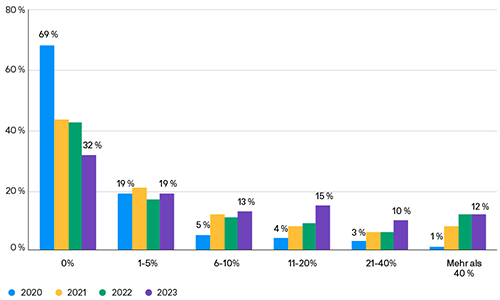

Der 2023 Global ETF Survey von Trackinsight zeigt auf, dass der Anteil der ETF-Käufer und Käuferinnen, die nicht in aktive ETFs investiert ist, von über 45 Prozent im Jahr 2021 auf knapp über 30 Prozent im Jahr 2023 gesunken ist.

Welcher Anteil ihres Portfolios ist in aktive ETFs investiert?

Quelle: Trackinsight 2023 Global ETF Survey. (Zum Vergrössern, Grafik anklicken)

Es ist auch eine Zunahme der Zuflüsse in aktive ETFs festzustellen: In den USA entfielen 33 Prozent der Zuflüsse im ersten Quartal 2023 auf aktive ETFs. Bei UCITS ETFs waren es 6 Prozent (Quelle: Bloomberg. Stand: 31. März 2023). Anderen aktuellen Umfragen zufolge wird sich diese Dynamik wahrscheinlich fortsetzen.

Gemäss der des 2023 Global ETF Investor Survey von Brown Brothers Herriman (BBH) planen 32 Prozent der europäischen Anleger und Anlegerinnen, dieses Jahr ihre Allokation in aktive ETFs zu erhöhen. Gleiches bestätigt die PwC-Umfrage «ETFs 2027: A world of new possibilities».

Sie zeigt, dass 30 Prozent der ETF-Käufer und Käuferinnen in Europa von einer beträchtlichen Nachfrage nach aktiven ETFs in den kommenden zwei bis drei Jahren ausgehen.

Die Entwicklung des aktiven ETF-Markts

Der aktive ETF-Markt war in den vergangenen Jahren durch enorme Innovationen gekennzeichnet. Inzwischen gibt es 18 ETF-Emittenten, die aktive UCITS ETFs anbieten, wobei über 70 ETFs für die Anlage zur Verfügung stehen (Quelle: ETFbook. Stand: 31. März 2023.).

Anleihen bleiben die grösste Anlageklasse für aktive ETF-Allokationen: 47 Prozent der Vermögenswerte aktiver UCITS ETFs fliessen in festverzinsliche Strategien. Der Markt für aktive ETFs ist bereits so vielfältig wie der Markt für Investmentfonds.

Er reicht von indexähnlichen Indexierungsstrategien mit aktivem Research bis hin zu flexiblen oder sogar thematischen Strategien mit höherem Tracking Error. Da immer mehr aktive ETF-Anbieter auf den Markt drängen, sollten die Bedenken potenzieller ETF-Käufer und Käuferinnen hinsichtlich einer begrenzten Produktpalette im Lauf der Zeit abnehmen.

ETFs machen derzeit 15 Prozent des Handelsvolumens im europäischen Aktienhandel aus. Die Trading Desks haben heute mehrere Optionen, um ETFs zu handeln. Ein Verständnis des Handelszyklus eines ETFs können die Ergebnisse bei Kunden und Kundinnen verbessern.

Die Liquidität des Sekundärmarkts für europäische ETFs beschränkt sich nicht auf den Anteilshandel an einem bestimmten Börsenplatz. ETF-Liquiditätsanbieter können an mehreren Handelsplätzen (sowohl börslich als auch ausserbörslich) handeln und neue Anteile auf dem Primärmarkt schaffen, um das Angebot von beziehungsweise die Nachfrage nach ETFs auszugleichen.

Auch die Vorteile einer konsolidierten Preisfindung werden in der Branche zunehmend anerkannt, ebenso wie weitere technologische Fortschritte bei den Fair Value-Algorithmen von ETFs. Zusammengenommen dürften diese beiden Entwicklungen höhere Handelsvolumina am Markt und bessere Handelsausführungen ermöglichen.

Dabei spielt es keine Rolle, ob ein ETF aktiv oder passiv ist.

ESG-Anlagen und aktive ETFs

2022 entfielen 60 Prozent der Nettoflüsse in UCITS ETFs auf ESG-Strategien (ESG: Umwelt, Soziales, Governance). Einer der Haupttreiber – so Trackinsight – bei den ETF-Allokationen werden auch künftig die ESG-Strategien sein. Die Umfrage von 2023 hob hervor, dass 30 Prozent der Käufer und Käuferinnen eine weitere Erhöhung der ETF-Allokation im ESG-Bereich in den nächsten zwei bis drei Jahren planen.

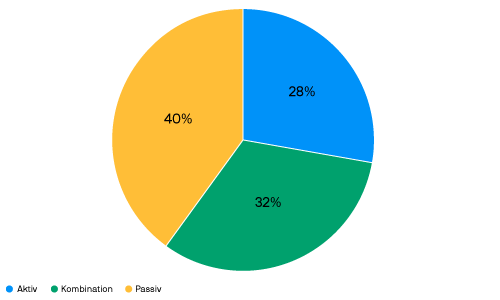

Bei ETFs im ESG-Bereich sind interessanterweise aktive Strategien beliebter als auf dem breiten ETF-Markt. Darüber hinaus ergab die diesjährige Umfrage von Trackinsight, dass nahezu 70 Prozent der Käufer und Käuferinnen aktive ETFs einsetzen, um Zugang zu ESG-Strategien zu erhalten.

Dabei nutzen sie entweder nur aktive ETFs oder eine Kombination aus aktiven und passiven. Lediglich 32 Prozent der Befragten nutzen nur passive ESG ETFs.

Was ist ihr bevorzugter Ansatz zur Umsetzung von ESG-Investments?

Quelle: Trackinsight 2023 Global ETF Survey.

Der verstärkte Fokus auf ein aktives Engagement und Investment Stewardship hat für viele Anleger und Anlegerinnen oberste Priorität. 60 Prozent der ETF-Käufer und Käuferinnen sehen darin einen wichtigen oder sehr wichtigen Faktor für ESG-Investments (Quelle: Trackinsight).

Die Zusammenarbeit mit einem aktiven ETF-Emittenten, der über ein Investment-Stewardship-Team verfügt, das durch Aktien- und Anleihenanalysten und Anleihenanalystinnen sowie Portfoliomanager und Portfoliomanagerinnen unterstützt wird, kann zu besseren Ergebnissen führen.

Anleihen sind wieder attraktiv

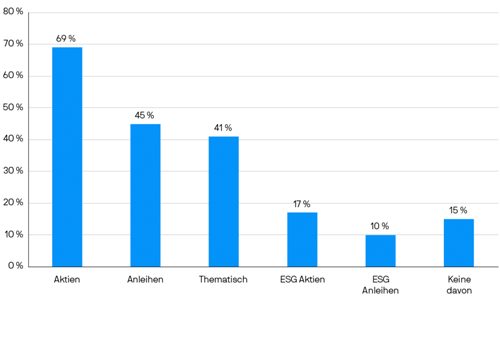

40 Prozent der ETF-Anleger und Anlegerinnen planen, den Anteil von Anleihen um bis zu 20 Prozent oder mehr zu erhöhen (Quelle: Trackinsight). Zudem sind 45 Prozent der Meinung, dass aktive ETFs für Anleiheninvestments einen Mehrwert bieten können.

Aktive Anleihen-ETFs haben die Möglichkeit, die Bonität einzelner Emittenten zu bewerten. Dabei können sie von der Gewichtungsmethode traditioneller Anleihenbenchmarks abweichen, die Emittenten mit höher Verschuldung stärker gewichten.

Interessant ist, dass lediglich 10 Prozent der ETF-Anleger und Anlegerinnen aktive ETFs für nachhaltige Anleihen-ETFs in Betracht ziehen (Quelle: Trackinsight) – trotz des Potenzials für aktives Research, um Emittenten mit überzeugenderen ESG-Kennzahlen auszuwählen.

Wenn die Investoren und Investorinnen mit der Allokation in aktive Anleihen-ETFs vertrauter werden, wird das ESG-Segment aus unserer Sicht ein Wachstumsbereich sein.

Für welche Anlagen bieten aktive ETFs Mehrwert?

Quelle: Trackinsight 2023 Global ETF Survey. (Zum Vergrössern, Grafik anklicken)

Das Potenzial von ETFs voranbringen

Gemessen am verwalteten Vermögen ist J.P. Morgan Asset Management aktuell der führende Anbieter von aktiven UCITS ETFs und einer der grössten weltweit (Quelle: Bloomberg. Stand: 30. April 2023). Bei den ETF Express European Awards wurden wir 2022 und 2023 zudem als «Bester aktiver ETF-Anbieter» ausgezeichnet. (Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle oder zukünftige Wertentwicklung).

Unsere Lösungen für ESG-ETFs stützen sich auf aktive Erkenntnisse sowie die internen Daten unserer globalen Research-Teams und Investment-Stewardship-Experten und Expertinnen. Wir bieten über 15 ESG-ETFs an, die gemäss Artikel 8 oder 9 der EU-Offenlegungsverordnung klassifiziert sind und deren verwaltetes Vermögen 8 Billionen Dollar übersteigt (Quelle: J.P. Morgan Asset Management. Stand: 30. April 2023).

Von Kernallokationen mit robusten ESG-Rahmen bis hin zu gezielten thematischen Lösungen bieten wir Anleger und Anlegerinnen eine breite Palette von Möglichkeiten, ihre Nachhaltigkeitspräferenzen in ihren Portfolios zum Ausdruck zu bringen.

- Erfahren Sie hier mehr zu aktiven ETFs.

Bei diesem Dokument handelt es sich um Werbematerial. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen und die Anleger erhalten das investierte Kapital unter Umständen nicht vollständig zurück. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Prospekts, das Basisinformationsblatt (KID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Informationen über die nachhaltigkeitsrelevanten Aspekte beim Vertreter der Fonds vor Ort oder unter www.jpmorganassetmanagement.ch auf Deutsch erhältlich. Eine Zusammenfassung der Anlegerrechte ist auf Deutsch abrufbar unter https://am.jpmorgan.com/ch/anlegerrechte. J.P. Morgan Asset Management kann beschliessen, den Vertrieb der kollektiven Investments zu widerrufen. Der Kauf von Anteilen am Sekundärmarkt ist mit gewissen Risiken verbunden, für weitere Informationen bitte wenden Sie sich an die aktuellste Fassung des Prospekts. JPMorgan Asset Management (Schweiz) GmbH, Dreikönigstrasse 37, 8002 Zürich ist der Vertreter der Fonds und J.P. Morgan (Suisse) SA (JPMAMS), rue du Rhône 35, 1204 Genève die Zahlstelle der Fonds in der Schweiz. JPMAMS erhält in Bezug auf seine Vertriebstätigkeiten in und aus der Schweiz Kommissionen die aus der Verwaltungsgebühr gemäss Definition in der Fondsdokumentation gezahlt werden. Weitere Informationen zu diesen Kommissionen, einschliesslich ihrer Berechnungsmethode, erhalten Sie auf schriftliches Verlangen von JPMAMS. Herausgeber in Europa (ex UK): JPMorgan Asset Management (Europe) S.à r.l., 6 route de Treves, L-2633 Senningerberg, Grand Duchy of Luxembourg, R.C.S. Luxembourg B27900. Bildquelle: Getty Images. 09aa232706131030