Da hochwertige globale Investments mit attraktiver Rendite Mangelware sind, nimmt die Nachfrage nach US Municipal Bonds weltweit weiter zu. Für Benchmark-orientierte Anleger sind US Municipal Bonds in diesem Marktumfeld ein attraktives Investment für ein globales Anlageportfolio.

Die Qualität von US Municipal Bonds wurde im März wieder einmal bestätigt durch die US Bundesregierung und das FED, weil diese von Investmentfonds erworbene kurz laufende US Municipal Bonds über die Money Market Liquidity Facility (MMLF) als Sicherheiten für Bankkredite akzeptierte.

Ausserdem stellte das landesweite CARES-Gesetz US-Bundesstaaten und -Kommunalverwaltungen 150 Milliarden Dollar zur Verfügung, und die US-Notenbank Federal Reserve (FED) richtete für Kommunen eine kurzfristige Kreditlinie über 500 Milliarden Dollar ein. Der Kongress debattiert inzwischen über ein weiteres Coronavirus-Anreizpaket.

Stabiler Markt

Wir rechnen bei US Municipal Bonds infolge der Pandemie nicht mit grösseren Ausfällen. Der überwältigenden Mehrheit dieser Papiere liegen Stärken zugrunde wie umfangreiche Steuerhoheit sowie die unabhängige Befugnis, Abgaben zu erheben, die für die nötige Flexibilität sorgen, um auch weiterhin Schuldendienst-Zahlungen leisten zu können.

«Insbesondere Regierungen von Bundesstaaten und Kommunalverwaltungen mit Bonititätsrating sind in der Lage, Ausgaben von Einnahmen abzukoppeln, verfügen über weitgehend stabile Einnahmestrukturen und in aller Regel über umfangreiche Rücklagen und können ohne Weiteres sogar zweckgebundene Sondersteuern erheben. Diese klassischen Stärken ermöglichen es uns, realistisch über die aktuelle Krise hinauszublicken», erklärt Al Medioli, Senior Vice President von Moody’s.

Wohlverdienter Ruf

Insgesamt dürfte das Kreditumfeld für US Municipal Bonds mit Investment Grade Qualität solid bleiben. Unterstützung durch die US-Bundesregierung in Form von Anreizen ist bisher ein massgeblicher Faktor zur Stabilisierung des Marktes. Ausserdem haben die Programme der US-Notenbank zum Kauf bestimmter US Municipal Bonds Anlegervertrauen aufgebaut, eine beruhigende Wirkung ausgeübt und auch zur Erholung des Marktes beigetragen.

Der Ausblick unterstreicht den wohlverdienten Ruf des Marktes für US Municipal Bonds als sicherer Hafen, denn Kommunalverwaltungen mit der Befugnis, Steuern zu erheben, können sich problemlos die nötigen Mittel beschaffen, um ihre Schulden zu tilgen.

Nachfrage zieht an

US Municipal Bonds werden von ausländischen wie amerikanischen Investoren ausgesprochen rege nachgefragt, was zu einem kräftigen Kursanstieg geführt hat. Neben der technischen Unterstützung durch die starken Zuflüsse in den Markt für US Municipal Bonds ist auch die fundamentale Kreditqualität unseres Erachtens nach wie vor recht gut. Anleger profitieren von Aspekten wie einer zunehmenden technischen Nachfrage und der hohen fundamentalen Kreditqualität des Marktes.

Aufgrund der lebhaften Nachfrage hat auch die Liquidität von US Municipal Bonds zugenommen. Der Markt, der früher auf die USA konzentriert war, expandiert und wandelt sich zu einem Markt mit einer diversifizierten globalen Käuferbasis.

Dadurch hat sich der Anlegerstamm verbreitert. Hinzu kommt, dass immer mehr steuerpflichtige US Municipal Bonds emittiert werden und deshalb inzwischen mehr davon in globalen Indizes vertreten sind, was für weltweit agierende, Benchmark-orientierte Anleger wichtig ist.

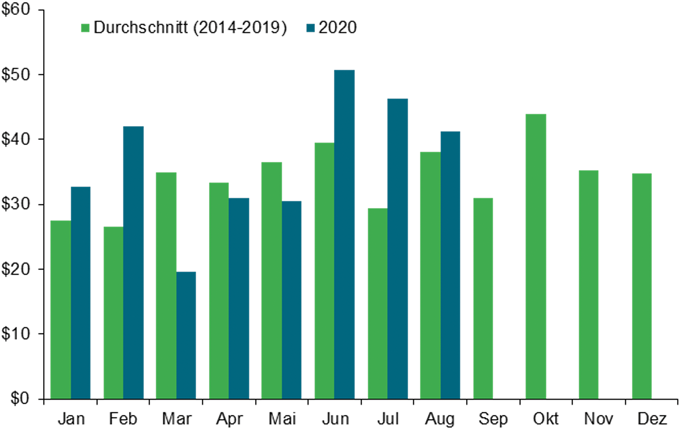

US Municpal Bond Emissionen kehren zurück

(Quelle: BondBuyer, 31. August 2020)

Vielversprechender Ausblick

- Wir erwarten eine Fortsetzung der anhaltenden Zuflüsse, was der Marktliquidität und der Preisgestaltung zugute kommt. Direkte Käufe von Privatanlegern dürften ansteigen, da die Anleger aufgrund neuer Impulse des Kongresses und verstärkter staatlicher Beihilfen der Fed an Vertrauen gewinnen.

- US-Bundesstaaten haben in den letzten zehn Jahren für «schlechte Zeiten» vorgesorgt. Im Zusammenspiel mit der Unterstützung durch die US-Bundesregierung über Direkthilfen sollte dies wesentlich dazu beitragen, dass sie jetzt eine kurze Phase wirtschaftlicher Störungen verkraften können. Anreizprogramme werden eine entscheidende Rolle spielen. Überdies verfügen US-Bundesstaaten über erhebliche Flexibilität zur Erhöhung ihrer Einnahmen und/oder Verringerung ihrer Ausgaben.

- Angesichts der Marktverzerrung durch vorübergehende Störungen der Marktliquidität ergeben sich nach wie vor viele reizvolle Gelegenheiten, Anleihen zu deutlich weiteren Spreads zu erwerben, als sie in den letzten Jahren zu beobachten waren. Bei den Titeln aus den besonders stark in Mitleidenschaft gezogenen Sektoren sind Managementstärke, Bilanzsituation und Barliquidität zu berücksichtigen.

BNY Mellon verwaltet über sein Multi-Boutique-Modell rund 50 Milliarden Dollar in US Municipal Bonds, darunter 26 Milliarden Dollar, die von Mellon investiert werden. Mellon gehört zu den grössten Managern von US Municipal Bonds weltweit und verwaltet Investments für institutionelle Investoren und Privatanleger.

Der europäische Markt ist eines der wachstumsstärksten Segmente ihrer US Municipal Bondssparte. Im Jahr 2017 wurde der BNY Mellon U.S. Municipal Bond Infrastructure Fund im Rahmen einer UCITS-Struktur aufgelegt.

Der Wert von Investments kann sinken. Deshalb besteht die Möglichkeit, dass Anleger den investierten Betrag nicht in voller Höhe zurückerhalten.

Ausschliesslich für qualifizierte Investoren. Diese stellt ein Produktangebot dar und ist keine Anlageberatung.

Sofern nicht anders angegeben, handelt es sich bei den hierin enthaltenen Auffassungen und Meinungen um die des Autors. Hierbei handelt es sich im aufsichtsrechtlichen Sinne weder um Investment-Research noch um eine Research-Empfehlung. In der Schweiz von der BNY Mellon Investments Switzerland GmbH, Talacker 29, CH-8001 Zürich, Schweiz herausgegeben. Autorisiert und beaufsichtigt von der FINMA. 94480.