Risiken bei alternativen Anlagen besser verwalten

Das hohe Interesse von Investorinnen und Investoren an alternativen Anlagen führt zu einem Bedarf an fortgeschrittenen Analysen im Risiko- und Portfoliokontext.

Im anhaltend tiefen Zinsumfeld suchen institutionelle Anlegerinnen und Anleger zunehmend nach lohnenswerten Investitionen. Alternative Anlagen – wie Immobilien, Private Equity und immer mehr auch Infrastrukturanlagen – haben sich dabei gut etabliert.

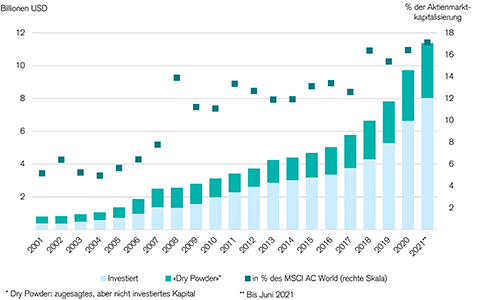

Insbesondere Private Equity hat ein starkes Wachstum hinter sich: Seit 2002 ist das weltweit verwaltete Vermögen von weniger als einer Billion Dollar auf über acht Billionen Dollar im Jahr 2020 angestiegen.

(Grafik anklicken für grosse Ansicht)

(Alternative Anlagen wie Private Equity gewinnen zunehmend an Beliebtheit, Quellen: Preqin, Credit Suisse)

Risikomanagement-Systeme für alternative Anlagen

Diese zunehmende Nachfrage, ebenso wie erkennbare Teuerungstendenzen im Bereich der alternativen Anlagen, führt zu einem steigenden Bedürfnis nach besseren Risiko- und Portfoliomanagement-Systemen. Ein weiterer Grund liegt in den aktuellen Marktstandards: Diese sind noch nicht weit genug entwickelt und basieren hauptsächlich auf manuellen und controlling-basierten Ansätzen.

Ausserdem verhindern limitierte standardisierte Datenströme die Analyse über einen langen Anlagehorizont, der bei weniger liquiden Anlageklassen wie alternativen Anlagen sinnvoll ist. Es geht dabei um Big Data, also um Datenmengen, die zu gross und zu komplex sind, um sie mit herkömmlichen Methoden der Datenverarbeitung auszuwerten.

Das Potenzial von Big Data wird unter anderem in der Immobilienbranche noch zu wenig genutzt. Die Analyse von Kundendaten ermöglicht beispielsweise einen optimierten Kundenservice. Zudem lassen sich auf der Marktebene Informationen zu Kaufentscheidungen und Risikoeinschätzungen gewinnen.

Darüber hinaus dürften für die Nachfrage nach besseren Risikomanagementsystemen auch die vermehrt regulatorischen Anforderungen hinsichtlich fundierter Analysen für alternative Anlagen sprechen. Dabei rückt der Fokus immer weiter auf die Interaktion verschiedener Risikokategorien, wie beispielsweise zwischen Markt-, Liquiditäts- und Reputationsrisiken.

Mit geeigneten Tools kann man etwa Stresstests simulieren und so zum Beispiel die Auswirkungen von Liegenschaftskäufen/-verkäufen auf Cashflows und das Gesamtportfolio analysieren.

Überwachung von alternativen Investments

Für rückblickende und vorwärts gerichtete Analysen von alternativen Anlagen bietet sich ein Simulationstool als Ergänzung zu bereits existierenden Tools an. Hier ermöglicht die Einbindung von makroökonomischen Daten in stochastischen Modellen die Durchführung von Analysen wie Portfolioszenarien, Stresstests und Risk-Return- sowie Risikobeitragsanalysen.

Damit können beispielsweise im Immobilienbereich Portfolioentscheide unter Berücksichtigung von entsprechenden Modellen sowie aktuellen Immobilien- und makroökonomischen Daten getroffen werden.

Technologie unterstützt das Risikomanagement

Im Risikomanagement der Credit Suisse Asset Servicing liegt zunehmend ein Fokus auf neuen Technologien. So kann die Integration von Big Data eine wirkungsvolle Unterstützung sein, indem sie die Aussagekraft von Modellen stärkt. In der Immobilienbranche könnte somit die Auswertung von persönlichen Kundendaten helfen, massgeschneiderte Dienstleistungen anzubieten.

Des Weiteren kann der Einsatz von künstlicher Intelligenz genutzt werden, um Abhängigkeiten von Datenpunkten vertieft zu analysieren und in den Modellen zu berücksichtigen.

Eine umfangreiche Datenauswertung kann für Investmentmanager hilfreich sein bei der Entscheidung, welche Immobilie in welchen Fonds passt. Darüber hinaus haben technologische Innovationen das Potenzial, auch die Integration von Nachhaltigkeitskriterien in alternativen Portfolios zu unterstützen und verschiedene Faktoren zu simulieren.

Credit Suisse Asset Servicing nutzt die Technologie deshalb auch bereits im Bereich ESG (Umwelt, Soziales, Unternehmensführung) für eine Multifaktorenanalyse.

- Erfahren Sie mehr über die Dienstleistungen und Angebote von Asset Servicing hier

Patrik Marti

Patrik Marti

Patrik Marti ist als Head Fund Companies bei Credit Suisse Asset Servicing tätig. Credit Suisse Asset Servicing ist darauf spezialisiert ihre Dienstleistungen institutionellen Kunden wie Pensionskassen, unabhängigen Asset Managern, anderen Finanzinstituten sowie vermögenden Privatkunden anzubieten.

Disclaimer

Datenquelle: Credit Suisse, ansonsten spezifiziert. Die bereitgestellten Informationen sind nicht rechtsverbindlich und stellen weder ein Angebot noch eine Aufforderung zum Abschluss einer Finanztransaktion dar. Die in diesem Dokument enthaltenen Informationen und Meinungen repräsentieren die Sicht der CS zum Zeitpunkt der Erstellung und können sich jederzeit und ohne Mitteilung ändern. Die CS gibt keine Gewähr hinsichtlich des Inhalts und der Vollständigkeit der Informationen und lehnt, sofern rechtlich möglich, jede Haftung für Verluste ab, die sich aus der Verwendung der Informationen ergeben. Private Equity ist die private Vermögenseinlage in Unternehmen, die nicht öffentlich gehandelt werden (d. h. sie werden nicht an einer Börse gehandelt). Private-Equity-Anlagen sind generell illiquid und gelten als langfristige Kapitalanlage. Private-Equity-Anlagen, einschliesslich der hier beschriebenen Anlagemöglichkeit, können folgende weitere Risiken beinhalten: (i) Verlust der gesamten oder eines Grossteils der Investition; (ii) Anreiz für Anlagemanager aufgrund von erfolgsabhängigen Vergütungen, Anlagen zu tätigen, die risikoreicher oder spekulativer sind; (iii) fehlende Liquidität, da allenfalls kein Sekundärmarkt vorhanden ist; (iv) Volatilität der Erträge; (v) Restriktionen bei der Übertragung; (vi) möglicherweise fehlende Diversifikation; (vii) höhere Gebühren und Kosten; (viii) sehr eingeschränkte oder keine Auflage, den Investoren periodisch Preis- oder Bewertungsinformationen zu liefern und (ix) komplexe Steuerstrukturen und Verzögerungen bei der Abgabe wichtiger Steuerinformationen an Investoren. Copyright © 2022 Credit Suisse Group AG und/oder mit ihr verbundene Unternehmen. Alle Rechte vorbehalten.