Unternehmensanleihen: Leistung auf Pump?

Seit dem Schock auf den Anleihemärkten in 2022 haben sich Unternehmensanleihen deutlich besser entwickelt als andere Rentensegmente, was zum einen auf die Rückkehr massiver Carry-Trades und zum anderen auf die gestiegene Risikobereitschaft der Anleger zurückzuführen ist.

Von Guillaume Rigeade, Co-Manager des Carmignac Portfolio Flexible Bond und des Carmignac Patrimoine, Co-Leiter des Anleihenteams.

Die Auswirkungen des neuen Zinsumfelds auf die Rentabilität und Solvenz einiger Emittenten sind nicht zu übersehen.

Der Nullzins ist tot, es lebe der Zinsertrag

Unternehmensanleihen haben ein sehr bewegtes Jahrzehnt hinter sich, in dem sich Perioden mit stark steigenden Renditen (2014, 2018, 2020, 2022) abwechselten mit stets darauf folgenden massiven Rückgängen der Risikoprämien.

Diese Pendelbewegungen erfolgten in einem allgemeinen Kontext sinkender Ausfallraten und Zinssätze, die sogar die Attraktivität der Anlageklasse aufgrund von Nullzinsen und kaum höheren Risikoprämien in Frage stellten. Doch die Welt hat sich geändert: Die Inflation wird nun nicht mehr nur von der Nachfrageseite, sondern auch von Angebotsschocks angetrieben.

Die Grundsätze der fiskalischen Seriosität wurden beiseitegeschoben. Die Rückkehr der Idee der schuldenbasierten Investitionszyklen, sowohl wirtschaftlich als auch ideologisch, hat die Karten auf den Märkten zweifellos neu gemischt.

Die Folge war, dass die Zentralbanken angesichts des Inflationsschubs einen Zinserhöhungszyklus von rekordverdächtiger Intensität durchführten, der eine Schockwelle in allen Anleihensegmenten auslöste. Eine positive Begleiterscheinung bestand darin, dass die Anlageklasse Credit dank wieder aussagekräftigerer Zinssätze wieder zu Ehren kam.

Dieser Trend dürfte im Übrigen anhalten, da die geldpolitischen Zinssätze aufgrund der anhaltenden Inflationsunsicherheit nur allmählich sinken werden. Die laufende Rendite von festverzinslichen Anlagen ist heute ein guter Anhaltspunkt für die zu erwartende Rendite und kann einen Marktschock abfedern, der durch eine Verringerung der Kreditrisikoprämien oder einen Zinsanstieg ausgelöst wird.

Liegt der Einstiegspunkt hinter uns?

Die Anlageklasse Credit profitiert von der guten Verfassung der US-amerikanischen und europäischen Wirtschaft, die es den Unternehmen ermöglicht, ein kräftiges Wachstum aufrechtzuerhalten. Seit dem Anleihenschock von 2022 haben viele Anleger Unternehmensanleihen bevorzugt, was zur Erosion der Margen in dieser Anlageklasse beigetragen hat.

Die Margen sind mittlerweile wieder auf das Niveau von vor der russischen Invasion in der Ukraine und vor der Inflationswelle im Sommer 2021 gesunken, ohne dass wir eine spürbare Verbesserung des geopolitischen Klimas oder der Inflationsunsicherheiten feststellen konnten - ganz im Gegenteil.

Es wäre jedoch ein Fehler, das aktuelle Umfeld mit den Zeiten Ende 2019 oder dem Sommer 2021 zu vergleichen. Damals öffnete sich eine Schere, die sich bei den Marktbewegungen hin zu mehr Risikoaversion (Covid-Krise, Inflation, politische Krise usw.) stark auf die Performance auswirkte.

Die derzeitige Marktkonstellation scheint günstiger zu sein. Die Kreditmargen sind enger geworden, was zwar auf vorteilhafte technische Faktoren zurückzuführen ist, liegen aber absolut immer noch auf einem nach wie vor hohen Zinsniveau.

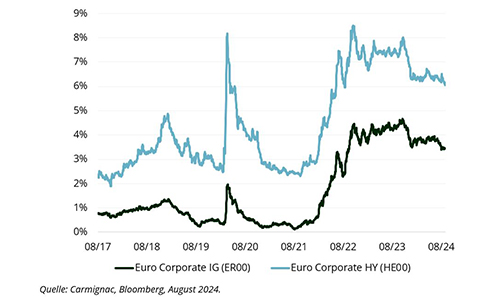

Die Credit-Märkte sind daher durchaus geeignet, um ein robustes Portfolio aufzubauen. Neben der Sicherung einer laufenden Rendite von rund 3,5 Prozent profitieren Investment-Grade-Papiere auch von der günstigen Pendelbewegung, bei der sich Zins- und Kreditprämien gegenläufig entwickeln und so ausgleichen können - und zwar insbesondere dann, wenn dies in Zeiten der Risikoaversion am nötigsten ist.

Bei 6 Porzent und mehr verdienen die Märkte für hochverzinsliche Rentenpapiere ihre Bezeichnung! Auf diesem Niveau könnten sie einen Anstieg der Zins- oder Kreditrisikoprämien um 2 Prozent verkraften, bevor der jährliche Carry-Beitrag vollständig eliminiert wäre.

Solch eine besonders ungünstige Entwicklung ist jedoch selbst 2022 nicht eingetreten. Auch wenn unsere Portfolios mittelfristig von den Credit-Märkten überzeugt sind, empfehlen wir auf kürzere Sicht ein taktisches Risikomanagement.

Der Einsatz von Derivaten wie Credit Default Swaps oder optionalen Short-Strategien auf Credit-Indizes eignet sich besonders gut, um ein Portfolio abzusichern. Mit Carry-Kosten von 0,25 Prozent pro Monat und einem erwarteten Beitrag von 2 Prozent bis 3 Prozent im Falle eines Anstiegs der Credit-Prämien weisen diese Instrumente auch eine Asymmetrie auf, die die Portfoliokonstruktion unterstützt.

Credit-Markt steht vor einer Refinanzierungswelle

Wenig überraschend sind die Ausfallraten inzwischen deutlich angestiegen und dürften sich auch in Zukunft auf einem Niveau um 4 Prozent bewegen. Denn rückblickend hat die Pandemie auch den risikoreichsten Unternehmen einen enormen Liquiditätsstrom beschert und so die Refinanzierung zu attraktiven Bedingungen erleichtert.

Doch die Rückkehr der Kapitalkosten mit zwei- bis dreimal höheren Refinanzierungssätzen für Kreditgeber macht die künftige Kapitalbeschaffung zweifellos komplexer und stellt die Relevanz bestimmter Geschäftsmodelle in Frage, deren Fortbestand zu stark vom Niedrigzinsumfeld abhängig war.

Seit Beginn des Jahres kommt es zu vermehrten Unternehmensinsolvenzen, da Emittenten mit einem Gesamtvolumen von mehreren Milliarden Euro ihre Absicht bekundeten, ihre Bilanzen umzustrukturieren, weil sie das neue Zinsumfeld nicht verkraften konnten.

Vor diesem Hintergrund ist die Wahl eines Indexansatzes riskant, da manche Emittenten einen hohen Anteil an den Indizes darstellen. Dennoch - und vielleicht paradoxerweise - ist dieses Umfeld, in dem sich in den nächsten zwei Jahren eine große Refinanzierungswelle abzeichnet, eine Performancequelle für aktive Manager.

Die Streuung zwischen Emittenten und die Ausklammerung bestimmter Sektoren, die als risikoreicher gelten (Einzelhandel, Banken oder auch Immobilien), in denen aber viele Akteure solide sind, bietet eine Fülle von Chancen.

Flexibel agieren und Versicherungen in Betracht ziehen

Wir sind daher der Ansicht, dass Credits nach wie vor echte Vorteile bieten. Durch Streuung kann ein robustes Portfolio erstellt werden, das von einem attraktiven Rendite-Rating-Profil profitiert. Allerdings sollte man aufgrund der inzwischen weniger großzügigen Bewertungen, der dauerhaft höheren Kapitalkosten und der makro- und mikroökonomischen Unsicherheiten Vorsicht walten lassen.

Dies spricht zusammengefast unbestreitbar für ein flexibles Management des Credit-Engagements im Portfolio. Es gilt, die hohen Renditen zu nutzen, um ein asymmetrisches Profil aufzubauen und bei Bedarf günstig Absicherungen zu integrieren.

Renditen bei Fälligkeit von Investment-Grade- und High-Yield-Credits

(Zum Vergrössern, Chart anklicken)

DISCLAIMER: Beim vorliegenden Dokument handelt es sich um eine Werbemitteilung. Dieses Dokument darf ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen vervielfältigt werden. vertrieben. Es stellt weder ein Zeichnungsangebot noch eine Anlageberatung dar. Die in diesem Dokument enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden.

Carmignac Gestion - 24, place Vendôme – F-75001 Paris

Tel.: (+33) 01 42 86 53 35 – Von der AMF zugelassene Anlageverwaltungsgesellschaft – Aktiengesellschaft mit einem Grundkapital von 13.500.000 EUR – Handelsregister Paris B 349 501 676

Carmignac Gestion Luxembourg - City Link – 7, rue de la Chapelle – L-1325 Luxemburg

Tel.: (+352) 46 70 60 1 – Tochtergesellschaft von Carmignac Gestion. Von der CSSF zugelassene Investmentfondsverwaltungsgesellschaft. Aktiengesellschaft mit einem Grundkapital von 23.000.000 EUR – Handelsregister Luxemburg B 67 549