Muzinich: Parallele Kreditvergabe für Asset Manager und Banken

Banken und Asset Manager, die parallel Kredite vergeben, können Anlegern eine interessante Kreditlösung bieten.

Von Gianluca Oricchio, CEO Muzinich & Co. SGR und Global Head of Artificial Intelligence Solutions

In den vergangenen 15 Jahren haben sich die Banken auf den Abbau von Fremdkapital konzentriert, während Asset Manager eingesprungen sind, um die entstandenen Kreditlücken zu schliessen. In jüngster Zeit konnten wir das Aufkommen der «parallelen Kreditvergabe» beobachten, bei der Asset Manager neben Banken Kredite an Unternehmen vergeben.

Im Rahmen der Basler Vorschriften können Banken ihr Verhältnis zwischen Nettorendite und risikogewichteten Vermögenswerten optimieren, indem sie einfache befristete Darlehen mit Asset Managern teilen, die im Rahmen desselben Kreditvertrags Kredite vergeben.

Mögliches Win-Win-Szenario

Von diesem Ansatz können beide Parteien profitieren. Die Bank kann das eigene Risiko und das Gegenparteirisiko reduzieren, während sie dem Asset Manager Zugang zu ihrem Vertriebsnetz und einer grossen Anzahl von Transaktionen verschafft.

Der Asset Manager kann dann eine Auswahl treffen, um gut diversifizierte Portfolios aufzubauen, während er die revolvierenden Kreditfazilitäten respektive kurzfristige finanzielle Unterstützung einer Bank im Falle einer vorübergehenden Belastung nutzt. Weltweit beläuft sich der potenzielle Markt auf rund 96,2 Billionen Dollar1, in Europa sind es rund 4,9 Billionen Euro2.

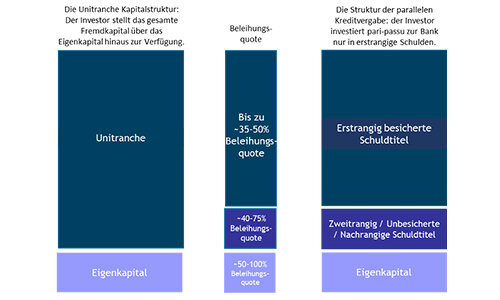

Illustration eines erstrangigen Darlehens in der Kapitalstruktur der Firma

(Quelle: Goldman Sachs Asset Management Private Credit, Senior Direct Lending Platform, April 2022, (S. 11). Nur für Illustrationszwecke.)

Eine Anlagestrategie für Parallelkredite investiert in erster Linie in erstrangige Club-Darlehen und vorrangig besicherte Vermögenswerte, bei denen es sich um die sichersten bzw. höchstrangigen und häufig besicherten Vermögenswerte handeln kann.

Ein gut diversifiziertes und granulares Portfolio (mindestens 100 Kredite) kann das Kapital schützen und gleichzeitig die Rendite maximieren, indem es von der Minimierung von Black-Swan-Ereignissen durch Diversifizierung profitiert und von der Prämisse ausgeht, dass die gemeinsamen Ausfallwahrscheinlichkeiten geringer sind als die Ausfallwahrscheinlichkeit einer einzelnen Beteiligung.

Schwerpunkt auf der Risikominderung

Da der Schwerpunkt auf der Risikominderung liegt, kann ein Portfolio potenziell als Investment Grade eingestuft werden. Das ermöglicht es Banken, das Portfolio zu sehr wettbewerbsfähigen Zinssätzen langfristig mit Fremdkapital zu versorgen. Ein Asset Manager jedoch muss völlig unabhängig von einer Bank sein, allerdings direkten Zugang zu jedem Unternehmen haben, das für eine Kreditvergabe in Frage kommt, um die Due-Diligence-Prüfung durchzuführen.

Auch muss der Asset Manager über die gleichen quantitativen Instrumente verfügen wie europäische Banken (das heisst fortgeschrittene interne Kredit-Ratingmodelle nach Basel III).

Einsatz von künstlicher Intelligenz

Wir plädieren für einen Anlageprozess mit drei Säulen. Dieser umfasst qualitative bzw. fundamentale Analysen, fortgeschrittene interne Kredit-Ratingmodelle nach Basel III (und risikoangepasste Preisbildungsinstrumente) und neue Systeme zur Entscheidungsunterstützung mit künstlicher Intelligenz (KI)/Deep Learning (oder fortgeschrittene Risikotools).

KI sollte dazu dienen, die Entscheidungsfindung durch eine erweiterte Datenanalyse einer enormen Stichprobengrösse zu verbessern, und nicht als eigenständiger Algorithmus oder «Black Box» für die Kreditauswahl dienen.

Das mehrschichtige neuronale Netzwerk ist ein leistungsfähiges Instrument für die Datenanalyse. Dabei wird die KI mit der menschlichen Analyse kombiniert, um die Genauigkeit und Qualität der Ergebnisse zu erhöhen sowie die Fähigkeit zu verbessern, während eines Due-Diligence-Prozesses schlechte von guten Unternehmen zu unterscheiden. Die endgültige Investitionsentscheidung wird jedoch weiterhin von Menschen getroffen.

Geringere Volatilität

Zukünftig erwarten wir eine Zunahme an Kreditfonds, die auf Parallelkrediten basieren. Neben attraktiven Renditen können sie eine geringe Volatilität (keine tägliche Marktbewertung) und ein geringes Zinsrisiko bieten, da die meisten Kredite variabel verzinst werden.

Diese Entwicklung geschieht vor dem Hintergrund des anhaltenden Abbaus von Fremdkapital bei den Banken, wo es ein reichhaltiges Angebot an Krediten gibt – besonders im unterversorgten unteren Mittelstand –, sowie des Kapitalschutzes für Banken und der innovativen Kreditanalyse.

Gerade in der Kreditanalyse befindet sich ein riesiges, unzureichend ausgewertetes Universum an Kreditdaten von kleinen und mittleren Unternehmen. In einem von Rezession und Inflation geprägten Umfeld ist ein gut diversifiziertes Portfolio aus variabel verzinsten vorrangigen Krediten deshalb unserer Meinung nach sehr attraktiv.

1Financial Stability Board Report. Bericht über Finanzintermediation ausserhalb des Banksektors, Stand Dezember 2021.

2EZB: Statistisches Data Warehouse, Stand Januar 2022.

Gianluca Oricchio ist CEO von Muzinich & Co. SGR und Global Head of Artificial Intelligence and Robotics. Bevor er zu Muzinich kam, war er Managing Director in mehreren europäischen Bankengruppen und hat Modelle für die Kreditbewertung von KMU und Frühwarnsysteme entwickelt. Zudem war er Berater von Moody's Analytics. Er hat in internationaler Rechnungslegung promoviert und ist ordentlicher Professor für Unternehmensfinanzierung und Rechnungswesen. Er hat an der Universität La Sapienza studiert.

Muzinich & Co. referenced herein is defined as Muzinich & Co., Inc. and its affiliates. This material has been produced for information purposes only and as such the views contained herein are not to be taken as investment advice. Opinions are as of date of publication and are subject to change without reference or notification to you. Past performance is not a reliable indicator of current or future results and should not be the sole factor of consideration when selecting a product or strategy. The value of investments and the income from them may fall as well as rise and is not guaranteed and investors may not get back the full amount invested. Rates of exchange may cause the value of investments to rise or fall. Emerging Markets may be more risky than more developed markets for a variety of reasons, including but not limited to, increased political, social and economic instability; heightened pricing volatility and reduced market liquidity. Any research in this document has been obtained and may have been acted on by Muzinich for its own purpose. The results of such research are being made available for information purposes and no assurances are made as to their accuracy. Opinions and statements of financial market trends that are based on market conditions constitute our judgment and this judgment may prove to be wrong. The views and opinions expressed should not be construed as an offer to buy or sell or invitation to engage in any investment activity, they are for information purposes only. Issued in the European Union by Muzinich & Co. (Ireland) Limited, which is authorized and regulated by the Central Bank of Ireland. Issued in Switzerland by Muzinich & Co. (Switzerland) AG. Registered in Switzerland No. CHE-389.422.108. Registered address: Tödistrasse 5, 8002 Zurich, Switzerland. 2022-05-24-8664