Obbligazioni corporate: una performance del credito?

Dopo lo shock obbligazionario del 2022, le obbligazioni corporate hanno nettamente sovraperformato gli altri segmenti obbligazionari, beneficiando da un lato del ritorno della componente carry e dall'altro della rinnovata propensione al rischio degli investitori.

A cura di Guillaume Rigeade, Co-Gestore di Carmignac Portfolio Flexible Bond e Carmignac Patrimoine, Co-head del team obbligazionario

Tuttavia, sembrano delinearsi alcune nuvole all’orizzonte, a cominciare dall’impatto del nuovo contesto dei tassi d'interesse sulla redditività sulla solvibilità di alcuni emittenti.

Il tasso zero è morto, lunga vita al carry

Le obbligazioni emesse dalle imprese hanno conosciuto fortune alterne nel corso dell’ultimo decennio, alternando periodi di forti rialzi dei rendimenti (2014, 2018, 2020, 2022) seguiti inevitabilmente da un massiccio restringimento degli spread di rischio.

Questi movimenti ciclici si sono verificati in un contesto generale di calo dei tassi di default e dei tassi d'interesse, mettendo in dubbio l'attrattività dell’asset class attivi con tassi zero e spread di rischio poco più alti. Tuttavia, la situazione è cambiata: l'inflazione è ora alimentata sia dalla domanda sia dagli shock di offerta.

I principi dell'ortodossia fiscale sono stati messi da parte e il ritorno del ciclo di investimento, a livello tanto economico quanto ideologico, ha indubbiamente rimescolato le carte sui mercati. Come sappiamo, di fronte a una spinta inflazionistica, le banche centrali hanno avviato un ciclo di aumento dei tassi di intensità inedita, provocando un'onda d'urto su tutti i segmenti obbligazionari.

Il corollario positivo è stato il ritorno a tassi di remunerazione significativi per l’asset class del credito. Questa tendenza dovrebbe persistere, con i tassi destinati a scendere solo gradualmente di fronte alla persistente incertezza inflazionistica.

Il rendimento incorporato degli asset creditizi rappresenta oggi il miglior punto di ancoraggio alla performance attesa e consente di assorbire uno shock di mercato legato a un ampliamento degli spread di rischio o a un movimento rialzista dei tassi.

Il punto d’ingresso è già passato?

L'asset class del credito sta beneficiando della tenuta dell’economia statunitense ed europea, che consente alle aziende di mantenere una crescita robusta. Dopo lo shock obbligazionario del 2022, gli investitori hanno favorito il credito, contribuendo all'erosione dei margini dell'asset class.

Questi ultimi sono ora tornati ai livelli precedenti all'invasione dell'Ucraina da parte della Russia e all'ondata inflazionistica dell'estate 2021, anche se non abbiamo assistito a un miglioramento sostanziale del contesto geopolitico o delle incertezze legate all'inflazione.

Tuttavia, sarebbe un errore ritenere che il contesto attuale sia paragonabile a quello registrato a fine 2019 o nell'estate del 2021. Questi episodi di spread ridotti hanno prevalso in un contesto di bassi tassi d'interesse, determinando una forbice che ha inciso fortemente sulla performance del credito in presenza di movimenti di avversione al rischio (crisi legata al Covid, inflazione, crisi politica, ecc.).

L'attuale configurazione del mercato sembra più favorevole. I margini di credito si sono ristretti, senz’altro grazie a fattori tecnici favorevoli, ma in un contesto di tassi d'interesse persistentemente elevati. I mercati del credito sono quindi perfettamente adatti alla costruzione di un portafoglio solido.

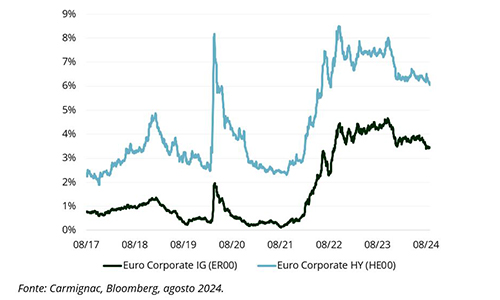

Oltre a garantire un rendimento corrente di circa il 3,5 percento, il credito di qualità "investment grade" beneficia anche del movimento favorevole degli spread dei tassi e dei crediti che possono evolvere in maniera opposta e così compensarsi – specialmente quando è più necessario, durante periodi di avversione al rischio.

Con un tasso di rendimento pari a oltre il 6 percento, i mercati del credito high yield meritano tale denominazione! Il rendimento a scadenza rimane il miglior scudo contro la volatilità: a questi livelli possono sopportare un aumento del 2 percento dei tassi d'interesse o dei premi per il rischio di credito senza che il contributo annuale del carry venga completamente annullato – uno scenario particolarmente avverso, che non si è concretizzato neanche nel 2022.

A medio termine sui mercati del credito, siamo favorevoli a una gestione tattica del rischio nel breve periodo. L'integrazione di derivati come i Credit Default Swaps o strategie opzionali vendute sugli indici di credito è particolarmente adatta per proteggere un portafoglio; con un costo di carry dello 0,25 percento al mese e un contributo atteso del 2 percento al 3 percento in caso di aumento degli spread di credito, questi strumenti presentano anche un'asimmetria che avvantaggia la costruzione del portafoglio.

Il credito di fronte alla sfida del rifinanziamento

Non sorprende che i tassi di insolvenza siano aumentati in modo significativo e probabilmente rimarranno al 4 percento anche in futuro. La pandemia ha fornito un flusso di liquidità considerevole alle società più esposte al rischio e ha anche facilitato il rifinanziamento a condizioni interessanti.

Tuttavia, il ritorno del costo del capitale con tassi di rifinanziamento due o tre volte più alti per gli emittenti di credito rende indubbiamente più difficili le future raccolte di capitali e mette in discussione la sostenibilità di alcuni modelli di business troppo dipendenti dai tassi bassi.

Le insolvenze aziendali sono ricomparse all'inizio di quest'anno, con emittenti che detengono miliardi di euro di debito e che hanno annunciato l'intenzione di ristrutturare il proprio bilancio per far fronte a questo nuovo contesto dei tassi. In questo scenario, optare per un approccio basato su indici è quantomeno rischioso, dato che alcuni emittenti rappresentano una parte significativa degli stessi indici.

Eppure, e forse paradossalmente, questo contesto, con un importante muro di rifinanziamento che si profila nei prossimi due anni, offre ai gestori attivi opportunità per creare valore. La dispersione tra emittenti e la messa da parte di alcuni settori considerati più rischiosi (retail, bancario o immobiliare), ma in cui molti operatori sono solidi, rappresenta una grande fonte di opportunità.

Ciò è dovuto al fatto che la pandemia ha generato un notevole flusso di liquidità per le aziende più esposte al rischio e ha anche facilitato il rifinanziamento a condizioni interessanti. Ma il ritorno del costo del capitale, con tassi di rifinanziamento da due a tre volte più alti per gli emittenti di credito, sta innegabilmente complicando le future raccolte di capitale, ma sta anche mettendo in discussione la pertinenza di alcuni modelli di business la cui tenuta è stata troppo dipendente dal contesto di bassi tassi di interesse.

All'inizio dell'anno sono riemerse le insolvenze societarie, che hanno visto emittenti con diversi miliardi di euro di debito che hanno annunciato di voler ristrutturare i propri bilanci perché non in grado di far fronte al nuovo contesto di tassi d'interesse. In questo scenario, optare per un approccio basato su indici è quantomeno rischioso, vista l'elevata percentuale di alcuni emittenti negli indici.

Eppure, forse paradossalmente, questo contesto, caratterizzato da un importante problema di rifinanziamento nel corso dei prossimi due anni, è un fattore che favorisce la creazione di valore per i gestori attivi. La dispersione tra gli emittenti e l'esclusione di alcuni settori considerati più rischiosi (retail, bancario e immobiliare), ma in cui molti operatori sono solidi, è una grande fonte di opportunità.

Meglio prendere precauzioni piuttosto che fuggire

Pertanto, riteniamo che il credito conservi notevoli vantaggi, grazie alla possibilità di sfruttare la dispersione per costruire un portafoglio con un elevato carry e un profilo rendimento/rischio attraente. Questo afflusso di nuove opportunità richiede comunque prudenza, a causa di valutazioni meno generose, di un costo del capitale stabilmente più elevato e delle incertezze macro e microeconomiche, ma giustifica indubbiamente una gestione flessibile dell'esposizione al credito nel portafoglio.

Si tratta quindi di trarre profitto dai rendimenti elevati per costruire un profilo asimmetrico e acquistare protezione a buon mercato.

Rendimenti a scadenza del credito Investment Grade e High Yield

(Per ingrandire cliccare sull'immagine)

AVVERTENZE: Materiale pubblicitario. Il presente documento non può essere riprodotto, integralmente o parzialmente, senza la previa autorizzazione della società di gestione. Non si tratta né di un’offerta di sottoscrizione né di una consulenza d’investimento. Le informazioni ivi contenute possono essere parziali e sono soggette a modifiche senza preavviso. Carmignac Gestion 24, place Vendôme - F-75001 Paris - Tel: (+33) 01 42 86 53 35 - Società di gestione di portafogli autorizzata dall'AMF - S.A. con capitale di € 13.500.000 - RCS Parigi B 349 501 676, Carmignac Gestion Luxembourg - City Link - 7, rue de la Chapelle - L-1325 Luxembourg - Tel: (+352) 46 70 60 1 - Filiale di Carmignac Gestion – Società di gestione di fondi di investimento autorizzata dalla CSSF - S.A. con capitale di € 23.000.000 - RC Lussemburgo B 67 549.