Lazard Credit Opportunities: Welche Strategie im Jahr 2023?

Der Lazard Credit Opportunities Fonds strebt eine jährliche Rendite an, die 2 Prozent über der des kapitalisierten €STER1 liegt. Dieses Ziel wurde auch 2022, trotz rückläufiger Märkte, erreicht. Lässt sich diese Performance auch 2023 wiederholen? Antworten gibt Eléonore Bunel, Fondsmanagerin Lazard.

Frau Bunel, wie ist es gelungen, mit dem Lazard Credit Opportunities Fonds bis 2022 eine positive Rendite zu erzielen, obwohl die Anleihenmärkte um rund 15 Prozent zurückgingen?

Der wichtigste Performance-Driver im Jahr 2022 war unsere Positionierung mit negativer Duration an den Anleihemärkten. Wir können die Duration des Portfolios in einer breiten Spanne zwischen -5 und +10 bewegen, entsprechend unserer Analyse des Wirtschaftszyklus.

Zu Beginn des Jahres 2022 rechneten wir mit einem Zinsanstieg und entschieden uns daher für eine Duration von -4 während der Mehrheit des Jahres. Dadurch mussten wir nicht unter den steigenden Zinsen leiden, sondern konnten im Gegenteil davon profitieren.

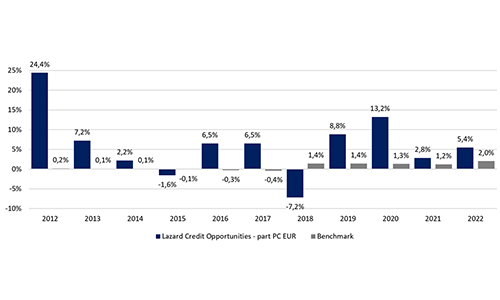

Lazard Credit Opportunities: Performance des Fonds über zehn Jahre

(zum Vergrössern, Grafik anklicken) Performance 2022 am 31. Dezember 2022. Benchmark: €STER kapitalisiert +2 Prozent (seit 2018). Die Performance ist unverbindlich und wird am Ende der empfohlenen Anlagedauer beurteilt. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die künftige Wertentwicklung. Quelle: Lazard Frères Gestion.

Glauben Sie, dass Sie diese negative Duration, also die «Wette» auf steigende Zinsen, auch 2023 beibehalten wird?

Die Antwort lautet: Ja und Nein zugleich. Wir sind sehr flexibel und unsere Positionierung kann sich jederzeit ändern. Ende 2022 zum Beispiel waren wir zu einer Duration des Fonds nahe Null und sogar leicht positiv zurückgekehrt. Der zu Beginn des Jahres 2023 beobachtete Zinsrückgang erschien uns jedoch übertrieben und angesichts der wirtschaftlichen Fundamentaldaten zu schnell.

Wir positionierten das Portfolio daher auf eine Duration von -4. Diese Flexibilität werden wir auch dieses Jahr beibehalten, insbesondere um taktische Entscheidungen in Abhängigkeit von der Konjunkturentwicklung treffen zu können.

Was sind neben dem sehr aktiven Management der Portfolioduration Ihre weiteren Wachstumstreiber?

Die Performance beruht auch auf unseren Allokationsentscheidungen innerhalb des Anleihen-Universums. Auch hier verfügen wir über einen sehr grossen Spielraum, der von den aktuellen Gegebenheiten abhängt. Wir können uns in allen Marktsegmenten engagieren: High Yield oder Investment Grade, Staats- oder Unternehmenspapiere, nachrangige Verbindlichkeiten, inflationsgebundene Anleihen und sogar Schwellenländeranleihen.

So hatten wir beispielsweise im Laufe des Jahres 2022 eine Position auf «inflationsindexierte» Anleihen aufgebaut, die sich als gewinnbringend erwies und die wir inzwischen aber aufgelöst haben.

Welche Marktsegmente bevorzugen Sie 2023?

Derzeit sind wir der Ansicht, dass der Anstieg der Zinsen und Spreads noch nicht abgeschlossen ist, insbesondere da die EZB weiterhin entschlossen ist, die Inflation über die Erhöhung der Leitzinsen zu bekämpfen. Wir bevorzugen daher ein Engagement in Titeln mit kurzer Laufzeit, die wenig anfällig für das Risiko eines Zinsanstiegs sind.

Und wir bevorzugen das Investment-Grade-Segment, dessen Renditen bei Fälligkeit auf ein recht komfortables Niveau zurückgekehrt sind. Dennoch halten wir ein erhebliches Engagement in Hochzinspapieren (High Yield und nachrangige Finanztitel), deren Renditen bei Fälligkeit derzeit bei rund 7 Prozent pro Jahr liegen.

Wir gehen davon aus, dass wir unser Engagement in High-Yield-Anleihen im Laufe des Jahres allmählich erhöhen werden, da die EZB ihre Geldpolitik weniger stark straffen wird.

Ist nicht zu befürchten, dass die Ausfallraten im High-Yield-Segment steigen werden?

Moody's rechnet in seinem mittleren Szenario für 2023 mit einer Ausfallrate von 4,2 Prozent im High-Yield-Segment, gegenüber 2,8 Prozent im Jahr 2022. Es handelt sich also um einen Anstieg, der jedoch begrenzt bleiben dürfte, da sich viele Unternehmen in den letzten Jahren bereits zu günstigen Zinssätzen refinanziert haben und keine kurzfristigen Finanzierungen oder Refinanzierungen mehr benötigen.

Allgemeiner gesagt kann im Rahmen des Fondsmanagements ein dynamisches «High-Yield-Portfolio» aufgebaut werden, indem die schwächeren Emittenten aussortiert und bestimmte Titel ausgewählt werden, deren Risiko-Rendite-Verhältnis uns interessant erscheint.

Dies ist eine kommerzielle Kommunikation, die sich an professionelle Anleger richtet. Bitte lesen Sie den OGAW-Prospekt und das PRIIPS-KID, bevor Sie eine Anlageentscheidung treffen.

Dieser Artikel wurde am 23. Januar 2023 verfasst und ist ausschliesslich für den Gebrauch durch Finanzfachleute bestimmt. Dieses Dokument stellt weder eine Empfehlung zum Kauf oder Verkauf noch eine Aufforderung zur Investition in die darin enthaltenen Instrumente oder Wertpapiere dar. Es hat keinen vorvertraglichen oder vertraglichen Wert. Es wird dem Empfänger zu Informationszwecken ausgehändigt. Anlageentscheidungen sollten auf der Prüfung aller Fondsdokumentationen basieren, endgültige Anlageentscheidungen sollten nicht allein auf der Grundlage dieser Mitteilung getroffen werden. Die in diesem Dokument verwendeten Daten werden in gutem Glauben verwendet, es kann jedoch keine Garantie für ihre Richtigkeit gegeben werden. Alle in diesem Dokument enthaltenen Daten stammen von Lazard, sofern nicht anders angegeben. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die künftige Wertentwicklung. Der Wert von Anlagen und die damit erzielten Erträge können sowohl steigen als auch fallen, und es ist möglich, dass Sie nicht das gesamte von Ihnen investierte Kapital zurückerhalten. Die oben geäusserte Meinung ist zum Zeitpunkt der Veröffentlichung aktuell, kann sich aber ändern.

1 Lazard Credit Opportunities ist ein Teilfonds der nach französischem Recht gegründeten SICAV LAZARD FUNDS, die als OGAW von der Autorité des marchés financiers zugelassen und reguliert wird und von Lazard Frères Gestion SAS aktiv verwaltet wird. Das Anlageziel besteht darin, über die empfohlene Anlagedauer von 3 Jahren nach Abzug von Gebühren eine Performance zu erzielen, die über derjenigen des folgenden Referenzindikators liegt: €STER kapitalisiert + 2% (PC-Anteil). Der Referenzindikator wird in EUR ausgedrückt. Der Wert der Anlagen und die Erträge, die sie generieren, können sowohl steigen als auch fallen und es kann sein, dass Sie nicht das gesamte von Ihnen investierte Kapital zurückerhalten. Risikoniveau: 3 auf einer Skala von 7. Hauptrisiken: Kapitalverlustrisiko, Risiko in Verbindung mit der Asset Allocation mit Ermessensspielraum, Zinsrisiko, Kreditrisiko, Kontrahentenrisiko, Wechselkursrisiko, Risiko in Verbindung mit Schwellenmärkten.

Es obliegt jeder Person, die mit den Fonds verbundenen Risiken vor einer Investition unabhängig zu bewerten. Kopien des vollständigen Verkaufsprospekts, des Dokuments mit wesentlichen Informationen für den Anleger (KIID) und der letzten Berichte und Abschlüsse sind unter www.lazardfreresgestion.fr erhältlich. Zusätzliche Informationen über die Nachhaltigkeit des Fonds sind unter der oben genannten Internetadresse verfügbar. Frères Gestion behält sich das Recht vor, diesen Fonds jederzeit und ohne Vorankündigung vom Markt zu nehmen.

Lazard Asset Management Schweiz AG: Uraniastrasse 12, CH-8001 Zürich. Der Vertreter in der Schweiz ist ACOLIN Fund Services AG, Leutschenbachstrasse 50, CH-8050 Zürich. Zahlstelle in der Schweiz ist die Banque Cantonale de Genève, Quai de I'lle 17, CH-1204 Genf. Zahlstelle in Liechtenstein ist die LGT Bank AG, Herrengasse 12, FL-9490 Vaduz. Dokument für institutionelle Anleger. Für weitere Informationen besuchen Sie bitte unsere Website, kontaktieren Sie den Schweizer Vertreter oder besuchen Sie die Website www.fundinfo.com. Nicht alle Anteilsklassen des Teilfonds sind für den Vertrieb in Liechtenstein registriert und richten sich ausschliesslich an professionelle Anleger. Zeichnungen können nur auf der Grundlage des aktuellen Verkaufsprospekts vorgenommen werden.