Mit Perspektive: Globale Investment-Grade-Unternehmensanleihen

Seit dem Jahr 2014 ist der Anteil an Obligationen in den Anlageportfolios der Schweizer Pensionskassen weiter gefallen und bestätigt damit den Trend der vorhergehenden Jahre. Dagegen stieg der Anteil an risikoreicheren Anlagen wie Aktien, Immobilien und neu auch alternativen Anlagen. Dieses Phänomen ist soweit bekannt und viel diskutiert.

Neu ist, dass nun auch die USA als grösster Wirtschaftsraum bei einer Nullzinspolitik angekommen sind. Dies stellt eine immense Anzahl an privaten und institutionellen Investoren, die auf positive Renditen angewiesen sind, vor eine bei uns bereits bestens bekannte Herausforderung, den Anlagenotstand. Es stellt sich die Frage, wie lange dieser Zustand anhalten wird bzw. wie schnell das Fed eine Normalisierung der Geldpolitik vollziehen kann. Die Erfahrung zeigt: nicht schnell.

Staatsschulden verhindern Zinsbewegungen

Ein weiterer Hinweis, dass sich die Zinsen global für lange Zeit im Nullbereich bewegen könnten, sind die immensen Staatsschulden, die sich im Zuge der Corona-Pandemie nochmals deutlich ausgeweitet haben. So lag die öffentliche Staatsverschuldung der USA im August 2020 bei 107 Prozent des BIP (Federal Reserve Bank of St. Louis, 2020).

Ein Abbau dieser Staatsschulden ohne nennenswertes Wachstum, Austerität oder Zahlungsausfälle lässt sich über eine Enteignung der Sparer mittels negativer Realrenditen bewerkstelligen, eine sogenannte «Financial Repression». Hierzu halten die Zentralbanken das Zinsniveau über einen langen Zeitraum künstlich tief, sodass dieses unter der Inflationsrate liegt. Dieses Phänomen konnte während der Jahre 1945–1970 beobachtet werden.

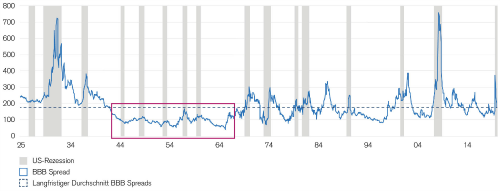

Wir empfehlen hierzu Reinhart, C. M. & Sbrancia M. B. (2015): «The Liquidation of Government Debt», IMF Working Paper. Eindrücklich ist dabei, wie stabil in dieser Phase von 1945 bis 1970 US BBB Credit Spreads notierten und dass kaum Zahlungsausfälle von Emittenten zu verzeichnen waren.

USD BBB Corporate Spreads im langfristigen Verlauf

(Quelle: Moody’s, S&P, Morgan Stanley, The Yield Book, NBER. Daten per 31.07.2020; Historische Wertentwicklungen und Finanzmarktszenarien sind keine verlässlichen Indikatoren für zukünftige Ergebnisse.)

Unserer Meinung nach werden Investoren im USD, EUR und GBP nun ebenfalls vermehrt Alternativen zu risikoarmen Staatsanleihen suchen. Ein Grund, weshalb wir globale Unternehmensanleihen mit Investment-Grade-Status als eine unabdingbare und weiterhin attraktive Anlageklasse erachten. Die direkten Kaufprogramme der grossen Zentralbanken bei Unternehmensanleihen sind eine weitere Stütze und können vor allem kurzfristige Marktverwerfungen abfedern.

Kreditrisiko wird kompensiert

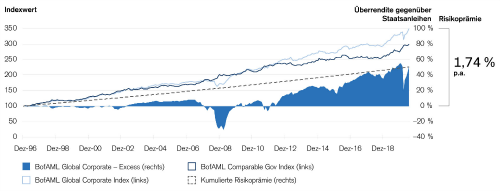

Unternehmensanleihen bieten eine attraktive, langfristige Risikoprämie. Im aktuellen Niedrigzinsumfeld hat die Erwirtschaftung der Kreditrisikoprämie zusätzlich an Bedeutung gewonnen. Dabei ist die Erwirtschaftung der Prämie nicht risikofrei.

Wir erachten zwei Risiken bei globalen Investment-Grade-Unternehmensanleihen als zentral: Einerseits müssen kurzfristige Verwerfungen am Markt mittels einer Top-down-Einschätzung gemanagt werden. Investoren sollten dabei temporäre Verluste aufgrund von Marktverwerfungen wie in den Jahren 2008/2009 oder im laufenden Jahr 2020 schultern können. Jedoch bieten diese Verwerfungen auch immer attraktive Einstiegszeitpunkte in Anleihen qualitativ starker Schuldner.

Andererseits lässt sich beobachten, dass Schuldner, denen der Verlust des Investment-Grade-Ratings droht, zu überproportionaler Spread-Volatilität neigen, meist ca. drei Monate vor dem tatsächlichen Downgrade. Es ist daher zentral, sogenannte «Fallen Angels» frühzeitig zu analysieren und Portfolios entsprechend zu positionieren. Dies ist ein Ansatz, auf den sich Credit Suisse Asset Management bei globalen IG-Unternehmensanleihen spezialisiert hat. Langfristig wird das Kreditrisiko durch eine Kreditrisikoprämie kompensiert, wie die folgende Grafik zeigt.

(Quelle: Bank of America. Daten per 31.07.2020; Historische Wertentwicklungen und Finanzmarktszenarien sind keine verlässlichen Indikatoren für zukünftige Ergebnisse.)

Ein Fonds für Investment-Grade-Unternehmensanleihen

Mit dem CS (CH) Global Corporate Bond Fund bietet Credit Suisse Asset Management einen langjährig erfolgreichen globalen Fonds für Investment-Grade-Unternehmensanleihen an. Der Fonds verfolgt einen diversifizierten, globalen Ansatz, der in sämtliche Unternehmensanleihenmärkte der Industrieländer investiert. Der Fonds verfolgt ein aktives Portfoliomanagement unter Verwendung eines innovativen Anlageprozesses. Credit Suisse Asset Management schafft dabei einen Mehrwert für Investoren über die Bewirtschaftung der folgenden vier Kernthemen:

- Abschöpfung der langfristigen Kreditrisikoprämie

- Suche nach Value unter Einsatz eines stark quantifizierten Prozesses

- Bottom-up-Titelselektion mit Fokus auf potenzielle Fallen Angels

- Nutzung von Marktverzerrungen zur Erzeugung von Alpha

Unter diesem Framework hat der CS (CH) Global Corporate Bond Fund über die letzten sieben Jahre konstant eine starke Performance gegenüber dem Benchmark wie auch seiner Vergleichsgruppe erreicht und erhält regelmässig vier Morning Stars.

Anpassung an Anlagebedürfnisse möglich

Die im Jahr 2014 eingeführte Durations-Klasse im CS (CH) Global Corporate Bond Fund ist ein weiteres innovatives Instrument im Fonds, das es Investoren ermöglicht, ihr Durations-Exposure individuell zu steuern – ohne zusätzliche Kosten und regulatorischen Aufwand. Im Laufe der vergangenen sechs Jahre hat sich das Instrument bei einer Vielzahl von institutionellen Anlegern entsprechend etabliert.

Während klassische Corporate-Short-Duration-Produkte (ETFs, Fonds) in kurz laufende Unternehmensanleihen anlegen, bleibt die Durations-Klasse im globalen Universum investiert und verringert das Durations-Exposure gezielt mit Zinsswaps. Dadurch wird das Zinsrisiko reduziert, und die Durations-Klasse kann gleichzeitig weiterhin von der gesamten Risikoprämie der Unternehmensanleihen profitieren.

Die gewünschte Zielduration erreicht der Kunde, indem er die Durations- und Standardklasse des Fonds entsprechend gewichtet. Diese Gewichtung kann er später dank dem täglichen NAV (Net Asset Value) jederzeit und kostenneutral an veränderte Anlagebedürfnisse anpassen.

Holistischer Ansatz «ESG»

Die Credit Suisse hat sich zudem dazu verpflichtet, Anlageprodukte und -dienstleistungen zu entwickeln und zu fördern, die sowohl finanzielle Renditen erzielen als auch ökologischen und sozialen Nutzen erbringen. Die Nachhaltigkeitskriterien, die wir für unsere Anlageprodukte definiert haben, sind direkt im Anlageprozess integriert. Der Nachhaltigkeitsansatz verfolgt dabei einen holistischen Ansatz. «Holistisch» bedeutet, dass ökologische, soziale und unternehmensführungstechnische Kriterien (ESG-Kriterien) an verschiedenen Punkten in den Anlageprozess einfliessen.

Wir verfolgen das Ziel, bis Ende 2020 mindestens CHF 100 Mia. an Vermögenswerten innerhalb des Credit Suisse Sustainable Investing Framework zu verwalten. So investiert auch der CS (CH) Global Corporate Bond Fund gemäss dem Credit Suisse Sustainable Investing Framework und ist damit ESG-konform.

Risiken:

- Der Fonds bietet keinen Kapitalschutz.

- Anleihen sind mit dem Ausfallrisiko der Emittenten verbunden.

- Die Anlagen des Fonds unterliegen Marktschwankungen.

- Der Fonds kann in Schwellenländer investieren, die mit grösseren Risiken verbunden sind als vergleichbare Anlagen in Industrieländern.

- Anlageziele, Risiken, Kosten und Aufwendungen des Produkts sowie vollständige Produktinformationen sind dem Fondsprospekt (oder dem entsprechenden Angebotsdokument) zu entnehmen. Dieser Prospekt oder das Dokument sollte vor einer tatsächlichen Investition sorgfältig durchgelesen werden.

Erfahren Sie mehr über Credit Suisse Asset Management und Ihre Investitionsmöglichkeiten.

Wichtige Hinweise: Die bereitgestellten Informationen dienen Werbezwecken. Sie stellen keine Anlageberatung dar, basieren nicht auf andere Weise auf einer Berücksichtigung der persönlichen Umstände des Empfängers und sind auch nicht das Ergebnis einer objektiven oder unabhängigen Finanzanalyse. Die bereitgestellten Informationen sind nicht rechtsverbindlich und stellen weder ein Angebot noch eine Aufforderung zum Abschluss einer Finanztransaktion dar. Diese Informationen wurden von der Credit Suisse Group AG und/oder mit ihr verbundenen Unternehmen (nachfolgend «CS») mit grösster Sorgfalt und nach bestem Wissen und Gewissen erstellt. Die in diesem Dokument enthaltenen Informationen und Meinungen repräsentieren die Sicht der CS zum Zeitpunkt der Erstellung und können sich jederzeit und ohne Mitteilung ändern. Sie stammen aus Quellen, die für zuverlässig erachtet werden. Die CS gibt keine Gewähr hinsichtlich des Inhalts und der Vollständigkeit der Informationen und lehnt, sofern rechtlich möglich, jede Haftung für Verluste ab, die sich aus der Verwendung der Informationen ergeben. Ist nichts anderes vermerkt, sind alle Zahlen ungeprüft. Die Informationen in diesem Dokument dienen der ausschliesslichen Nutzung durch den Empfänger. Weder die vorliegenden Informationen noch Kopien davon dürfen in die Vereinigten Staaten von Amerika versandt, dorthin mitgenommen oder in den Vereinigten Staaten von Amerika verteilt oder an US-Personen (im Sinne von Regulation S des US Securities Act von 1933 in dessen jeweils gültiger Fassung) abgegeben werden. Ohne schriftliche Genehmigung der CS dürfen diese Informationen weder auszugsweise noch vollständig vervielfältigt werden. In Abhängigkeit von den Verkaufs-und Marktpreisen oder Änderungen der Rückzahlungsbeträge kann bei Anleihen das ursprünglich investierte Kapital aufgezehrt werden. Investitionen in solche Instrumente sollten mit Vorsicht getätigt werden. Bei Fremdwährungen kann zusätzlich das Risiko bestehen, dass die Fremdwährung gegenüber der Referenzwährung des Anlegers an Wert verliert. Aktien können Marktkräften und daher Wertschwankungen, die nicht genau vorhersehbar sind, unterliegen. Zu den Hauptrisiken von Immobilienanlagen zählen die begrenzte Liquidität im Immobilienmarkt, Änderungen der Hypothekarzinssätze, die subjektive Bewertung von Immobilien, immanente Risiken im Zusammenhang mit dem Bau von Gebäuden sowie Umweltrisiken (zum Beispiel Bodenkontaminierung). Anlagen in Schwellenländern sind in der Regel mit höheren Risiken verbunden. Dazu zählen u.a. politische Risiken, wirtschaftliche Risiken, Bonitätsrisiken, Wechselkursrisiken, Marktliquiditätsrisiken, rechtliche Risiken, Abwicklungs-und Marktrisiken. Schwellenländer weisen eine oder mehrere der folgenden Eigenschaften auf: eine gewisse politische Instabilität, eine relative Unberechenbarkeit der Finanzmärkte und der wirtschaftlichen Entwicklung, einen noch im Entwicklungsstadium befindlichen Finanzmarkt oder eine schwache Wirtschaft.

CS (CH) Global Corporate Bond Fund: Dieser Fonds ist in der Schweiz domiziliert und registriert. Fondsleitung ist die Credit Suisse Funds AG, Zürich. Depotbank ist die Credit Suisse (Schweiz) AG, Zürich. Der Prospekt, der vereinfachte Prospekt und/oder die wesentlichen Informationen für den Anleger sowie die jährlichen und halbjährlichen Berichte können gebührenfrei bei der Fondsleitung und bei jeder Geschäftsstelle der Credit Suisse (Schweiz) AG in der Schweiz bezogen werden.

Copyright © 2020 Credit Suisse Group AG und/oder mit ihr verbundene Unternehmen. Alle Rechte vorbehalten.