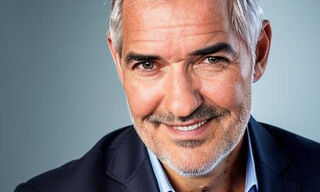

Im Schweizer Private Banking könnten ruhigere Zeiten anbrechen, deswegen dürfte es nicht weniger herausfordernd werden, sagt Laurent Gagnebin, CEO der Zürcher Rothschild & Co Bank im Interview mit finews.ch. Mit neuen Berater-Teams – teilweise von der Credit Suisse – und dem Vorstoss ins Vorsorgegeschäft will das Institut im laufenden Jahr endlich wieder einmal markant zulegen.

Herr Gagnebin, die Rothschild & Co Bank hat im vergangenen gut gearbeitet. Neben der Zinswende und dem Einfluss der Integration der Credit Suisse (CS) in die UBS – was waren die wichtigsten Erfolgsfaktoren für das höchst positive Ergebnis?

Das Resultat ist die Folge der Investitionen der vergangenen Jahre. Dazu gehören die inzwischen abgeschlossene Integration der Banque Pâris Bertrand, der kontinuierliche Ausbau der Kundenbetreuungs-Kapazitäten in Genf und Zürich sowie erste Erfolge im Bereich unseres neuen Angebots mit Vorsorgelösungen.

Zum guten Ergebnis haben neben der Schweiz auch Deutschland, Spanien und Israel beigetragen.

Können Sie auch etwas zur Entwicklung im Schweizer Markt etwas sagen?

Detaillierte Zahlen kann ich keine kommunizieren. Wir sind in der Schweiz aber gut unterwegs und haben zwei in etwa gleich starke Standorte mit Genf und Zürich.

«Grundsätzlich ist das sicher keine positive Entwicklung»

In Zürich haben wir im vergangenen Jahr den Vorsorgebereich aufgebaut; ausserdem je ein Team für Schweiz Onshore und Zentral- und Osteuropa (CEE) eingestellt sowie weitere Kundenberaterinnen und -berater für bestehende Teams an Bord geholt. Insgesamt haben wir die Anzahl an Mitarbeitenden in der Schweiz um 13 Prozent erhöht.

Was bedeutet der Verlust der CS als eigenständige Bank für die Schweizer Finanzbranche?

Grundsätzlich ist das sicher keine positive Entwicklung. Die grösste Lücke ist wohl im Bereich der KMU entstanden. Ich gehe aber davon aus, dass andere Anbieter in die Bresche springen werden und der Wettbewerb spielen wird. Ich erwarte also insgesamt keinen negativen Effekt auf den Finanzplatz.

Inwiefern hat die Bank Rothschild & Co davon profitiert oder entsprechende Massnahmen getroffen?

Das ist schwierig zu beziffern. Ich denke, wir haben aufgrund der grossen Unsicherheit, welche die CS schon länger belastet hat, bis zu einem gewissen Grad profitiert. Spürbar war natürlich, dass sich CS-Kundenberater vermehrt umgesehen haben.

Wir erhielten insbesondere im Frühling 2023 viele Bewerbungsdossiers. Wir haben aber unsere Strategie deswegen nicht geändert und nur sehr selektiv Leute eingestellt. Die meisten unserer neuen Mitarbeitenden kamen denn auch nicht von der CS.

Suchen Sie weiteres Personal in der Schweiz – und falls ja, welches Profil müssen Kandidatinnen und Kandidaten erfüllen?

Ja, wir wollen weiterwachsen und werden auch 2024 zusätzliche Kundenberaterinnen und -berater einzustellen. Diese müssen aber zu uns passen und die Werte von Rothschild & Co teilen. Wir verfolgen eine langfristige Perspektive und beraten unsere Kundinnen und Kunden entsprechend.

«Wir suchen Beraterinnen und Berater mit ausserordentlichem Anlage-Know-how»

Es geht dabei immer um die beste Anlagelösung für die Kunden und nie um kurzfristige Renditeoptimierung. Wir suchen Beraterinnen und Berater mit ausserordentlichem Anlage-Know-how sowie starke Persönlichkeiten, die unseren Kundinnen und Kunden auf Augenhöhe begegnen und sie umfassend beraten. Es braucht dazu auch unternehmerisches Flair und ein breites Interessenspektrum.

Das Private Banking verlief in den vergangenen zehn Jahren sehr turbulent. Denken Sie, dass nun ruhigere Zeiten anbrechen, in denen das Private Banking regelrecht langweilig wird – wäre das nicht so gar gut?

Ich denke, die meisten Schweizer Private-Banking-Anbieter haben ihre Hausaufgaben gemacht, und wir können davon ausgehen, dass ruhigere Zeiten anstehen.

Allerdings hat der internationale Wettbewerb zugenommen. Die geopolitischen Verwerfungen schüren Unsicherheit, und der Regulierungsdruck, insbesondere in Europa, könnte fortbestehen. Herausfordernd bleibt es allemal.

Rothschild & Co vergibt auch Kredite. Was tun Sie, damit Ihnen nicht ein ähnliches Debakel wie einer grossen Konkurrentin auf den Platz Zürich unterläuft?

Wir bieten keine Private-Debt-Lösungen an, weil wir diese als zu riskant ansehen.

Wie beugen Sie Interessenskonflikten vor, wenn ein Kunde sowohl mit seinem Privatvermögen als auch geschäftlich mit Ihnen zu tun hat?

Wir sehen die enge Zusammenarbeit zwischen unserem Global Advisory und dem Wealth und Asset Management als eine der grossen Stärken von Rothschild & Co an.

«Wir sind seit rund eineinhalb Jahren auch in Israel präsent»

Das Risiko von Interessenskonflikten ist bei uns im Vergleich zu anderen Anbietern jedoch gering. Wir fokussieren nur auf Beratungsdienstleistungen und finanzieren mögliche Transaktionen nicht selbst.

Wo und wie sind Sie im vergangenen Jahr im Ausland gewachsen – und warum?

Unsere Strategie fokussiert auf wenige ausgewählte Märkte, wo wir eine starke Onshore-Präsenz haben. In Deutschland sind wir seit längerem tätig und wachsen kontinuierlich.

Deshalb haben wir im vergangenen Jahr neben Frankfurt und Düsseldorf einen weiteren Standort in Hamburg eröffnet. In Spanien sind wir seit zwei Jahren onhore präsent und haben in der Zeit die Zahl der Mitarbeitenden von ursprünglich acht bereits auf 15 erhöht.

Die Stabilität der Gruppe, das Comittment der Familie und unsere auf die lange Frist ausgerichtete Anlagestrategie kommen dort sehr gut an. Schliesslich sind wir seit rund eineinhalb Jahren in Israel präsent, wo wir ebenfalls erfreuliche Vermögenszuflüsse registrieren.

Welche Strategie verfolgen Sie im Nahen Osten (Dubai, Saudi-Arabien, Katar, etc.), wohin es nun viele andere Banken und Vermögensverwalter zieht – sofern sie nicht schon dort sind?

Unser Global Advisory ist schon seit längerem in der Region präsent. Im Wealth und Asset Management sind wir dort aktuell noch nicht vor Ort.

«Wir wollen auch den Vorsorgebereich in der Schweiz ausbauen»

Es sind aber sehr interessante Märkte, und wir könnten uns gut vorstellen, dass unser Angebot bei den vielen vermögenden Familien und Unternehmern gut ankommt.

Wo liegen Ihre Prioritäten in diesem Jahr?

Wir setzen den eingeschlagenen Weg fort und wollen weiterwachsen. Wir werden wohl in allen Märkten weitere Kundenberater einstellen, wie bisher aber sehr selektiv.

Wir wollen auch den Vorsorgebereich in der Schweiz ausbauen und investieren in Technologie, um die Prozesse zu vereinfachen und damit den Kundenservice weiter zu verbessern.

Warum sind Sie mit Ihrer aktuellen Funktion immer noch zufrieden?

Ich fühle mich innerhalb der Rothschild & Co Gruppe sehr wohl. Ich teile die Werte der Familie und Partner, bin Teil eines ambitionierten Management-Teams und ich sehe, dass wir noch viel bewegen können.

Schliesslich war auch das Going-Private der Gruppe ein spannender Schritt, von dem ich mir für das weitere Wachstum viel verspreche.

Was motiviert Sie jeden Tag aufs Neue aufzustehen und zur Bank zu gehen?

Die Menschen. Einerseits die vielen motivierten Mitarbeitenden und Persönlichkeiten innerhalb der Bank. Andererseits die hoch interessanten Begegnungen mit unseren Kundinnen und Kunden.

«So entsteht grosses Vertrauen ineinander»

Es ist ein Privileg, mit so vielen spannenden Menschen in Kontakt zu sein. Ich lerne jeden Tag von ihnen und ich habe das Gefühl, ihnen auch etwas geben zu können. So entsteht grosses Vertrauen ineinander.

Ihr Vater, Georges Gagnebin, war ebenfalls ein langjähriger und leidenschäftlicher Banker; was haben Sie von ihm gelernt, was war sein bester Ratschlag?

Er sagte: «Stell immer das Interesse der Kunden in den Vordergrund, denke langfristig und schaffe für alle Stakeholder ein stabiles Umfeld.»

Laurent Gagnebin stiess im Herbst 2011 zur Rothschild Wealth Management Equitas, dem Genfer Standbein der Zürcher Rothschild & Co Bank. Zuvor leitete er die Investec Bank in der Rhonestadt. Ins Banking gelangte er über die Goldman Sachs Bank in Genf, nachdem er zuvor die École hôtelière de Lausanne absolviert und mehrere Jahre in der Hotelbranche gearbeitet hatte. Seit Mitte 2016 führt er als CEO die Rothschild Bank in der Schweiz.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.61%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.59%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.19%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.08%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.53%